La rebelde postura del gobierno italiano, anunciando propósito de incumplir los criterios regulatorios de la UE no ha cambiado en los últimos días, a pesar de la inmediata respuesta de los mercados vía encarecimiento de su deuda, caída bursátil, desplome de los bancos, salida de capitales o alzas de la prima de riesgo.

“Algunos están esperando que demos marcha atrás. Pero nosotros no retrocedemos ni un milímetro”, advirtió ayer el ministro de Desarrollo Económico italiano, Luigi di Maio y después del mensaje del presidente de la Comisión Europea, Jean Claude Juncker: “Si Italia quiere aún más tratos excepcionales, eso sería el fin del euro, así que tenemos que ser muy estrictos“.

El enfrentamiento está servido, algunos dirigentes políticos italianos contemplan la ilusoria idea de salir del Euro, según ha declarado Claudio Borghi, miembro del comité económico de la formación: “Estoy hiperconvencido de que Italia con su propia moneda resolvería gran parte de sus problemas”.

Cuestión que ha obligado al primer ministro italiano, Giussepe Conte a pronunciarse y recordar que “El euro es nuestra moneda y es irrenunciable”.

También Junker ha tenido que salir en defensa de la unidad y el cumplimiento de la normativa europea, prometiendo que la postura de la UE será dura frente a la ofensa italiana.

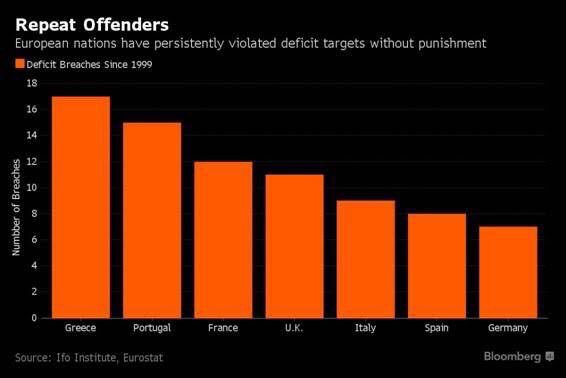

No obstante, más allá de las declaraciones orientadas a calmar los ánimos separatistas de los populistas italianos, echando un vistazo a las “posturas duras” de la UE en el pasado con países que han sobrepasado criterios de déficit, se observa que la dureza brilla por su ausencia. Vean la cantidad de veces que distintos países miembros han sobrepasado los criterios de estabilidad… sin apenas incidencias ni Euro-castigos:

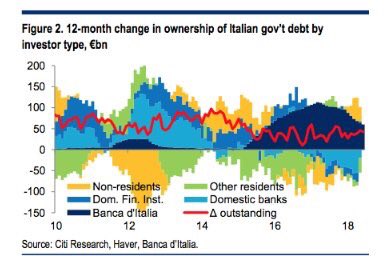

En este clima de desconfianza, los inversores optan por reducir riesgo y venden. No en vano, la prima de riesgo se ha disparado sobre los 300 puntos básicos y la rentabilidad el Bono-10 años ha subido hasta el 3.4%.

RENTABILIDAD BONO ITALIA 10 AÑOS

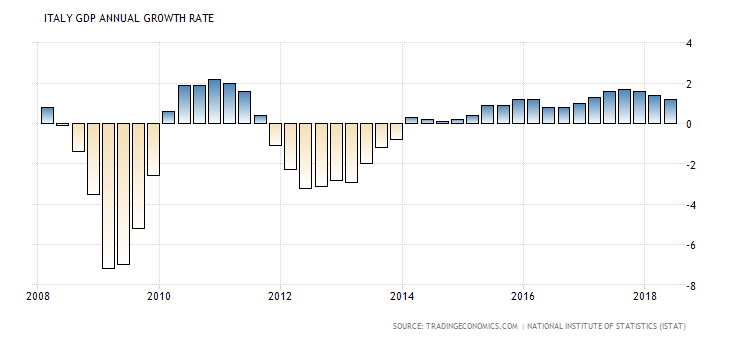

Un grave escollo para una nación que debe 2.4 Billones de Euros, con una economía semiestancada, creciendo a tasas muy modestas y acumula 4 meses en desaceleración. Además, el BCE pretende finalizar el programa QE en diciembre y se trata del único comprador neto de deuda italiana en los últimos 14 meses.

La sostenibilidad de sus finanzas en el largo plazo es incierta y peligrosa, salpicada por tendencias estructurales adversas como la demografía, baja productividad, escasa inversión o bajo crecimiento del PIB.

PIB ITALIA

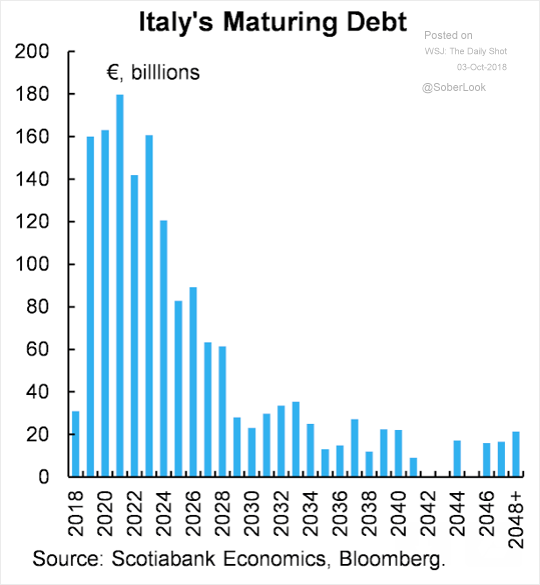

La fuerte subida de la rentabilidad de la deuda supone un importante sobre coste en el coste o pago de intereses en un momento muy inoportuno. El Tesoro “azzurra” afronta un calendario de vencimientos de deuda escalofriante, asciende a 570.000 millones de euros a pagar sólo en los próximos 26 meses.

Algunos inversores, como los bancos españoles, tienen una exposición a la deuda del Tesoro italiano incómodamente alta. La banca española mantiene en cartera cerca de 34.000 millones de euros, demasiado abultada como para reaccionar en un día.

La atención a los acontecimientos en Italia será máxima, con la mirada enfocada en el próximo día 26 de octubre, cuando Standard & Poor’s publicará su valoración sobre el riesgo país, calificación y perspectivas. Después la de Moody´s.

El rating actual de la deuda italiana se encuentra a sólo 2 escalones de calificación Bono Basura, de manera que una rebaja ligera de un escalón situaría al Tesoro italiano al borde del precipicio y tanto a Europa como a los inversores en un estado de nervios importante.

La banca italiana recibiría un fuerte varapalo y siendo la más vulnerable de toda Europa, con cerca de un tercio de toda la morosidad de la banca europea, se situaría en posición de precariedad extrema. No olvidemos que desde la llegada al gobierno de la coalición, en primavera, el sector ha perdido casi un 30% de su capitalización bursátil.

SECTOR BANCARIO, ITALIA.

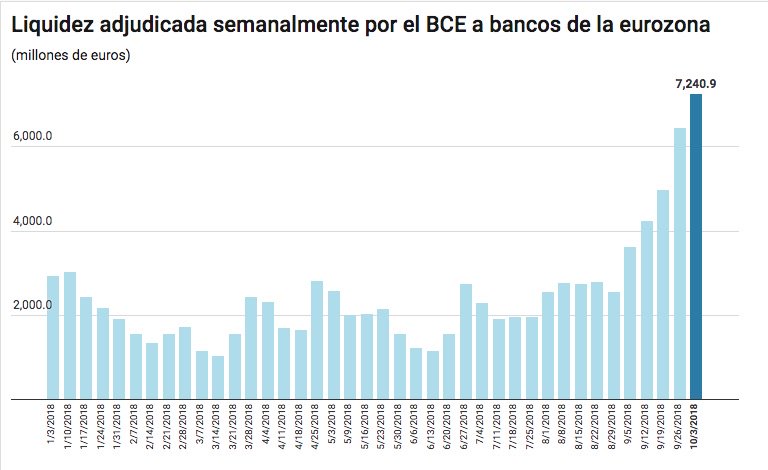

El conjunto de mercados pero también muy particularmente el sector bancario español permanecerán en vilo hasta final de mes, junto con el BCE, cuyas adjudicaciones a la banca europea en las últimas semanas se han disparado.

Los inversores domésticos están huyendo de los títulos de deuda italiana mientras el BCE no puede dejar de comprar.

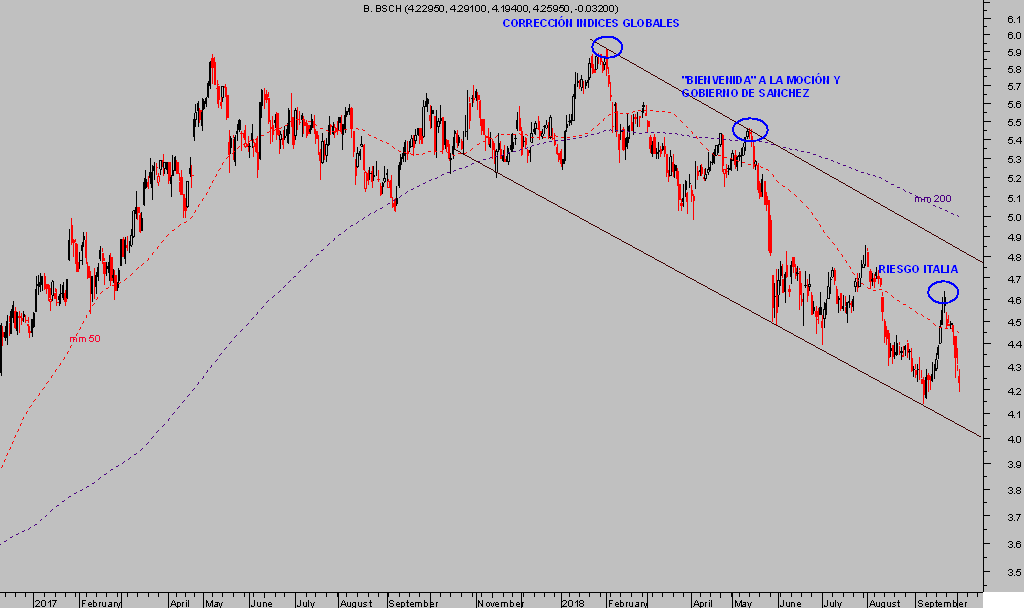

Atención al sector bancario español, intentando recuperar el aliento pero sujeto a las inclemencias populistas y/o de mercados. Las proyecciones que venimos compartiendo con nuestros suscriptores desde el pasado mes de julio, como el Banco Santander cayendo hasta 4 euros por acción, parecen bien encaminadas.

BANCO SANTANDER, diario

El 7 de septiembre alcanzó mínimos en 4.14 euros por acción y desde entonces trata de remontar, pero su aspecto es aún delicado y el escenario base (reservado suscriptores).

El banco ha reaccionado con rapidez, anticipándose a las posibilidades populistas del gobierno italiano de coalición extrema (unión de la extrema derecha con extrema izquierda), se ha deshecho del total de bonos del Tesoro italiano en los últimos meses.

Sin embargo, la exposición del Banco al riesgo Brexit o a Brasil donde tiene cerca del 25% de su negocio ante las próximas elecciones. O dentro de casa, el riesgo español,”Sanchez & Co”, es muy elevado y recordemos que la rentabilidad del bono español a 10 años ha subido un 30% desde el 1.15% previo a la moción de censura hasta el 1.52 de hoy.

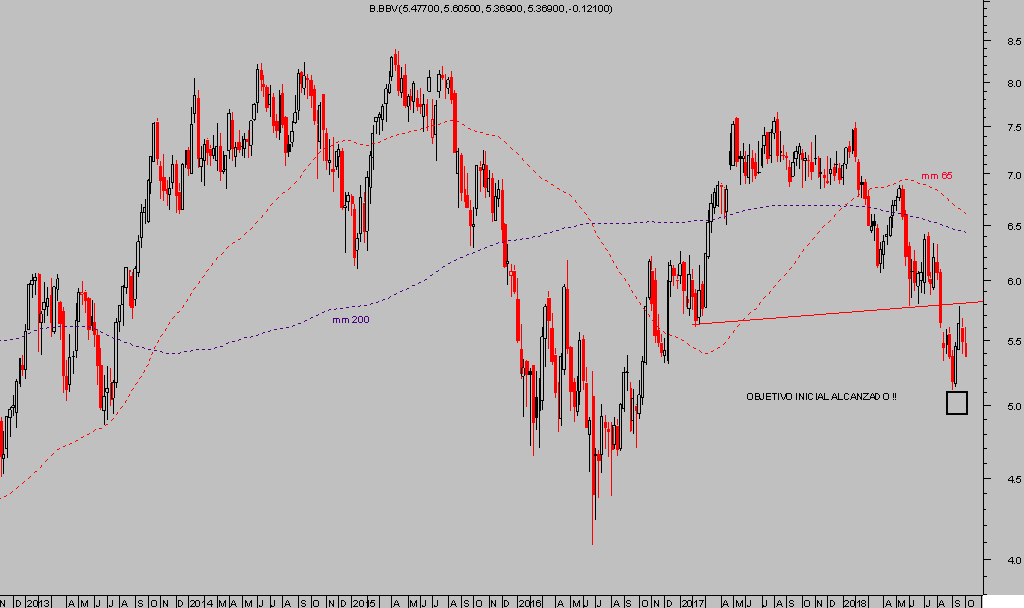

El BBVA también sufre las tensiones internas de manera similar a su rival y afronta otras externas mediante su exposición al riesgo “azzurra”, con 7.600 millones de euros de deuda italiana en cartera, a Turquía, posee cerca del 50% del Banco Garanti, o a Argentina.

BBVA semana

Las posibilidades técnicas de la banca son de enorme interés, pero pasan por una resolución digna de distintos problemas que acechan a sus cuentas de resultados. El peso del sector bancario en el IBEX-35 es demasiado alto para ser ignorado.

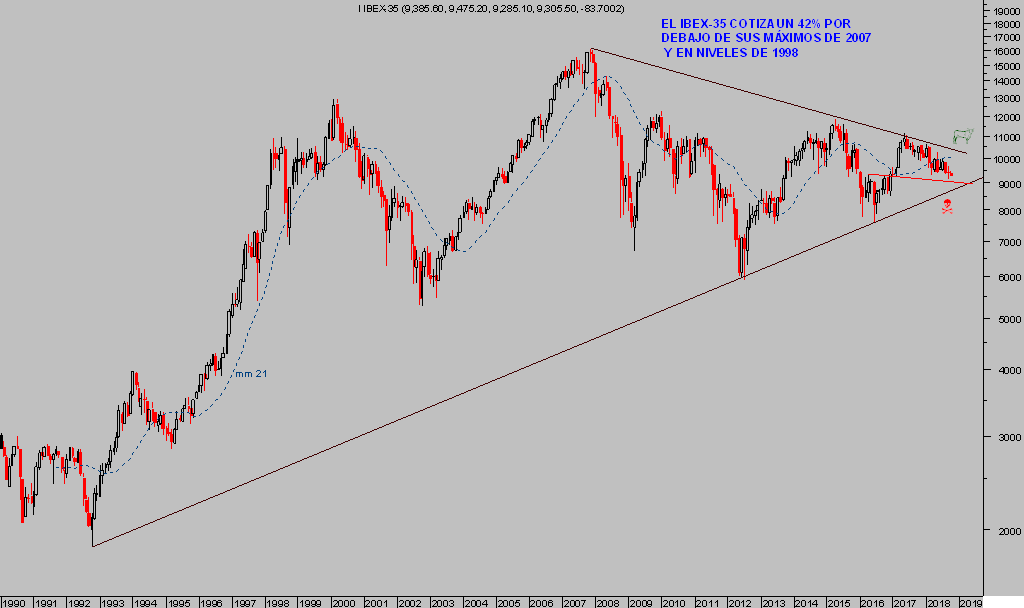

IBEX-35, mensual

Mantenemos abiertos distintos escenarios para el futuro del selectivo español, con predominio de las posibilidades (reservado suscriptores).

El otoño se presenta interesante no sólo para la bolsa española o italiana.

El conjunto de mercados financieros afronta distintos eventos, con las bolsas USA en zona de máximos históricos tanto de cotización como de valoraciones, mientras se desacelera tanto el PIB como el ritmo de crecimiento de resultados empresariales. Mantenemos interesante estrategia sobre la bolsa USA, de riesgo bajo y controlado y gran potencial de rentabilidad.

El mercado de metales preciosos, Oro y Plata, permanece en zona técnica de máximo interés con posibilidades realmente interesantes que han comenzado a manifestarse y hemos conseguido capitalizar mediante las estrategias recomendadas (suscriptores) .

Vean, como ejemplo, la evolución de la estrategia desarrollada sobre la empresa líder mundial de la minería en Oro, Barrick Gold, el pasado mes de septiembre, arriba un 12.8% y exenta de riesgo:

BARRICK GOLD semana

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com