Lo desagradable de los procesos de ajuste es que hasta que estos no concluyen, no puedes sospechar lo que puede ocurrir al día siguiente. De nuevo, hoy, me hacen la misma pregunta que ya me hicieron en enero: ¿hasta cuándo esta debilidad del mercado? Hoy gana tracción entre el consenso la idea de que detrás de la actual debilidad financiera se halla una crisis de liquidez global. Es decir, ausencia de dólares en el mundo.

No es de extrañar. La Fed reduce la oferta de dinero, el tesoro USA compite por la liquidez ante un déficit creciente, y los empresarios repatrian ingentes cantidades de dólares que se embarcan en planes de recompra de acciones (lo que explicaría la caída de todos los mercados excepto el MSCI USA). Los síntomas que hoy observamos pueden hacer pensar en un problema de liquidez global. Síntomas como la subida en el índice DXY (precio del dólar contra una cesta de divisas) o el mal comportamiento de los mercados emergentes. Hechos, ambos, que suelen darse en entornos de escasez global de dólares.

No niego esa posibilidad como la causa del mercado bajista. Al fin y al cabo, cuando algo camina como un pato y suena como un pato, seguramente sea un pato, como dijo recientemente una fuente. Pues aquí lo mismo. Los síntomas son los típicos de un problema de escasez de dólares. Supongamos que esto es así. Entonces debiéramos dejar claro que no se trata de un problema de confianza derivado de un problema de solvencia. Si la causa es la falta de liquidez, eso nos deja ante una Crisis de tipo 1, o contracción de múltiplos. Estas suelen durar poco.

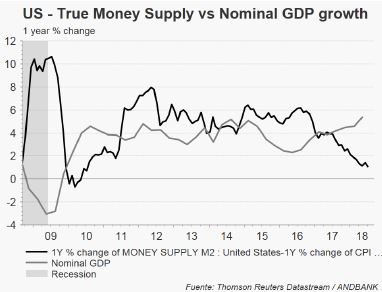

Me es muy difícil contrastar si nos encontramos hoy ante un problema serio de liquidez global (los datos de la balanza de capital en USA corresponden a los del primer trimestre). Si bien habría aspectos que me invitan a pensar en esta posibilidad, como por ejemplo una Fed que mantiene la oferta de dinero a un ritmo muy inferior al PIB nominal, ergo hay un balance negativo de dinero entre las empresas que les obliga a detraer dinero del mercado de capitales (ver gráfico); hay otros aspectos que me invitan a pensar que no existe tal escasez de dólares; como por ejemplo un saldo de la balanza por cuenta corriente USA publicada ayer y según la cual se han arrojado al exterior dólares por valor de US$337bn durante los primeros 7 meses del año; un ritmo muy superior al de hace un año, y que dejaría el saldo anual en un récord cercano a los US$0.58trn. Solo puedo, por tanto, jugar con la mera hipótesis de que, o bien existe un estrechamiento real en la liquidez global, o bien la gente así lo cree. La pregunta que deben hacerse ustedes es: ¿Puede revertirse esta hipotética falta de liquidez? La respuesta es, sí. Existen varias maneras.

- (1) En el pasado, la Fed ha dado marcha atrás ante situaciones de estrés de liquidez en los mercados globales

- (2) Una caída en el precio del petróleo liberaría mucha liquidez

- (3) China, u otros bancos centrales, pueden seguir aplicando estímulos

- (4) Los EUA pueden seguir regando el mundo de dólares mediante un saldo deficitario en la balanza por cuenta corriente.

Ya ven que las opciones son múltiples para destensionar el problema de liquidez global, si bien se me hace difícil pensar en la factibilidad inmediata de algunas de ellas.

Creo que fue L.V Gave quien sugirió que en los mercados solo había dos cosas: “dinero y tontos”. Cuando hay más dinero que tontos, los mercados suben. Cuando hay menos dinero que tontos, los mercados caen. Mientras los inversores piensen que estamos ante un problema de liquidez global, los activos de riesgo seguirán su tendencia bajista hasta encontrar un suelo razonable en el múltiplo. Hoy existen mercados que cotizan a niveles muy razonables.

Por supuesto, tampoco ayuda el entorno enrarecido en la arena del comercio internacional. Washington ha puesto de manifiesto que utilizará el comercio como arma y palanca de cambio. Ante esto, el inversor pone en precio la posibilidad de un desmantelamiento en el sistema global de comercio, y lo hace deshaciendo posiciones en activos no-dólar (aunque este proceso acabe siendo un mero tránsito hacia un modelo basado en el bilateralismo).

Dije en su día que en esto de los mercados hay que tener en cuenta muchas cosas, pero una en especial: el crecimiento es el bote que mantiene a flote todo y ahuyenta los problemas de solvencia. Hoy los EUA crecen a ritmos superiores al 4% y tienen capacidad de generar unos 9.5 millones de nuevas nóminas si alcanzamos el ratio de participación del 2001, lo que me hace pensar que seguirán creciendo el año que viene. En Europa, el BCE fija el crecimiento real en el 2.1% para este año y el 2% en 2019. China crecerá este año un 6.5%. India superará el 7%. Parece que el bote debiera mantener el mercado a flote, aunque los inversores decidan seguir esperando a algún indicio de estabilidad.

Saludos

Álex Fusté

Economista jefe

Andbank España

Un artículo del Observatorio del Inversor