La economía USA experimentó el trimestre pasado un crecimiento del +4.2%, digno de una economía boyante y próspera, con una tasa de paro en zona de mínimos históricos la radiografía es muy positiva pero oculta la realidad de la población, con los salarios reales estancados, los ciudadanos americanos necesitan acudir a la deuda o al ahorro para mantenerse a flote.

Así, el endeudamiento de particulares en máximos o la tasa de ahorro USA cayendo explicarían parte de la bonanza contenida del consumo USA. La realidad de la población difiere de la expuesta en la radiografía general.

El 34% de americanos no tiene ahorro de ningún tipo y tienen la “suerte” de no sufrir las consecuencias de la represión financiera pero, sin embargo, sí han comenzado a sufrir las de las subidas de tipos.

Los créditos rápidos y tarjetas de crédito son los métodos de financiación a los que puede acceder la población con menores recursos y solvencia, pero a costa de pagar unos tipos de crédito bastante más altos y además, donde más están subiendo en los últimos meses.

La sangría, encarecimiento del coste de la deuda va a continuar dañando más a los más desfavorecidos, la tasa de PIB, la de paro y la inflación aconsejan continuar subiendo tipos.

Mañana se publicará el Libro Beige, los expertos esperan una valoración positiva de la evolución económica, cierta ralentización frente al impulso +4.2% del segundo trimestre, hasta el entorno del 3.1% que, junto con unos datos de IPC y Ventas al menor que serán publicados el jueves y viernes, previsiblemente positivos, darán argumentos a la Reserva Federal para afianzar el proceso de alzas de tipos.

El dato de actividad PMI compuesto de agosto resultó más bajo de lo esperado y confirmaría la ralentización comentada y también compartida por Chris Williamson, economista jefe de IHS Markit (entidad que elabora el indice PMI):

- “The weaker PMI numbers indicate that the third

quarter is unlikely to see the pace of economic

growth match the 4.2% clip seen in the second

quarter, though it’s clear that domestic demand

remains strong, helping companies raise prices at a

near-record rate.

“The survey data so far for the third quarter signal

annualised GDP growth of just under 3.0%.

However, further momentum was lost in August,

and the weakest rise in new orders for goods and

services for eight months suggests growth could

wane further in September.

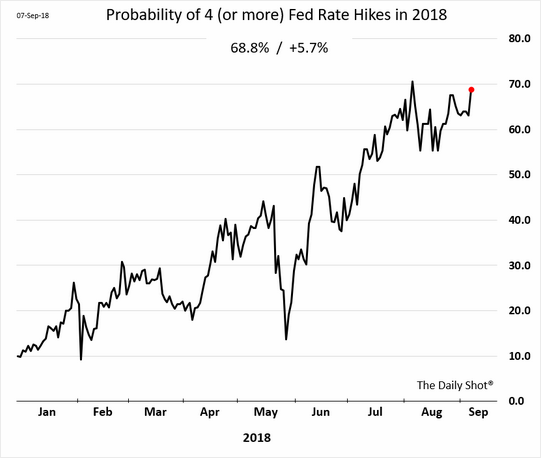

De hecho, el mercado otorga una probabilidad a subida de tipos a finales de este mes del 98.4%, y una no desdeñable del 68% a subidas adicionales antes de fin de año. Incluso otorga un 30% de probabilidad a que se produzca una tercera subida de tipos este 2018.

Los tipos de interés subirán, quizá tres-cuatro veces más pero dada la estructura de deuda masiva y esparcida por todos los rincones de la economía, la Reserva Federal intentará trasladar la normalización monetaria a los programas QE.

Analistas de AFI han elaborado el siguiente cuadro, reflejando la historia de intervenciones de la FED desde la pasada crisis y el escenario de trabajo que descuentan para el proceso de normalización:

El ciclo de expansión económica actual es uno de los más prolongados de la historia, el segundo más largo concretamente.

Siendo un ciclo frágil y artificialmente sostenido por unas políticas que tienden a desaparecer, es de esperar una pronta desaceleración que muy probablemente desembocará en recesión, tal como, por otra parte, descuentan cada vez más expertos y anticipan cada vez más modelos e indicadores económicos.

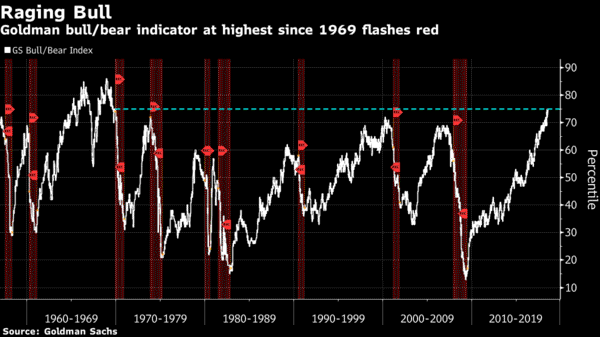

Por ejemplo, el Ratio Bull-Bear de Goldman Sachs, realmente eficaz anticipando recesiones, ha alcanzado niveles máximos desde 1969, vean:

Ante un escenario de economía decreciendo, peor si entra en recesión, continuar normalizando será misión imposible para la FED.

Las bolsas podrían continuar bajo la tutela apuntaladora o reflación de activos promovida por las autoridades que tantas alzas y distorsiones ha generado, pero la economía no respondería igual.

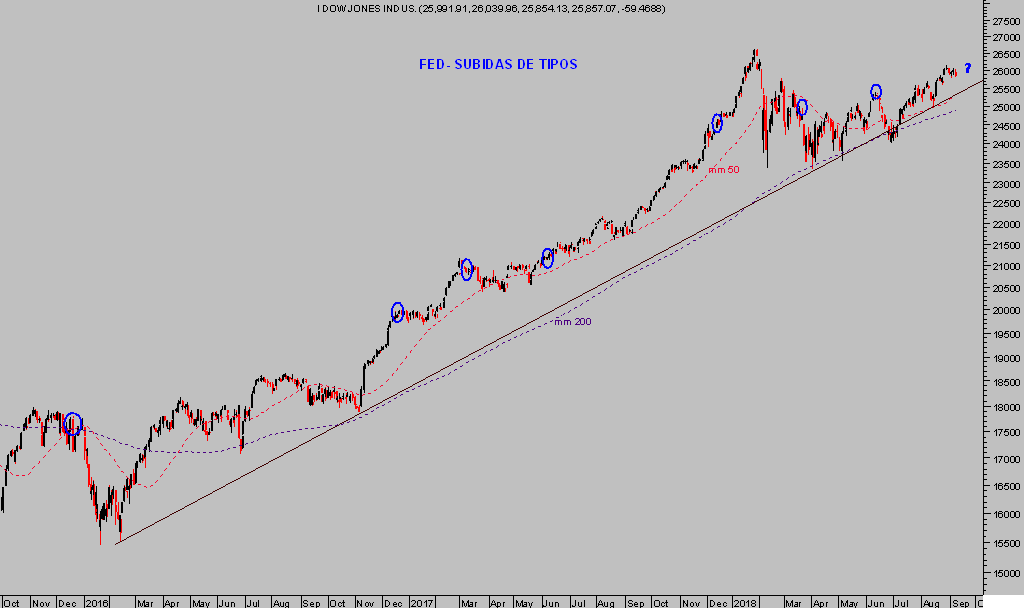

DOW JONES diario

Las autoridades se verán obligadas a retomar políticas monetarias laxas, el margen de herramientas convencionales es escaso y se quedará corto, presumiblemente tendrán que volver a implementar programas no convencionales o de expansión cuantitativa -QE-.

El economista jefe del FMI, Olivier Blanchard, anticipa posibilidades de actuación y con toda tranquilidad afirma que el balance de la FED en $4.3 billones no es un problema pero, además, si es necesario se podría duplicar y no sucedería algo terrible:

- “If we need it, we could clearly double it and nothing terrible would happen,”

Aunque suene a brindis al sol, no sería descabellado ni novedoso teniendo en cuenta el ratio del balance respecto al PIB en otros lugares. El ratio en USA ronda el 20%, pero en Europa es casi el doble y Japón acaba de alcanzar el 100%. Brutal!

La próxima reunión del FOMC -Comité de Mercados Abiertos de la Reserva Federal- se celebrará los días 25-26 de septiembre, subirán los tipos de interés justamente la semana después del vencimiento trimestral de derivados, una semana complicada y con historial de comportamiento negativo.

La publicación de un déficit comercial americano en máximos contra China ha vuelto a poner sobre la mesa el riesgo de nuevos aranceles y tensiones comerciales. Trump anunció vía Twiter que espera represalias y lanzó un mensaje directo a Apple para que cierre sus fábricas en China y lleve su producción a USA.

- “Apple prices may increase because of the massive Tariffs we may be imposing on China—but there is an easy solution where there would be ZERO tax, and indeed a tax incentive. Make your products in the United States instead of China. Exciting!!! . MAGA”

El presidente USA parece ignorar la realidad de Apple, la sugerencia al gigante de la manzana para zafarse de las represalias no parece contemplar la realidad del negocio de Apple, más del 20% de sus ventas y el ritmo de crecimiento mayor de la empresa proceden de China…. ¿MAGA?

APPLE, semana

El Sr Trump, fiel defensor del mantra resumido mediante el acrónimo MAGA -Make America Great Again- avanza, arrastrando los intereses y economía USA por terrenos peligrosos, de arenas movedizas.

La ofensiva comercial puede terminar erosionando las relaciones y negocios tecnológicos americanos en China. El sector tecnológico USA, completamente dependiente de grandes valores como Apple es cada día más vulnerable y su aspecto técnico advierte agotamiento de la tendencia.

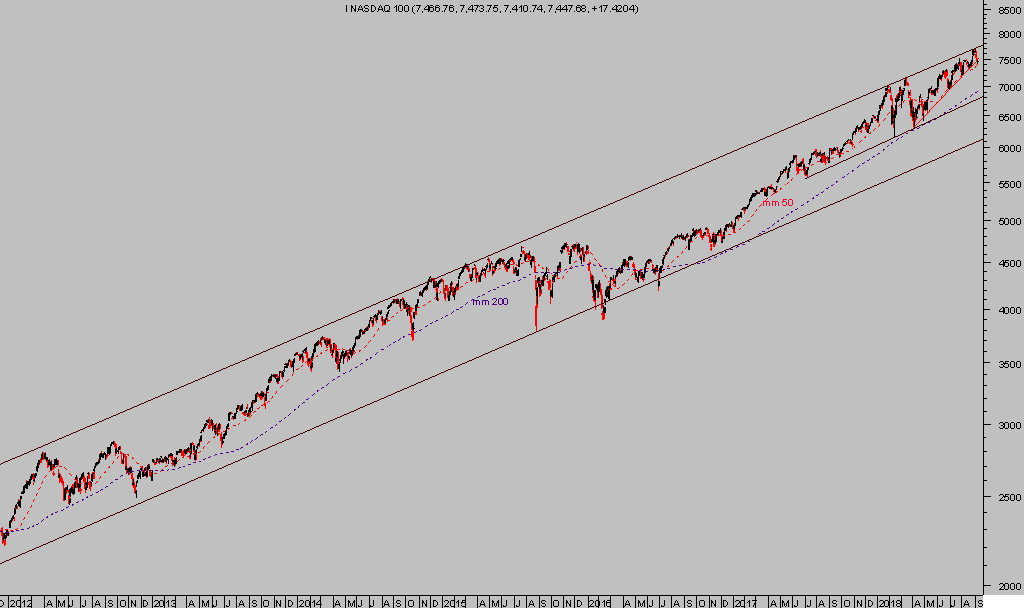

NASDAQ-100 diario

Las pautas de más corto plazo, intradías analizadas en post de ayer, evidencian deterioro de la pauta y permiten visualizar mejor la situación actual y referencias técnicas concretas a vigilar.

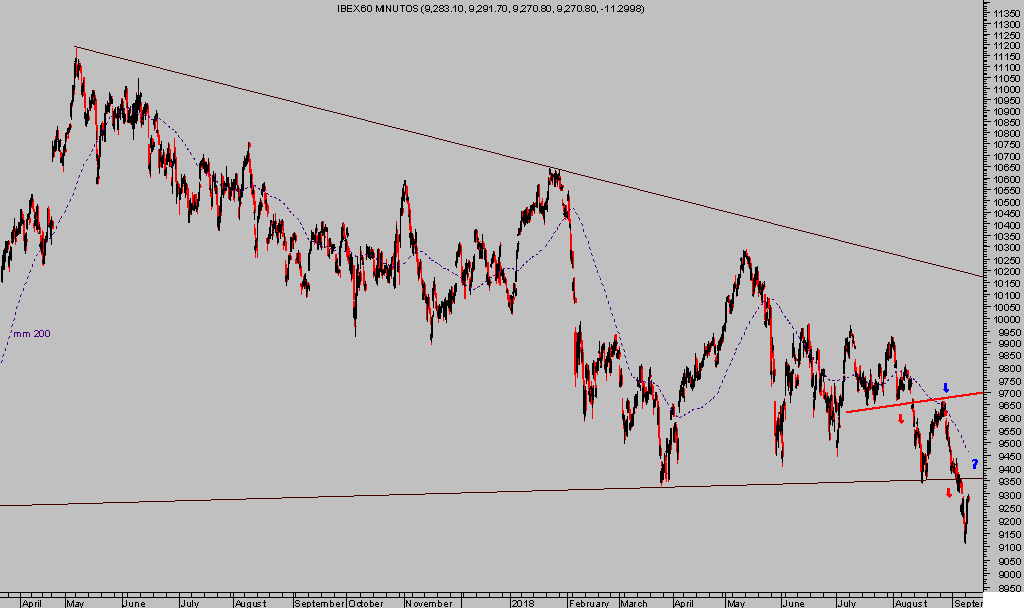

Similares a las ofrecidas por otras gráficas como las de los índices europeos durante las pasadas semanas, que nos permitieron detectar puntos exactos de actuación y anticipar con bastante precisión las caídas.

Anticipar también la posibilidad de comprar Santander a 4 euros o BBVA a 5 euros cuando a principio de agosto cotizaban sustancialmente por encima, cerca de un 20%. El viernes Santander registró mínimos en 4.14 euros y BBVA en 5.11

IBEX-35, 60 minutos

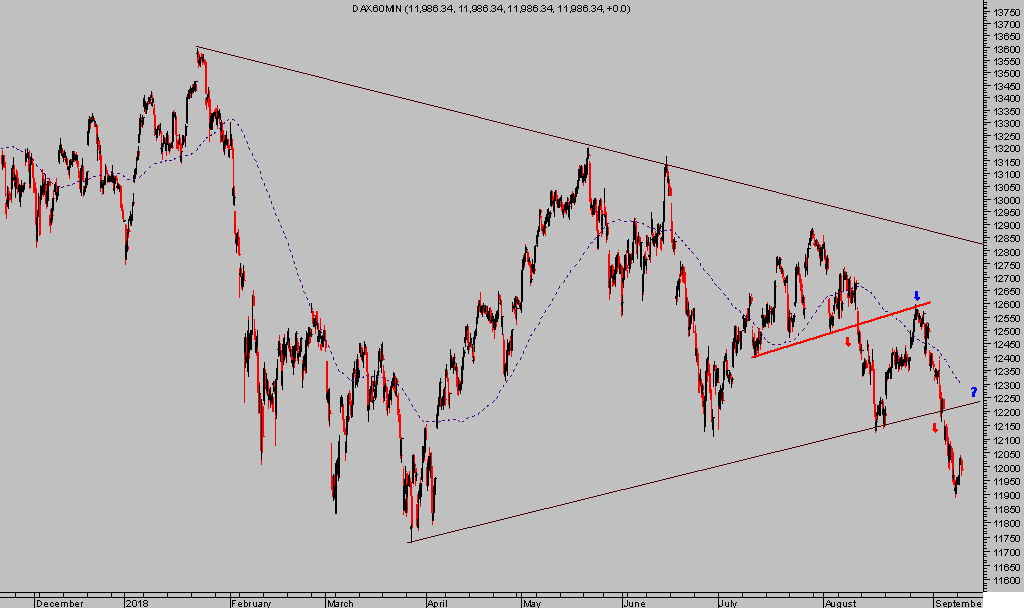

DAX 60 minutos

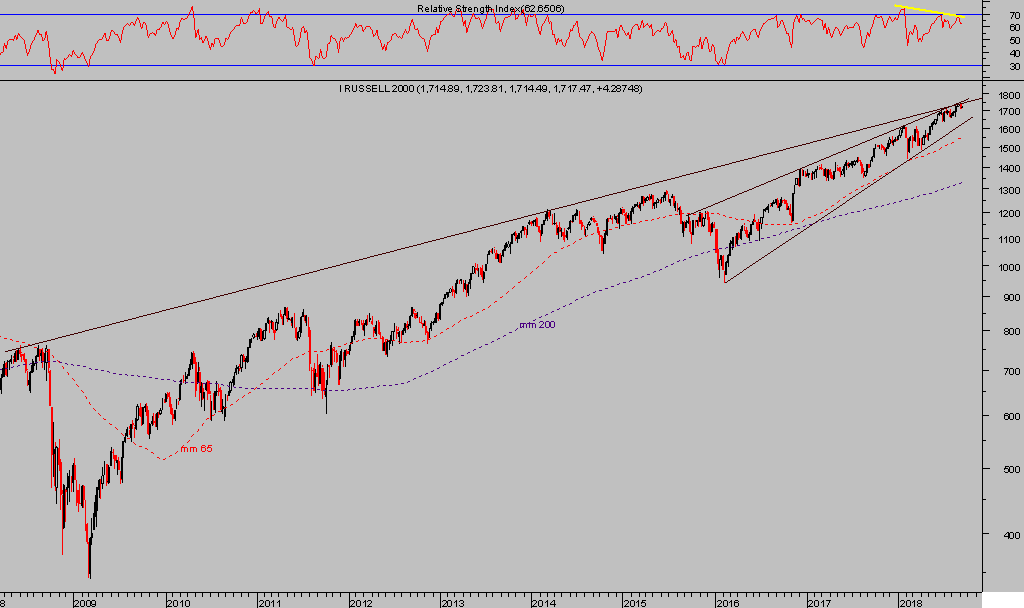

Además del sector tecnológico USA, el resto de índices muestra tendencias muy extendidas y entornos técnicos dificilmente sostenibles sin antes tomar un respiro, según revelan las pautas, sobrecompra o divergencias técnicas la vulnerabilidad es evidente. Observen por ejemplo el caso del índice de empresas medianas y pequeñas Russell 2000.

RUSSELL-2000, semana

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com