Históricamente, el mes de septiembre suele ser el peor mes del año para la Bolsa norteamericana. Pese a ello, si indagamos un poco más en la maraña de números y cifras, podremos entender mejor por qué los inversores no tendrían que ser tan pesimistas para el mes de septiembre actual.

Y es que resulta que desde 1928, el S&P500 ha promediado una caída del -1,05%, pero es que cuando el S&P500 ha subido más de un 5% hasta el mes de agosto (como es el caso este año), la media en septiembre ha sido positivo (+0,36%), y la ganancia en el resto del año es de +4,51%.

Ya saben que esto sólo son números y estadísticas, no es ciencia, de manera que hay que cogerlo simplemente como lo que es, una referencia más.

Credit Suisse se muestra optimista con el S&P500 y espera que el 2019 será tan bueno como lo está siendo el 2018, incluso si no asistimos a nuevos recortes de impuestos. En concreto, espera que termine el 2019 en los 3.350 puntos, lo que implica una subida del 11,5% desde la zona que espera que termine este año, los 3.000 puntos. Sí, reconocen que los próximos 12-15 meses serán particularmente difíciles para los inversores, con la amenaza de la inversión de la curva de rendimiento, las elecciones de noviembre y el endurecimiento de la Fed. Pero a pesar de estos riesgos, creen que el sólido crecimiento económico y los beneficios de las compañías serán suficientes para impulsar al mercado de renta variable de USA.

Por su parte, los inversores también continúan optimistas, aunque el sentimiento alcista registró un ligero descenso en la última semana. Según la encuesta semanal de AAII, el sentimiento alcista cayó del 43,5% al 42,22%. En cambio, el sentimiento bajista se aceleró ligeramente al pasar de 24,39% al 26,3%.

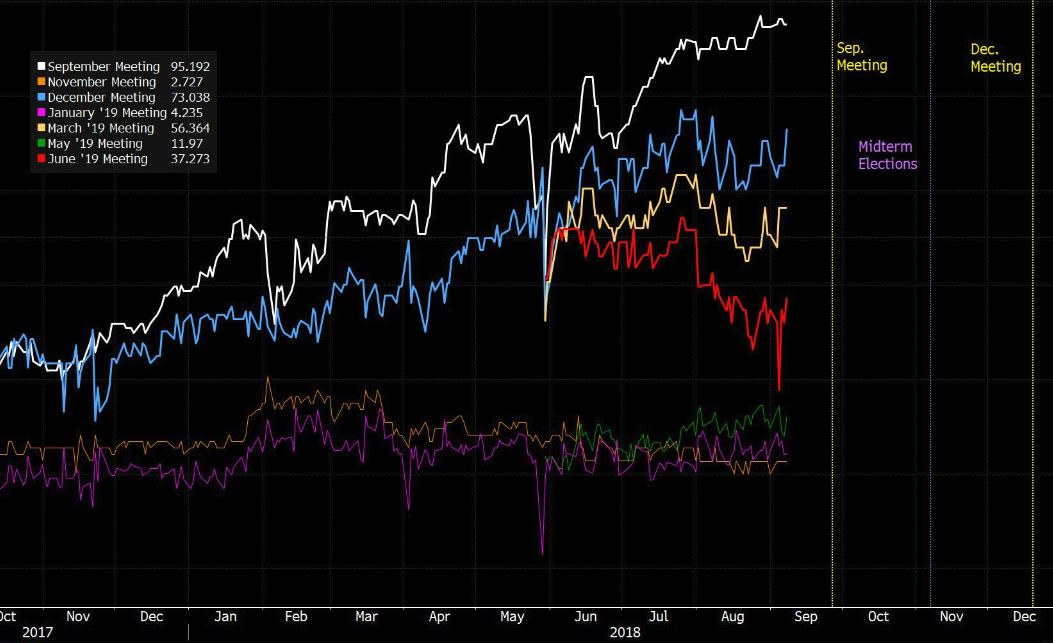

Si bien es cierto que el bajo desempleo y una economía sólida significan que un aumento de las tasas de interés el 26 de septiembre está asegurado (los futuros de los fondos de la Fed apuntan a un 95% de probabilidad de que aumente 25 puntos básicos a un rango de 2%-2.25%), la baja remuneración es una de las razones por las cuales los inversores no están completamente convencidos de que la Reserva Federal cumplirá su pronóstico para un cuarto aumento de las tasas en el mes de diciembre. Los salarios crecen moderadamente, incluso cuando la tasa de desempleo en está cerca de la más baja desde 1969. También hay una creciente guerra comercial, turbulencias en los mercados emergentes y el riesgo de que los aumentos de las tasas de la Fed presionen los rendimientos de los bonos del Tesoro a corto plazo por encima de las tasas a largo plazo, la llamada inversión en la curva de rendimientos, hecho que precedió a recesiones económicas anteriores.

En el gráfico anterior podemos ver las probabilidades de que la FED suba los tipos de interés en sus próximas reuniones:

- Septiembre 2018: 95%Noviembre 2018: 2,70%

- Diciembre 2018: 73%

- Enero 2019: 4%

- Marzo 2019: 56%

- Mayo 2019: 12%

- Junio 2019: 37%

Pero al margen de todo lo comentado, hay que seguir muy de cerca las decisiones del presidente Trump, ya que amenazó hace pocos días con imponer otros 267.000 millones de dólares en aranceles a China, que se añadirían a los 200.000 millones que ya está preparando. No es un tema baladí, puesto que en el caso final de que llegara a imponer todos estos aranceles, cubrirían el valor total de los bienes chinos importados por Estados Unidos. China, como es lógico, amenazó con adoptar las medidas necesarias de ataque.

Pero aquí no acaba la vorágine de Trump, también amenazó con imponer aranceles a Canadá en plenas negociaciones sobre el nuevo acuerdo NAFTA, un chantaje en toda regla que viene a decir que si no aceptan las condiciones del nuevo tratado, les impondrán aranceles, y eso que Canadá es uno de los principales aliados y socios comerciales de Estados Unidos. Con amigos así quién necesita enemigos, ¿verdad?

Pero volvamos al S&P500. En el gráfico puede apreciarse claramente su tendencia alcista y sobre todo un detalle que considero fundamental y que respondería a la pregunta que muchos inversores hacen acerca de que no vemos apenas recortes en la escalada del índice norteamericano.

La respuesta la tienen en el gráfico. Miren, los cuadrados verdes. Se trata de que el S&P500 alcanzó niveles de sobrecompra (en enero) y por ese motivo vinieron caídas de cierta intensidad. Pero es que desde enero puede observarse en el gráfico que no se ha vuelto a sobrecompra, por lo que entra dentro de lo “normal” que las subidas sigan imponiéndose.

Ismael de la Cruz

ismaeldelacruz.es