El consenso sobre un futuro económico USA menos fuerte se va confirmando con la publicación de datos macro de estos días. El crecimiento del PIB en el Q2 fue robusto y, aunque es todavía un dato preliminar y sujeto a dos revisiones más, debido a factores puntuales y poco convincente en lo referido a crecimiento autónomo y real.

Factores como la bajada de impuestos, subida de inventarios, anticipación de demanda (particularmente de soja) previa a subidas de precio tras la imposición de aranceles o el incremento del consumo -contra deuda- han sido principales responsables de la mejora de la economía.

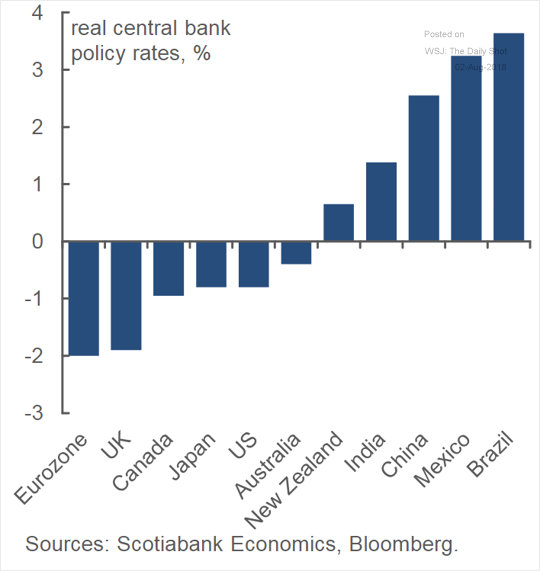

La política monetaria en proceso de normalización pero aún en modo expansivo también continúa coadyuvando en el crecimiento económico. De hecho, los tipos de interés reales siguen en negativo, igual que el las principales economías

TIPOS DE INTERÉS REALES.

Los últimos datos de evolución económica USA advierten enfriamiento económico, las ventas de coches han caído, las de viviendas también, los índices de actividad han resultado por debajo de lo esperado, etcétera….

Un dato que ratifica el enfriamiento de uno de los pilares de la recuperación, el sector vivienda, es el precio de la madera, material muy utilizado en la construcción y cuya evolución de las últimas semanas es inequívocamente bajista.

EVOLUCIÓN PRECIO DE MADERA, USA

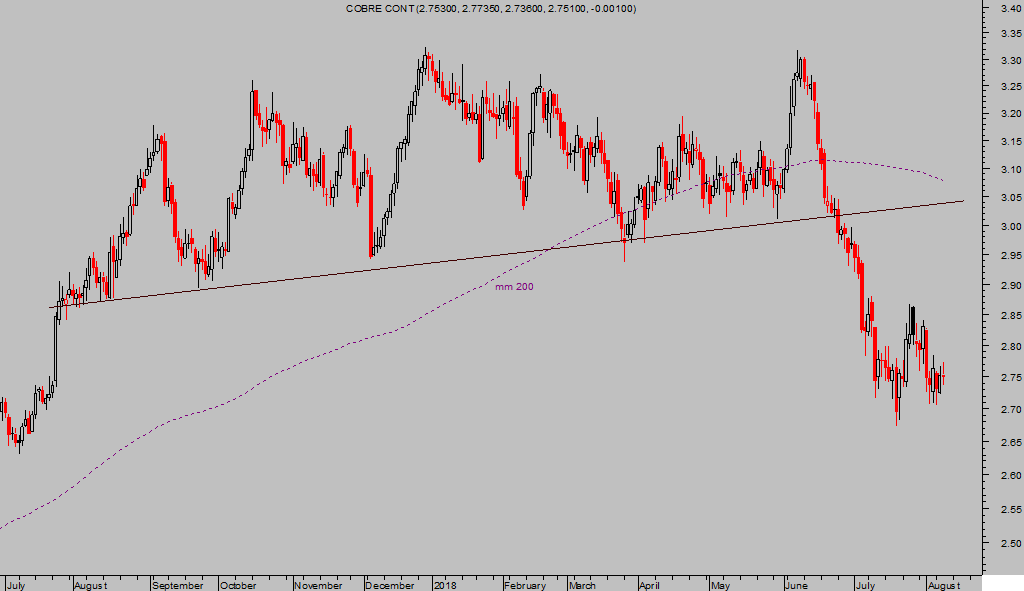

Otro detalle de invita a la prudencia es la marcha del precio del cobre, también a la baja y anticipando caída de la actividad en el sector industrial, no sólo USA. El Doctor Cobre es un testigo de evolución global.

COBRE, diario.

La ralentización respondería a distintos motivos, uno incuestionable es la retirada de liquidez del sistema o contracción cuantitativa que está llevando a cabo la Reserva Federal.

El balance de la FED ronda los $4.3 BILLONES de dólares y a medida que se reduce aumenta el riesgo de enfriamiento económico y de mercados financieros, aunque la reducción está avanzando de forma gradual, lenta y controlada, los efectos estrechamente monitorizados.

Las consecuencias de retirar liquidez del sistema, suponen un reto para la FED, muy relevante, aunque nada comparado con sus homólogos bancos centrales de Suiza, Japón o Europeo, por este orden.

Vean el ratio de activos totales en balance de cada Banco Central respecto de sus respectivos PIB.

La ralentización de la economía en Europa es aún más inquietante que en USA, ya que el BCE continúa en modo ultra expansivo y ampliando su balance mediante la fabricación de 30.000 millones de euros al mes para comprar activos de deuda y tratar de sostener el castillo de naipes financiero.

Y a pesar de todo, la economía está en desaceleración y las proyecciones en constante rebaja, también las de inflación.

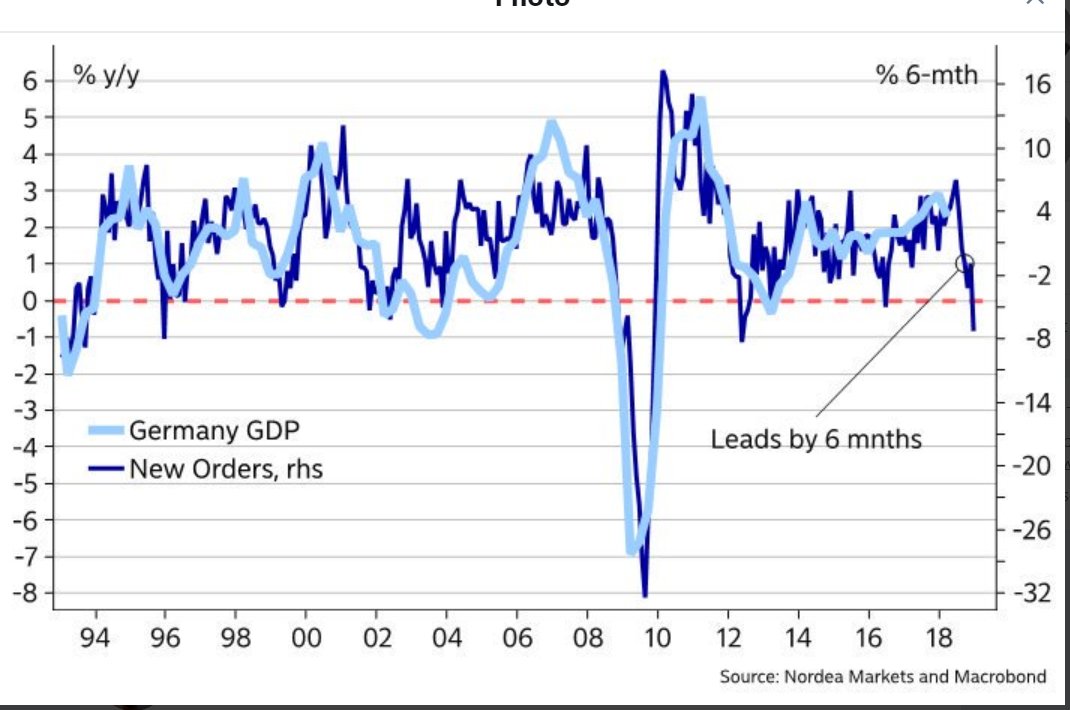

Vean la evolución de Nuevos Pedidos a fábrica en el motor económico europeo, Alemania, y su comparación con el PIB germano. La fuerte caída de pedidos anticipa un otoño económico fresco en Alemania.

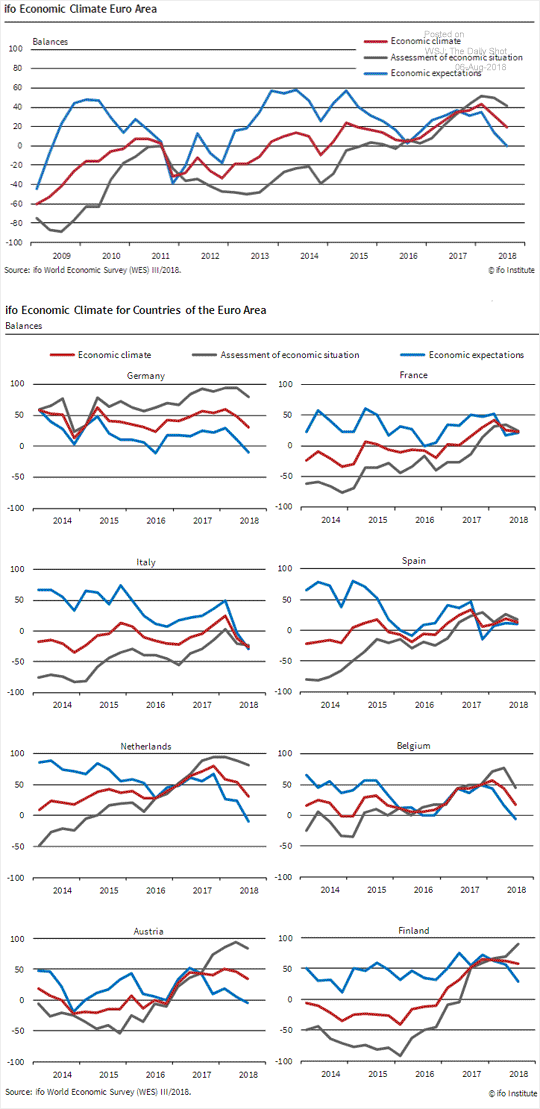

Por otra parte, los datos de expectativas económicas facilitados por el Instituto IFO presentan una caída importante, en los niveles más bajos desde 2013.

Vean cuadro de expectativas económicas de la Zona Euro y de distintos países miembros:

Ahora bien, el BCE dentro de su mandato cada día más amplio de gestión de inflación y empleo, en general de economía, de mercados financieros, de expectativas y sentimiento, se ve obligado a edulcorar la realidad, afirmando que el crecimiento es sólido y extendido, aunque algo menos fuerte que hasta la fecha:

- “The latest economic indicators have stabilised and continue to point to ongoing solid and broad-based growth, albeit at a slower pace than in 2017”.

Además de los datos anteriores coincidiendo en anticipar debilidad económica global, tenemos la economía China. la de Japón o América latina todas mostrando síntomas de desaceleración… situación y perspectivas en próximos posts…

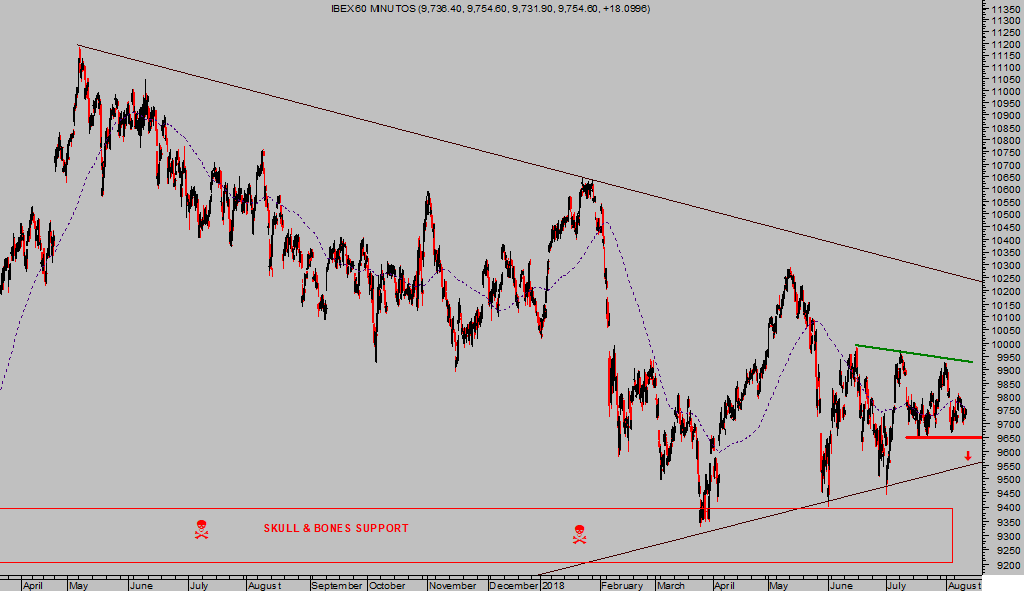

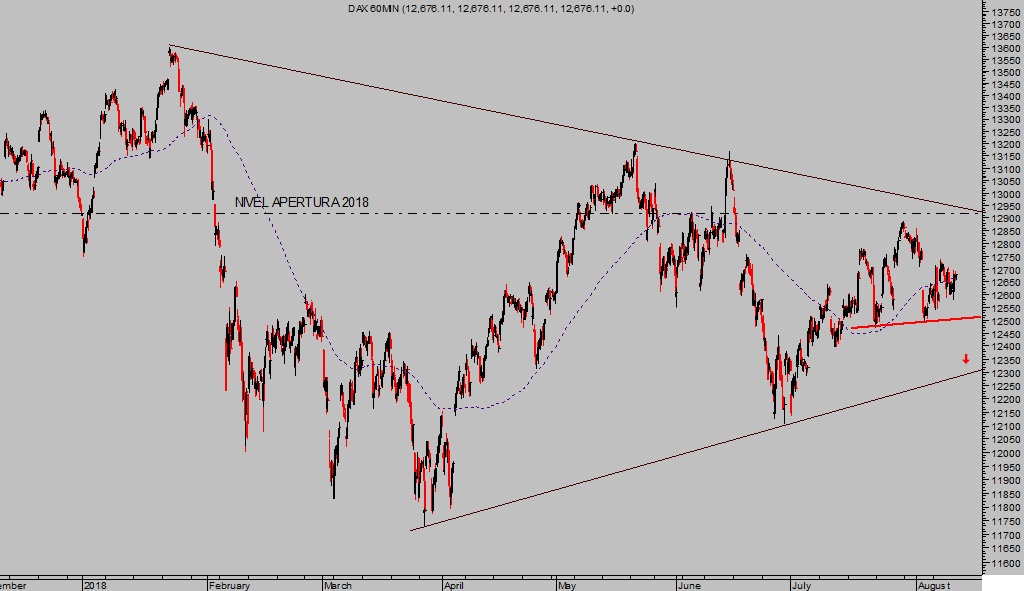

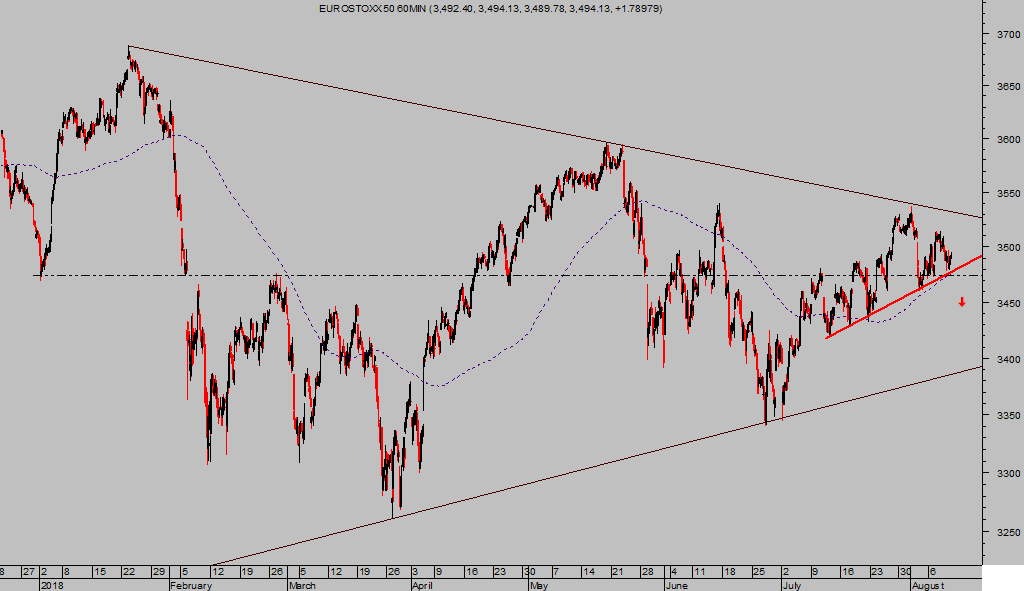

En plena “nocturnidad” de agosto y con la mayoría de inversores de vacaciones y más pendientes del sol que del riesgo, las bolsas UE han decidido emprender un ataque a referencias importantes de soporte que, esta vez, si parece serio y anticipa brotes de volatilidad y caídas de precio adicionales, tal como venimos pronosticando y explicando en distintos posts.

Los gráficos siguientes del IBEX, DAX o Eurostoxx indican la situación y perspectivas de los mercados europeos para próximas jornadas:

IBEX-35, 60 minutos

DAX, 60 minutos

EUROSTOXX-50, 60 minutos

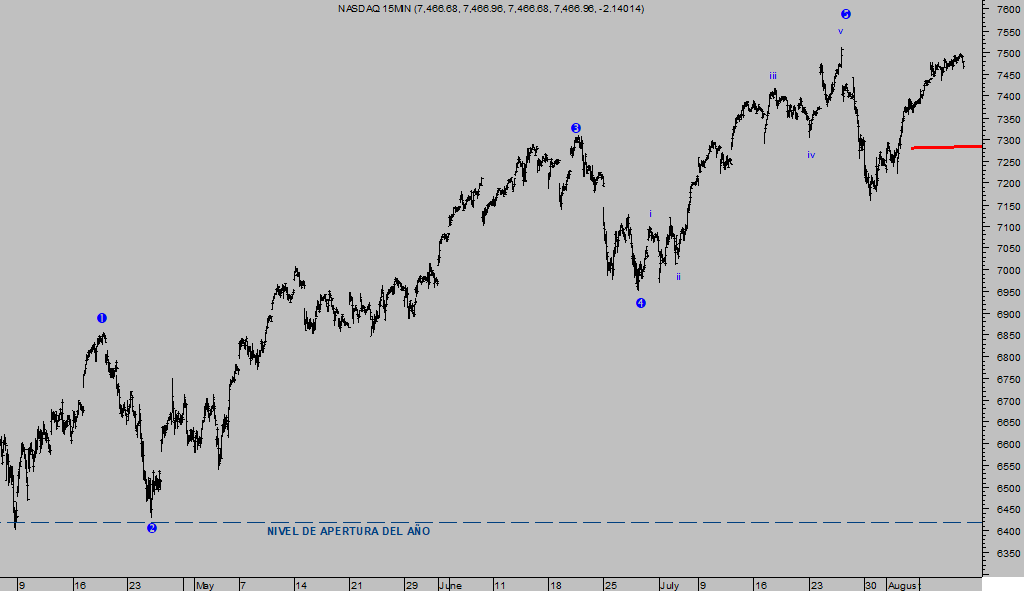

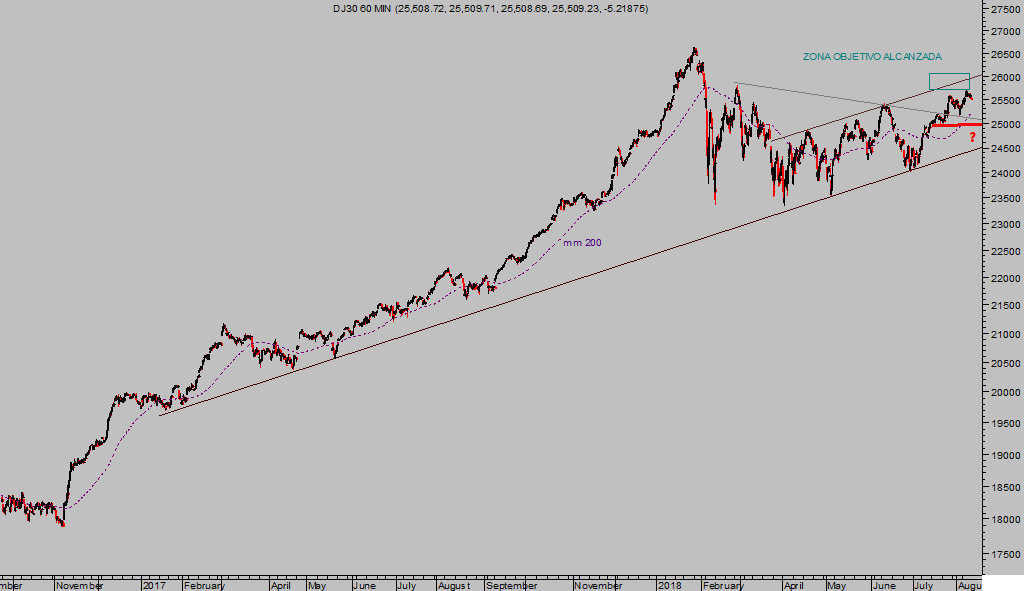

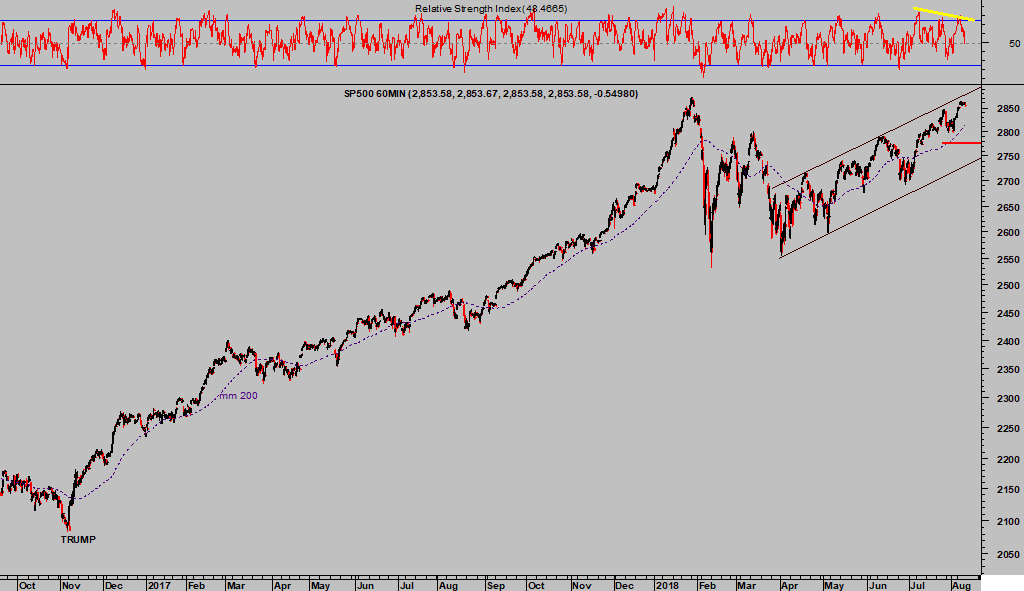

Las bolsas USA han mantenido el tipo perfectamente en las últimas semanas aunque sin fuerza técnica, ni participación, ni capacidad suficiente para alterar el escenario técnico ni nuestras proyecciones de mayor probabilidad, vean gráficos y anotaciones en los siguientes gráficos del Nasdaq, Dow y S&P500:

NASDAQ-100, 15 minutos

DOW JONES, 60 minutos

S&P500 60 minutos

Mantenemos las estrategias (reservado suscriptores) sugeridas para aprovechar la “nocturnidad” de agosto y ganar durante unas merecidas vacaciones.

BUEN FIN DE SEMANA A TODOS !!!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com