El desliz de Twitter y Facebook la semana pasada ha despertado el temor al riesgo y elevado la incertidumbre, después de la decepción de Netflix la semana anterior.

El riesgo FAANG y advertencias de los testigos de riesgo son reales y van a provocar minusvalías a los últimos inversores en llegar, como ocurre ya a quienes compraron Facebook, Twitter o Netflix en mayo, junio o julio.

Niveles de sobreponderación muy elevados en las carteras, activos muy caros y en unas condiciones de mercado difíciles de mantener son una receta adecuada para perder dinero, particularmente ahora que las lecturas técnicas y estacionalidad de los índices sugieren cautela máxima.

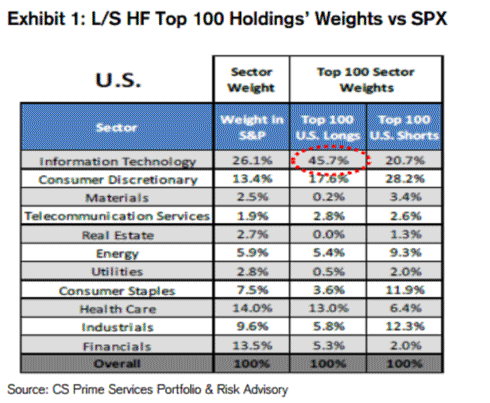

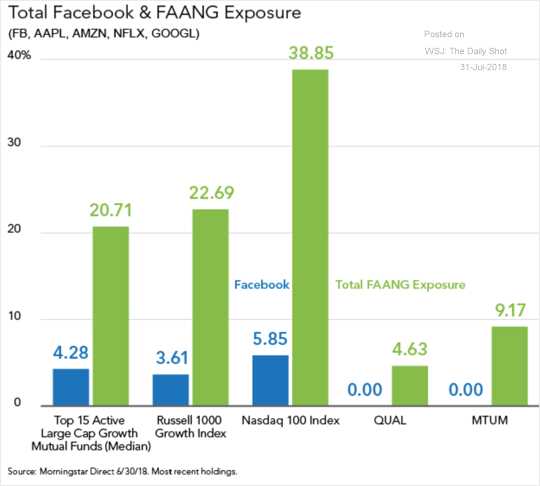

Compra de FAANG y en general de tecnológicas ha sido la inversión de moda entre inversores y gestores, se trata de la estrategia más masificada “crowded” en los pasados 6 meses, según informa Bank of America. Las carteras de inversores han mantenido tal optimismo e interés por el sector, que ha llegado a suponer el 45% del total de las carteras.

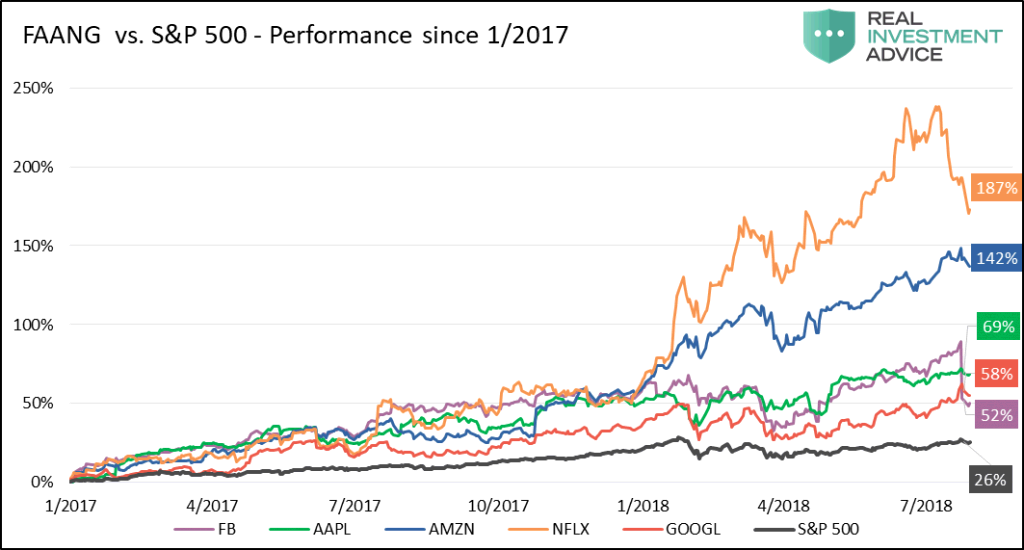

El grupo FAANG ha subido casi un 50% en el periodo mientras que el conjunto del mercado, medido a través del S&P500 ,ha subido alrededor del 4%. En un plazo más amplio, la comparativa es mucho más llamativa, observen el comportamiento de los valores FAANG y del SP500 desde enero de 2017.

Los sectores o activos que centran la atención de los inversores, están de moda y son objeto de compras masivas, “crowded”, suelen experimentar correcciones de carácter más violento de lo normal. La cuestión ahora es observar la reacción de inversores en masa perdiendo dinero y su efecto en las cotizaciones.

Ventas en masa para reducir riesgo de pérdida inminente cuando el mercado ha perdido referencias y/o quebrado pautas técnicas, se traducen en violentos desajustes de precio y caídas rápidas de las cotizaciones.

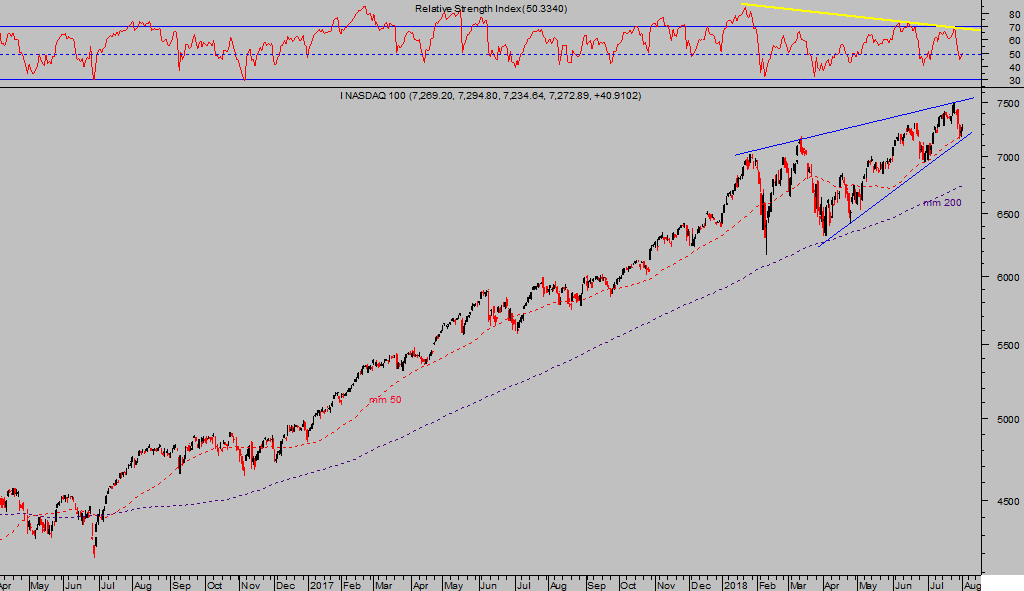

Desde hace varias sesiones venimos advirtiendo final y agotamiento de pauta, publicando el siguiente recuento de Onda del Nasdaq. El post del lunes indicaba la posibilidad de rebote técnico hacia la zona señalada en el gráfico siguiente (gentileza de la pauta de fin de mes) y posterior recaída, escenario que se está desarrollando con bastante precisión.

NASDAQ-100, 15 minutos

La corrección ha comenzado… y las estrategias (reservado suscriptores) para ganar relajadamente en vacaciones se han activado!.

La jornada de hoy, seguramente también de las próximas semanas, estará marcada por las relaciones comerciales USA-China, después del aumento de tensiones tras haberse conocido que la administración USA estaría planeando endurecer su posición y aplicar aranceles del 25% a unos $200.000 millones de importaciones chinas.

El gobierno chino apenas ha reaccionado aún pero está en su mano actuar e infligir un daño severo a numerosas empresas USA y particularmente del sector tecnológico, ¿APPLE?.

Apple ha presentado resultados y siendo positivos reflejan estancamiento de ventas de su producto estrella, el IPhone. La competencia en el sector tecnológico es feroz y Apple ha dejado de ser la empresa líder en ventas de terminales móviles, ha pasado al tercer puesto después de haber sido superado por sus rivales Samsung y recientemente Huawei.

Ésta última empresa es china donde precisamente Apple genera cerca de un cuarto de su negocio global y donde el crecimiento de la demanda mejor se ha comportado. El riesgo de una escalada en el conflicto comercial es muy importante para Apple, pero de momento el mercado está descontando el mejor de los escenarios y ayer la cotización de la tecnológica alcanzó nuevos máximos históricos después de subir casi un 6%.

La capitalización de Apple se acerca a la barrera del BILLÓN de dólares, sería la primera empresa en conseguirlo, pero cuidado con los esfuerzos ante un panorama comercial y técnico como el que se presenta, la resaca puede ser dolorosa.

APPLE semana

Y arrastrar al conjunto del mercado, empezando por el índice en el que más pondera:

NASDAQ-100, diario

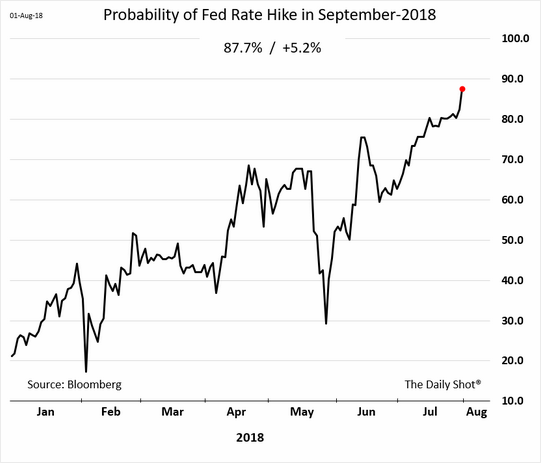

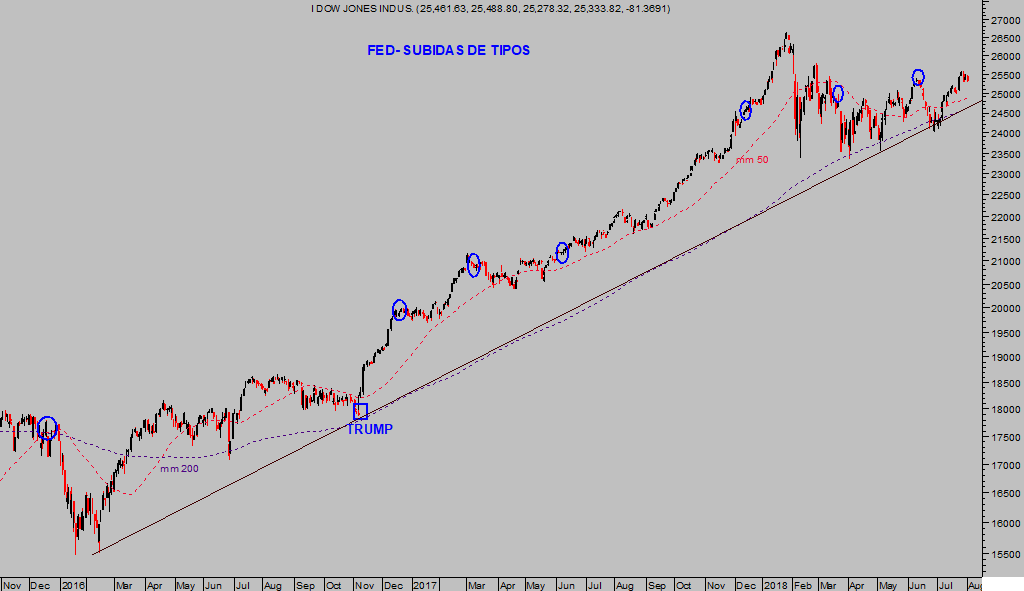

Ayer se celebró la reunión del FOMC y se saldó sin novedad alguna, como era de esperar. También es cuestión casi segura que la FED se toma unas vacaciones para cumplir con su intención de subir gradualmente, pero la cita de septiembre con la subida de tipos parece evidente y así lo descuenta el mercado, con un 87.7% de probabilidad:

La exposición del conjunto del mercado al destino del universo FAANG es considerable y motivo de preocupación, ante la idea de que se intensifique el proceso de ventas FAANG y origine un eventual efecto arrastre.

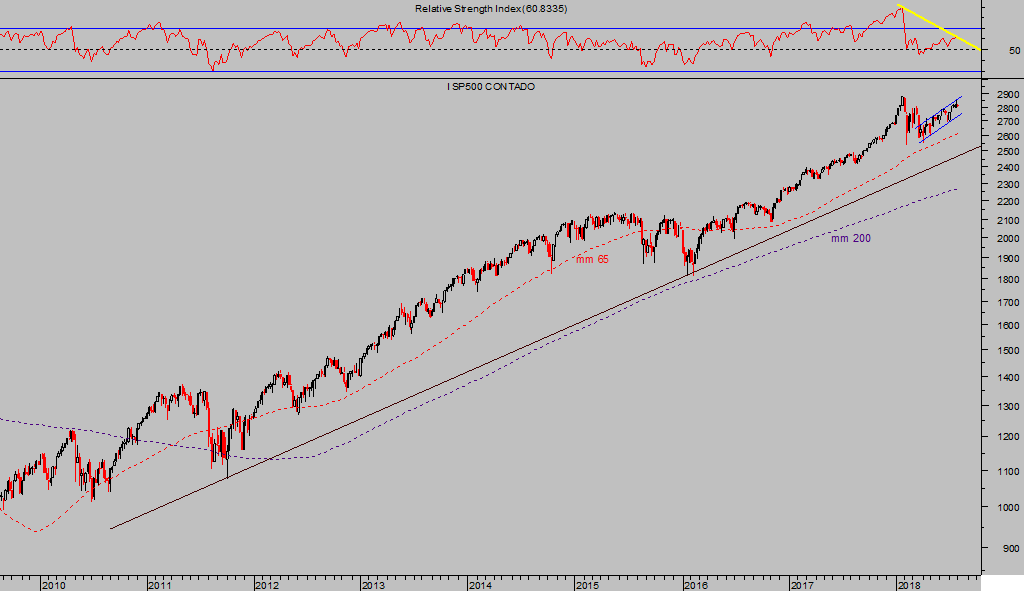

Las valoraciones y lecturas técnicas del resto de índices son también desmesuradas y cualquier asalto bajista con éxito a referencias técnicas de control, por cierto bastante próximas a los niveles actuales de cotización, generarán temores, incertidumbre, ventas y caídas de calado.

Observen el aspecto técnico de los grandes índices USA, un simple vistazo invita a tomar distancias:

S&P500 semana

DOW JONES diario

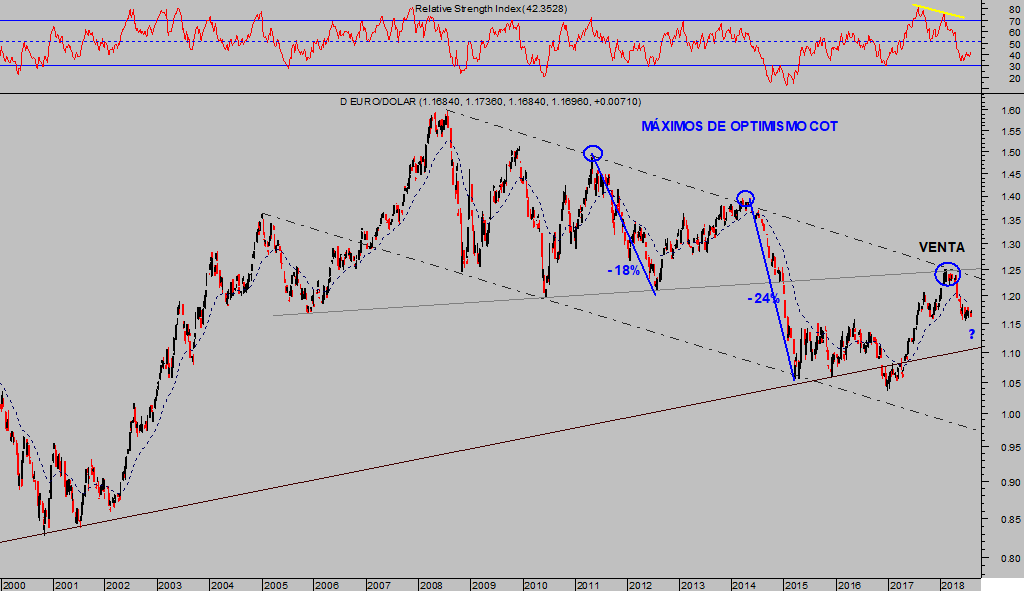

Por otra parte, la fortaleza del Dólar no ayuda a las multinacionales ni en general a los índices USA.

Según diferentes factores fundamentales (como los diferenciales UE-USA en crecimiento de PIB,, tipos de interés, posición actual de políticas monetarias o expectativas de ambas para el futuro y de la inflación…) o técnicos (como el aspecto de la pauta técnica, la posición de indicadores/osciladores de medio plazo….) las condiciones actuales permiten continuar con la postura alcista de Dólar, bajista de Euro que mantenemos desde principios de año, con el efecto negativo que pesa sobre las multinacionales.

EURO-DÓLAR, semana.

El post de mañana analizará la posición y perspectivas del IBEX, Eurostoxx, DAX, Oro…

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com