Los beneficios empresariales son responsables y guía de las tendencias bursátiles en el largo plazo. Los avatares de más corto plazo son, sin embargo, los que causan giros imprevistos de mercado y volatilidad.

Los beneficios no han subido tanto como para justificar las potentes alzas del mercado en los últimos años y por tanto la sobrevaloración alcanzada es muy alta, la segunda mayor de la historia.

Los beneficios deberían subir con fuerza y el mercado permanecer lateral o bajista para relajar las valoraciones.

Siempre con permiso de la política de reflación de activos y del hábito de comprar autocartera que, además de revitalizar las tendencias bursátiles, también influye en el crecimiento del Beneficio por Acción, aunque artificial porque se consigue mediante la eliminación del número de acciones, no del aumento del beneficio.

El mercado estará especialmente atento a la temporada de resultados del segundo trimestre, ya en marcha, ante la posibilidad de que las expectativas no sean alcanzadas de la realidad de los números.

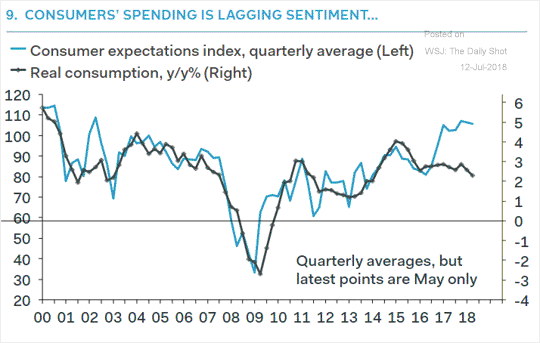

Los inversores en este momento están también entretenidos con distintas causas como el endurecimiento monetario o con la guerra comercial y las consecuencias de ambos, que se anticipan negativas. Y algo inquietos con la debilidad del consumo, que continúa débil y bien por debajo del sentimiento que reflejan los consumidores en las encuestas. La discrepancia entre soft data -encuestas- y hard data-datos reales- continúan!.

Las expectativas sobre los beneficios empresariales del segundo trimestre del año son elevadas, como no podía ser de otra manera en un entorno de reducción fiscal masiva y condiciones monetarias laxas. Se trata por tanto, de compras temporales ligada a la reforma y no recurrentes.

Según FactSet el incremento de beneficios esperado para el conjunto de empresas del S&P500 será cercano al 20% respecto del Q2 de 2017. una importante mejora que vendrá liderada por el sector energético gracias al repunte del precio de la energía.

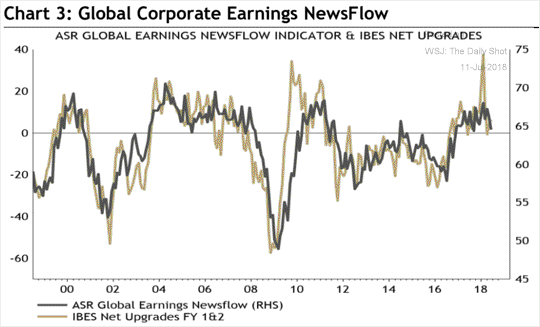

No obstante, según un interesante indicador que recoge la evolución de noticias corporativas, “forward guidance” y comunicados empresariales, el optimismo se está desvaneciendo y el repunte de resultados podría quedar en un registro puntual más que en la tendencia deseada.

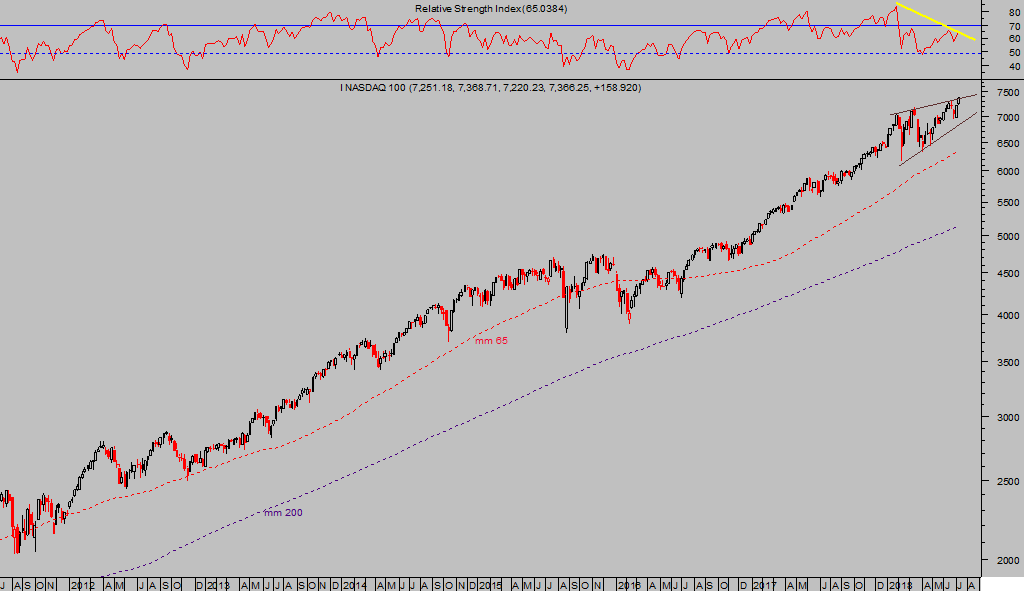

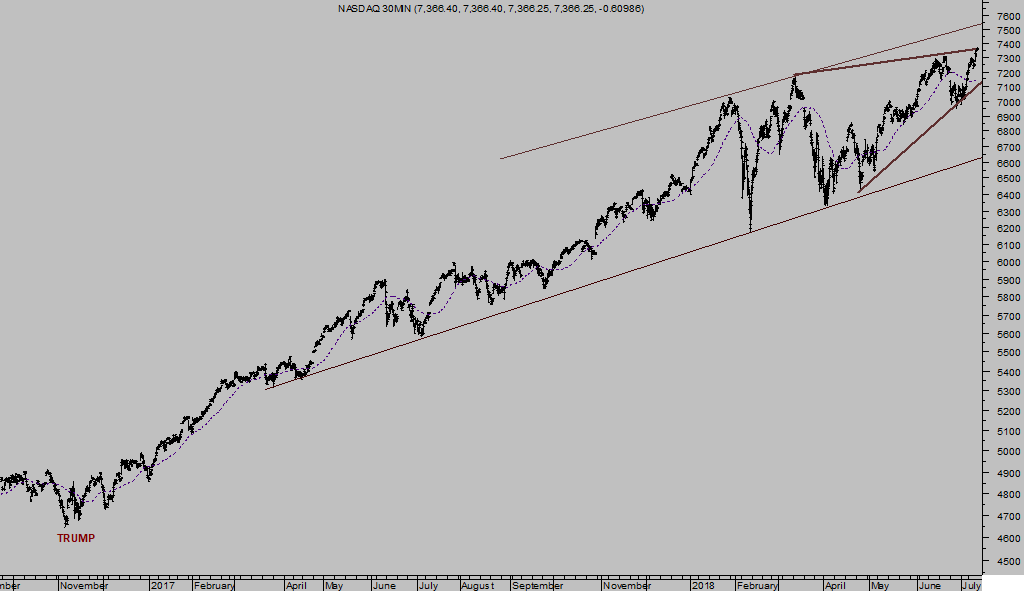

Un futuro de deterioro en los resultados empresariales no parece descontado por los expertos, ni por unas cotizaciones registrando niveles de máximos históricos como ayer el Nasdaq. Unos máximos, por cierto, faltos de confirmaciones técnicas, con divergencias y pérdida de momentum, que se alcanzan en un momento estacionalmente muy interesante.

NASDAQ-100, semana

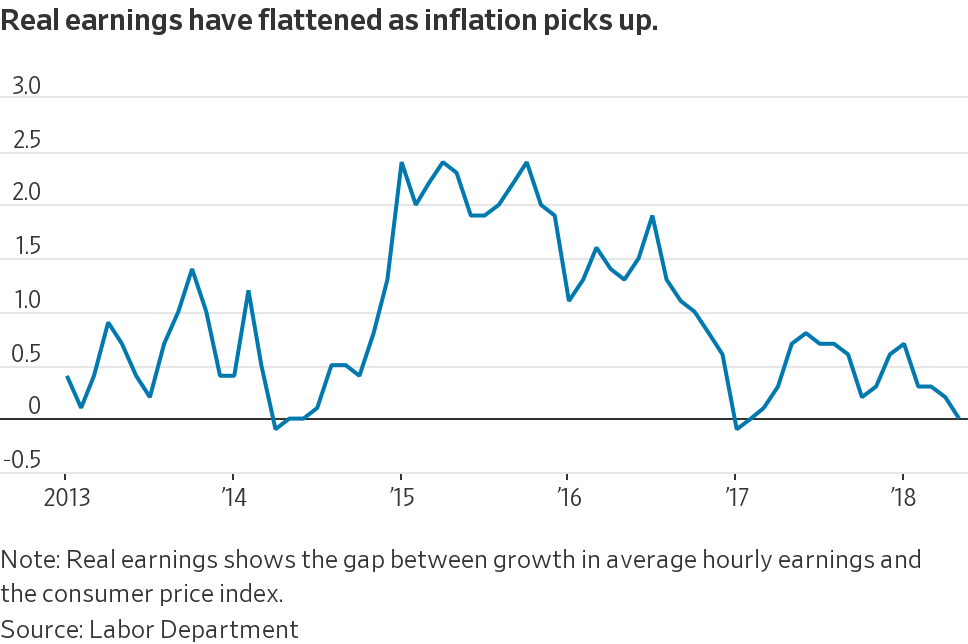

Ayer se publicaron los datos de inflación al consumo de junio y con un ligero incremento del 0.1%, la tasa de IPC interanual se sitúa en el 2.9%, niveles máximos desde 2012.

IPC, USA

El impacto de la inflación sobre los salarios es demoledor, la tasa interanual de crecimiento de los salarios USA es del +2.7% frente al IPC +2.9%, observen la evolución de salarios reales, descontados de inflación:

Los datos de IPC oficiales no reflejan la realidad del impacto de precios en el bolsillo del consumidor, es en realidad mayor del que presupone la tasa oficial. En otras palabras, la renta disponible del consumidor es decreciente y las posibilidades de aumentar el consumo también, además de penalizadas ante un entorno de alzas de tipos y acceso a la financiación cada vez más restringido.

La Reserva Federal podría finalizar 2018 habiendo subido tipos 4 veces (escenario adverso para las bolsas y los bonos) además habiendo retirado del sistema, adelgazado su balance, alrededor de $300.000 millones, más de cien mil menos de lo inicialmente proyectado. La liquidez comenzará pronto a faltar de los mercados y economías.

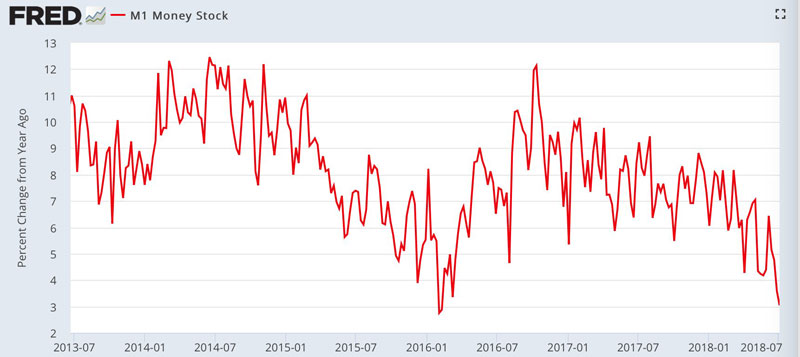

De momento, la masa monetaria USA -M1- presenta la siguiente imagen:

La falta de liquidez será especialmente relevante este otoño, cuando por primera vez en 10 años, previsiblemente, se producirán más retiradas de liquidez que inyecciones por parte de los bancos centrales. Un cambio de signo notable y realmente novedoso para los mercados y para unos inversores acostumbrados durante 10 años a programas QE masivos y liquidez a chorros.

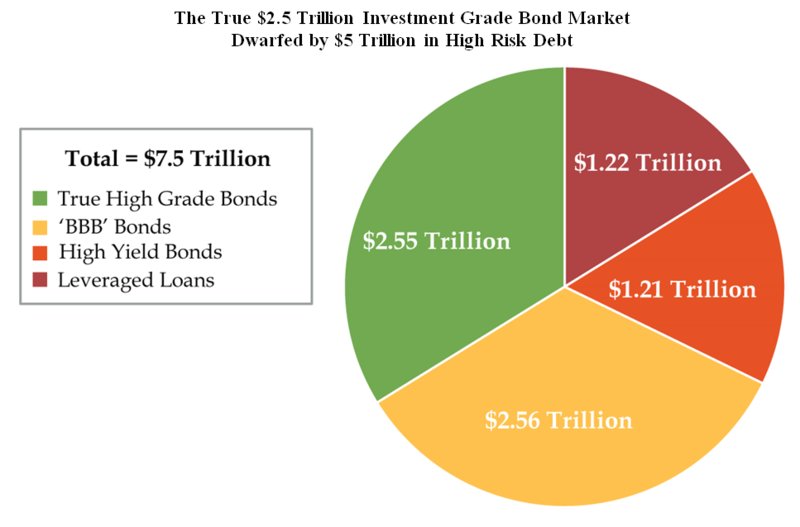

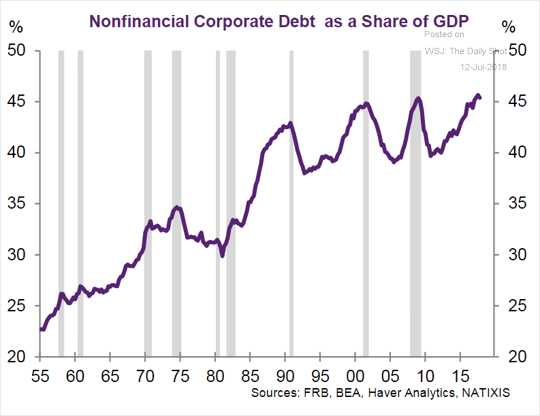

El mercado de bonos corporativos está debilitando su estructura, en el momento menos indicado, cada vez son más los títulos con calificaciones bajas (basura y high yield) frente a las consideradas aptas para la inversión o “investment grade”.

Compañías populares y grandes como Tesla o Netflix junto con otras menos conocidas pero también extremadamente dependientes de la deuda, en total han emitido $1.6 Billones de deuda basura -OTCs- sólo en los últimos 18 meses.

El desarrollo de los problemas que deparan a estas y otras compañías se producirá dentro de un guión similar al siguiente.

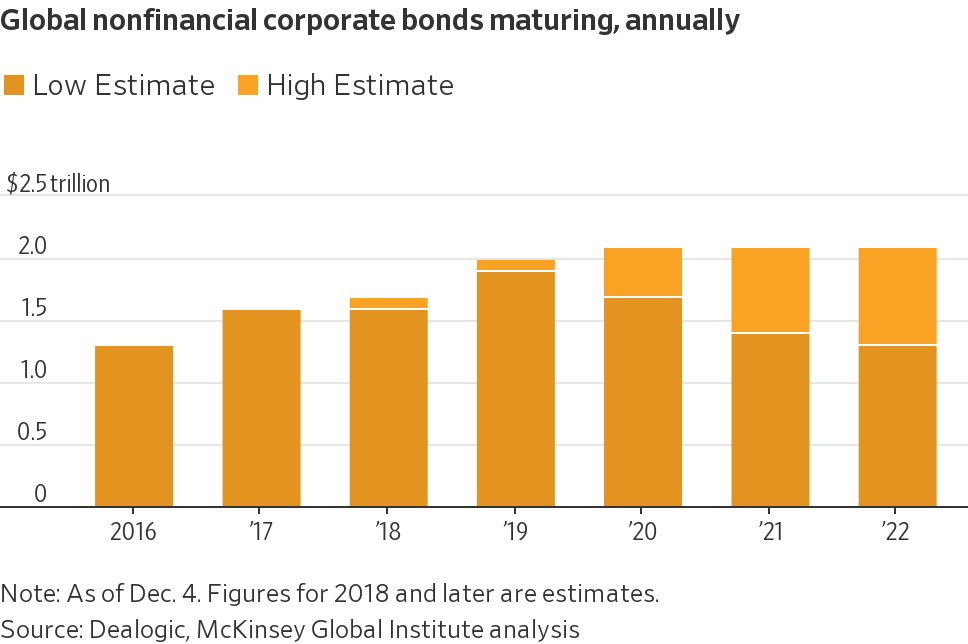

La liquidez comenzará pronto a ser limitada y el acceso será más selectivo, será cada vez más reservado y sencillo sólo para las compañías más solventes y con negocios mejor preparados ante una ralentización económica como la que se pronostica para dentro de pocos meses. Un entorno además complicado por el proceso de subida de tipos que dificultará enormemente el calendario de refinanciaciones pendiente para los próximos años.

Si por ejemplo parte de la deuda calificada con grado de inversión –investment grade– es degradada del escalón inferior (BBB-) y baja sólo un nivel hasta (BB+), ya calificado como high yield, entonces se producirán muchas ventas forzadas ( por fondos e inversores con criterios de invertir sólo en deuda calificada) y en esas circunstancias habrá escasez de compradores.

Es decir, “when the going gets tough, the tough gets going”, mayor oferta y escasez de demanda producirán caídas de precio de la deuda y alzas de la rentabilidad. Mayores dificultades para refinanciar, impagos, desaparición de zombies, defaults, etcétera…. que podrían desencadenar consecuencias sistémicas en los mercados de deuda.

Niveles record de deuda y también de vencimientos previstos para próximas fechas, justamente cuando la subida de tipos de interés comienza a acelerar, forzando a las empresas a pagar más si quieren refinanciar cuando venzan sus emisiones. Las cifras no son menores, este año vencerán globalmente alrededor de $1.7 Billones de deuda no financiera y otros $2 billones el año que viene., según informa McKinsey:

- “As we see all these bonds coming due over the next five years, I think it’s likely a number of these companies will end up defaulting or won’t be able to afford higher interest rates to refinance,”

La capacidad del mercado a anticipar acontecimientos es cosa del pasado, cuando el objetivo de la política monetaria de las autoridades no incluía la reflación de activos o apuntalamiento de mercados y cunado las empresas no disponían de semejantes cantidades de liquidez para comprar autocartera. Ambos son causa y principal motor de las alzas del mercado, motores que no puede durar indefinidamente.

Así, ayer las bolsas avanzaron posiciones de nuevo cumpliendo de manera precisa con el calendario estadístico del “rally de verano”, según el cual, el final acecha.

Las bolsas abrieron con hueco alcista y se mantuvieron fuertes durante toda la sesión, el Nasdaq cerró con subidas del 1.39%, el Dow Jones del +0.91% y el SP500 del 0.87%. Las alzas fueron decididas pero la falta de acompañamiento de los técnicos también llamativa para semejante comportamiento de los precios.

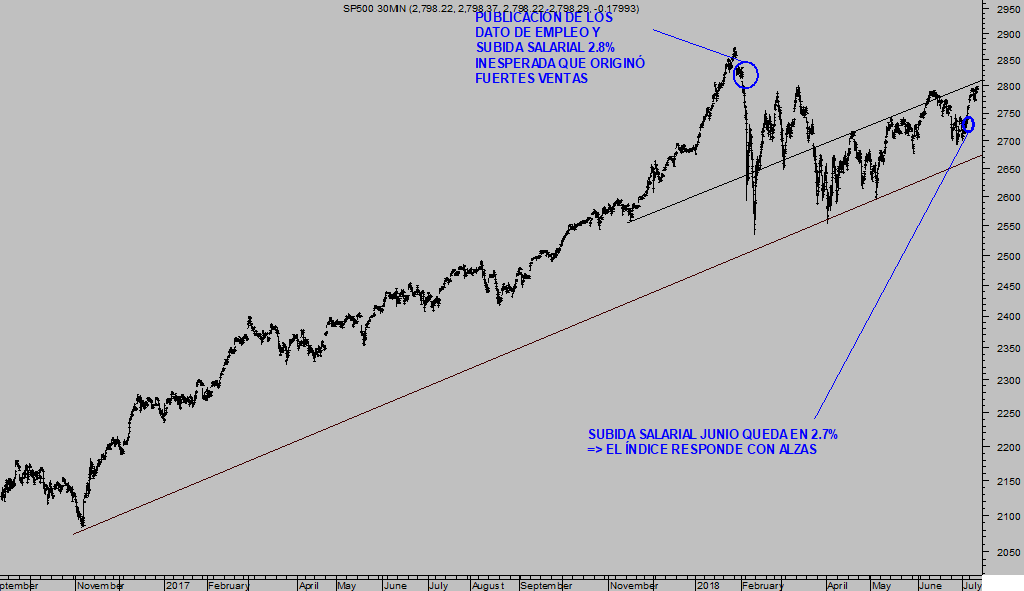

S&P500 30 minutos

NASDAQ-100, 30 minutos

Finalizando la ventana de oportunidad estacional que da origen al denominado rally de verano, se acercan fechas tradicionalmente complicadas para las bolsas. La “nocturnidad” del periodo estival y particularmente del mes de agosto es muchas veces aprovechada por los mercados para proceder a limpiar excesos previos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com