Hoy 4 de julio es festivo en Estados Unidos por la celebración del Día de la Independencia y las bolsas globales quedan sin la referencia obligada de Wall Street, los volúmenes de contratación previsiblemente caerán significativamente como suele suceder. En jornadas festivas en Wall Street la tendencia de las bolsas europeas, por norma general, es levemente alcista.

La sesión de ayer en las bolsas USA fue reducida, los días previos a festivos suelen abrir sólo media jornada, abrieron con ligero hueco al alza y se mantuvieron en desplazamiento anodino y correctivo hasta una hora antes del cierre que se agolparon las ventas y los precios se descolgaron a la baja, enviando a los índices a cerrar en negativo.

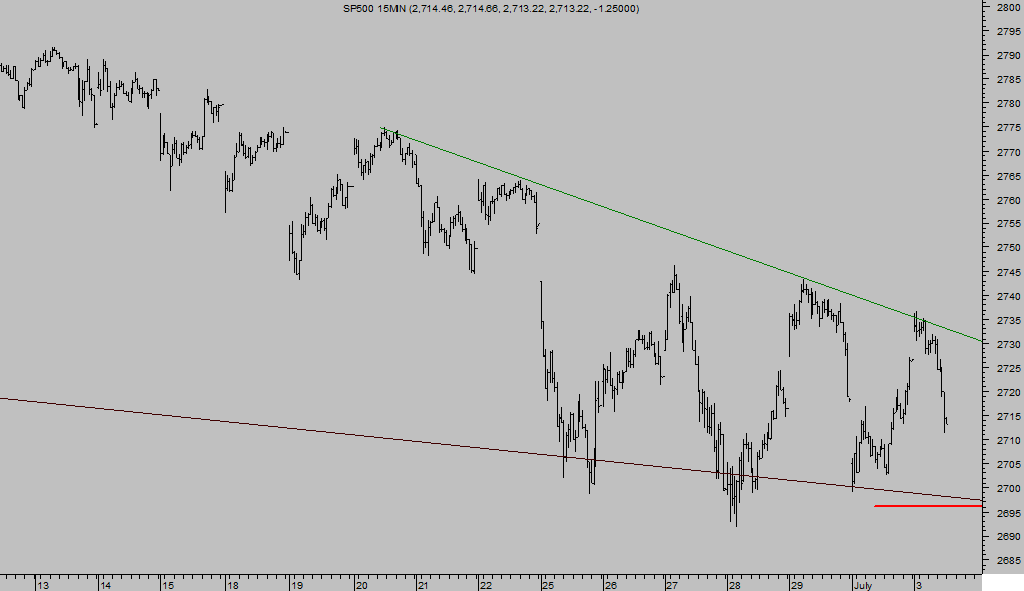

El tecnológico Nasdaq fue el índice más castigado al cerrar abajo un -0.86%, el Dow Jones un -0.56% y el SP500 un mas moderado -0.49%. En ningún caso se alteraron las pautas ni proyecciones técnicas y los índices continúan sostenidos dentro del comportamiento lateral en que llevan inmersas desde el pasado día 22 de junio.

S&P500 15 minutos

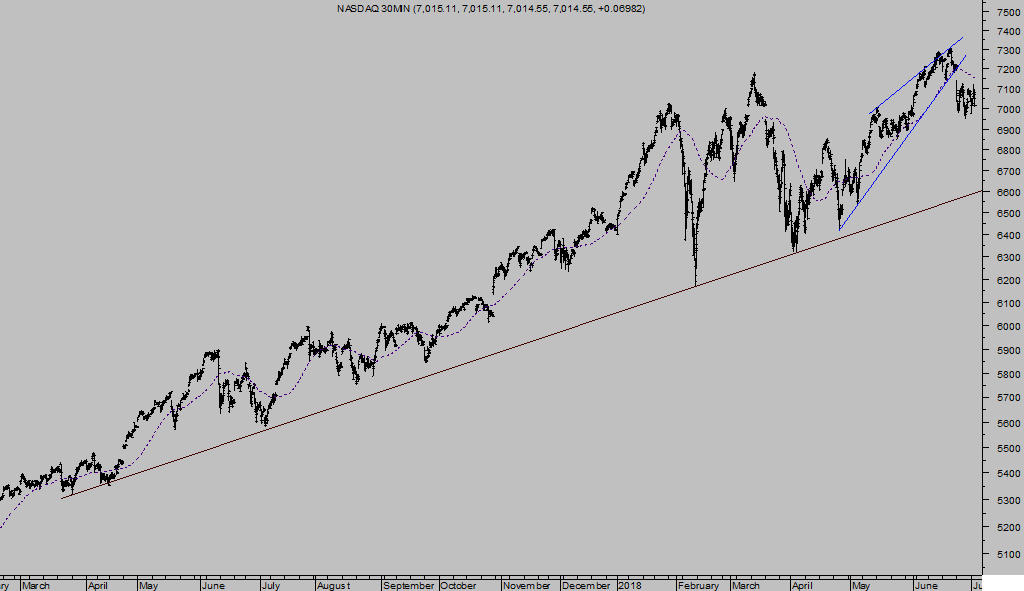

El 22 de junio el Nasdaq retrocedió quebrando la figura técnica -cuña ascendente- desarrollada desde los mínimos de finales de abril. La ruptura se produjo coincidiendo con el final de trimestre y cuando más incide en la formación de precios la operación maquillaje, aún en marcha, de forma que la corrección aún no ha tenido continuidad.

NASDAQ-100, 30 minutos

La operación maquillaje de finales de junio tiende a originar el denominado rally de verano que este año (por motivos explicados en post recientes) podría ser más tímido y corto de lo habitual. La clave está en lo que suceda el viernes con la ofensiva arancelaria de Trump.

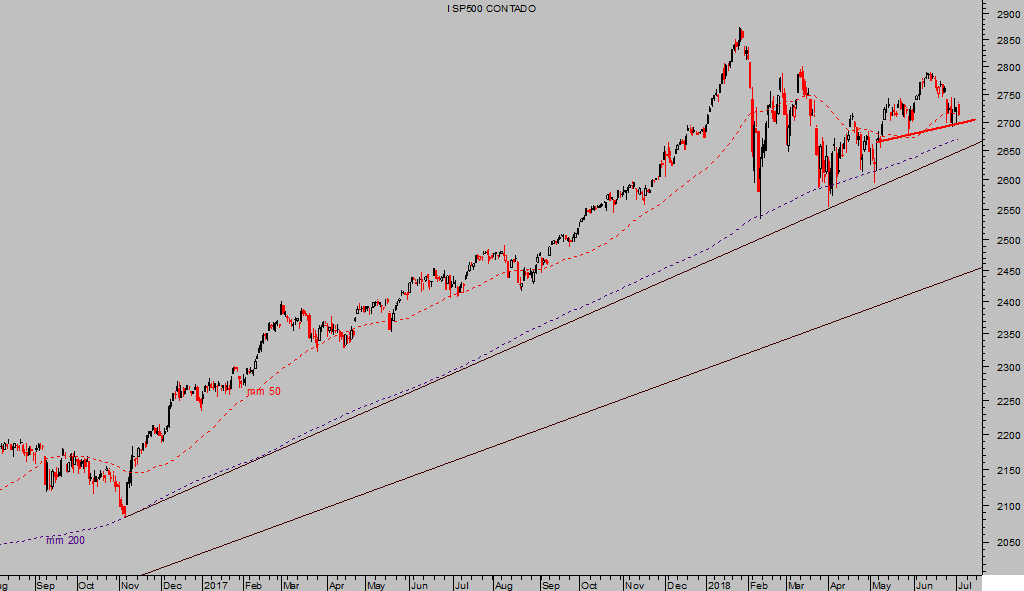

Los índices se encuentran en una encrucijada técnica relevante, con el Dow Jones cotizando por debajo de su directriz de tendencia con origen en 2016 y bajo sus medias móviles de 50 y 200 sesiones respectivamente.

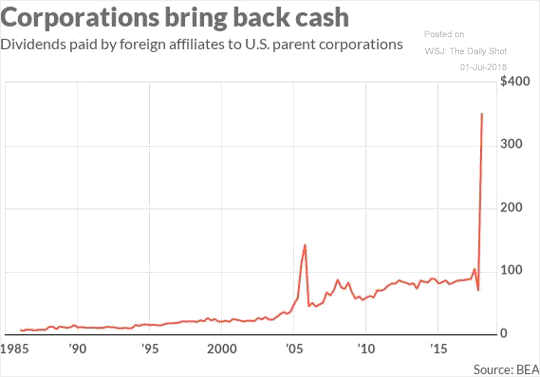

La importante repatriación de capitales por parte de las multinacionales USA, aprovechando la ventaja fiscal concedida por Trump en la reforma tributaria aprobada a principios de año…

… ha permitido a las empresas aumentar los importes de compra de autocartera en los últimos meses hasta niveles record y, sin embargo, las bolsas permanecen en rango lateral desde principios de año.

El S&P500, se defiende sobre sus referencias técnicas de medio plazo aunque cotiza en niveles muy próximos que conviene vigilar muy estrechamente.

El impulso de la compra de acciones propias-buybacks- ha podido contrarrestar las ventas de acciones por parte de inversores en general y particularmente los más avezados (tal como reflejan las lecturas del Smart Flow Index expuesto en post reciente) aunque sí ha servido para sostener a las bolsas sobre sus niveles técnicos de control, de otra forma, las cotizaciones presumiblemente se encontrarían en niveles más bajos.

S&P500 diario

Los excesos de valoración de la bolsa USA unidos a las tensiones generadas por el endurecimiento monetario o la escalada proteccionista no hacen del mercado un lugar seguro para las inversiones y, por tanto, los inversores reducen exposición.

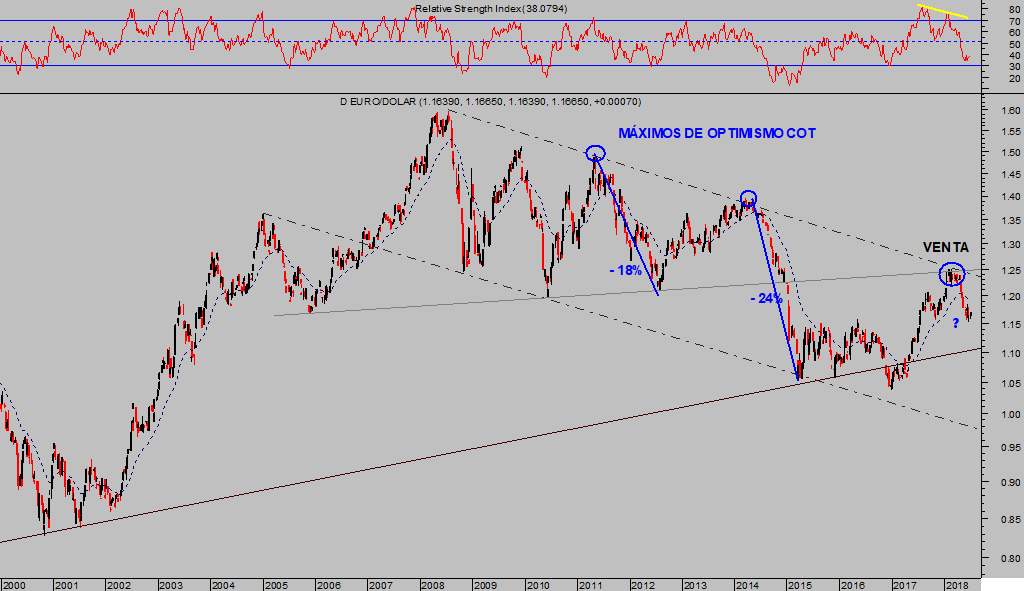

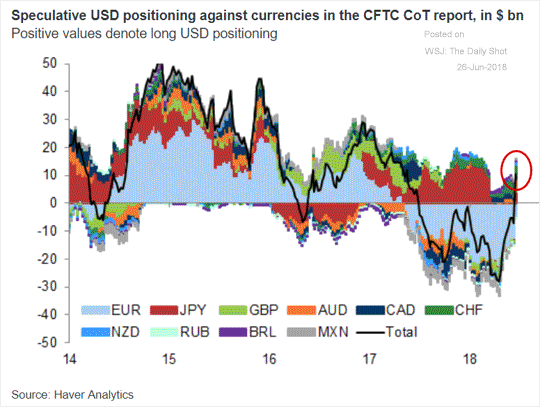

El comportamiento alcista del Dólar tampoco acompaña y una vez más, el consenso ha contrariado a la mayoría de inversores, que a principios de año apostaban por alzas decididas del Euro o caída del Dólar según lecturas de Commitment of traders -COT-.

EURO-DÓLAR semana

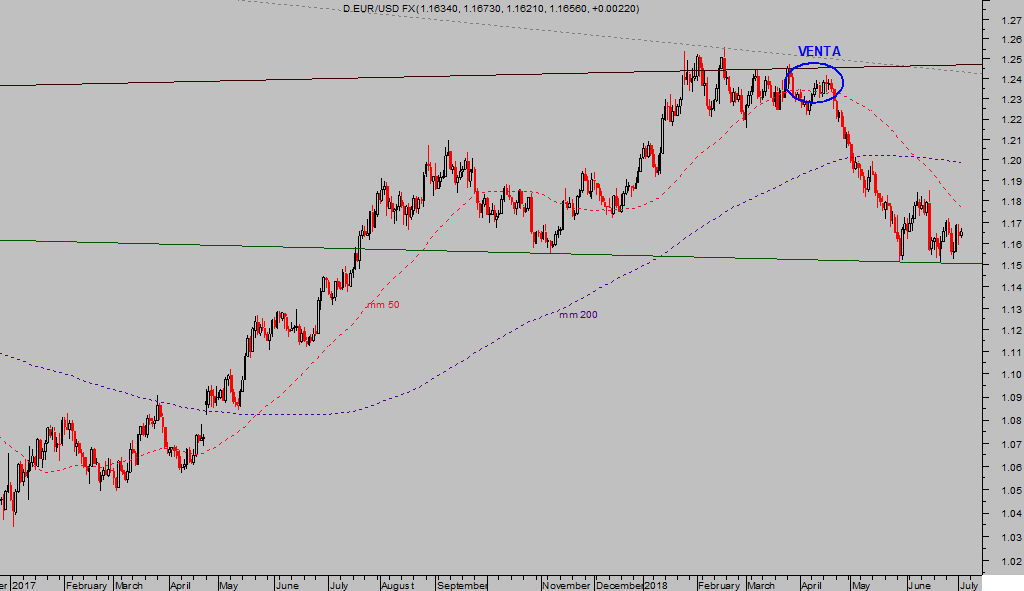

Aplicando la Teoría de Opinión Contraria tras detectar el extremo posicionamiento COT, en combinación con análisis de pauta y técnicos o estacionales, pudimos recomendar una estrategia de muy fácil aplicación en el momento adecuado, vendiendo Euro o comprando Dólar en máximos del año:

EURO-DÓLAR diario

El posicionamiento COT actual del cruce de monedas presenta una imagen corregida y normalizada interesante, a analizar frente a los diferenciales de crecimiento, de tipos de interés o de posición en el ciclo de políticas monetarias Europa- USA y las posibilidades (reservado suscriptores).

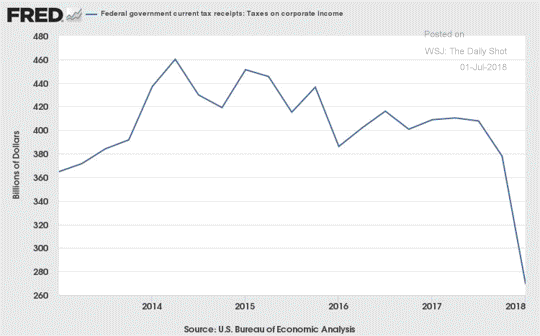

Los beneficios fiscales a las empresas derivados de la Trump reforma se mueven en dirección proporcionalmente opuesta a la recaudación tributaria.

Un problema real y esperado, muy explorado desde la puesta en vigor de la reforma y comentado en estas líneas, que erosionará aún más las cuentas de la administración USA, aumentando los déficit hasta niveles record y previsiblemente superiores a un Billón, trillion, de dólares al año.

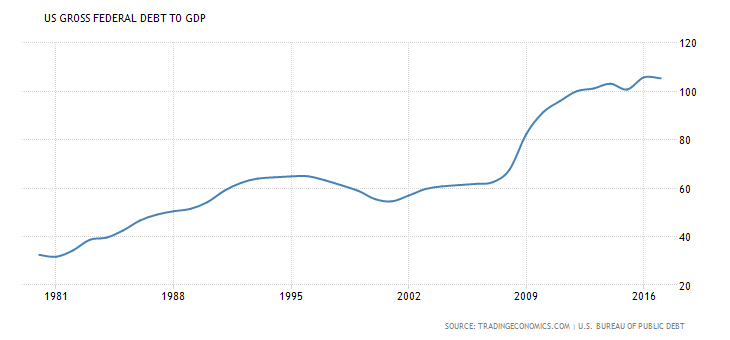

El ratio de Deuda-PIB americano ronda el 105% y con déficit descontrolados y cercanos al 5% del PIB, tenderá a empeorar.

RATIO DEUDA-PIB, USA

También empeorará la posición del Tesoro, obligado a aumentar sus emisiones en un entorno adverso de demanda, con la FED fuera del juego QE y los inversores internacionales reduciendo su interés por comprar deuda USA.

Además, la guerra comercial puede desencadenar represalias en forma de reducción de reservas de Dólar, es decir, en ventas directas de bonos en el mercado secundario que presionarían los precios a la baja, las rentabilidades al alza, cuestión que forzaría al Tesoro a convocar subastas con tipos superiores, es decir, a encarecer el coste de la deuda.

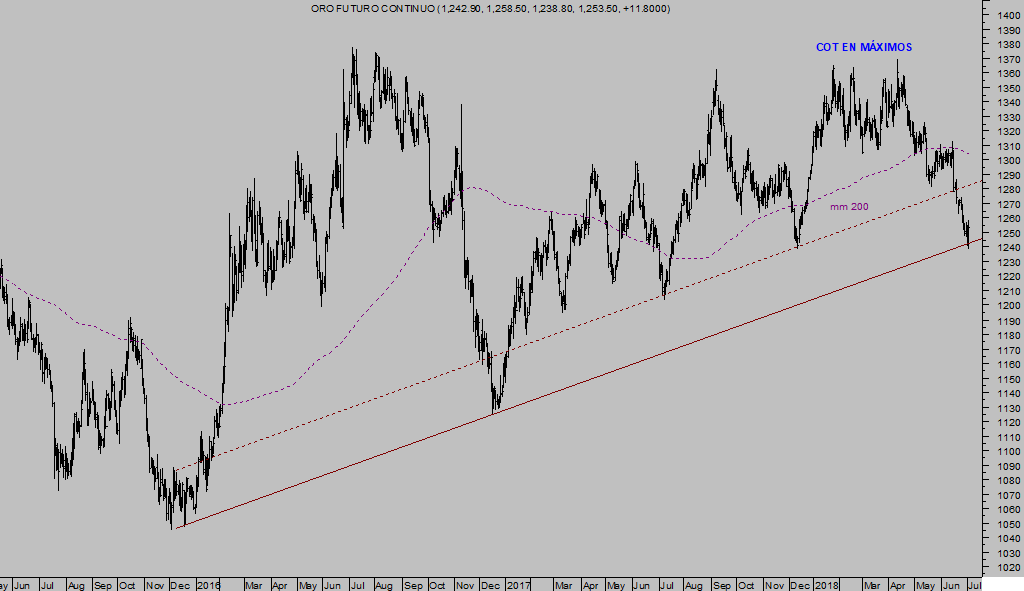

Los metales preciosos también han decepcionado este año a los inversores, también cumpliendo a la perfección con la Teoría de Opinión Contraria después de mostrar lecturas de gran optimismo que el mercado se ha encargado de purgar como suele, con caídas. El ORO ha caído hasta zona objetivo inicial, 1.240 dólares la onza, desde 1.370 de hace unas semanas.

ORO diario

Las perspectivas del Oro y Plata, basadas en lecturas COT actualizadas, análisis técnicos o estacionales, detallados en distintos post recientes, sugieren el desarrollo de distintas estrategias reservadas en atención a suscriptores.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com