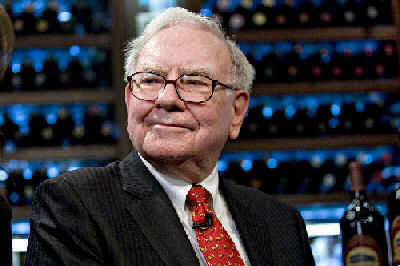

Warren Buffett, o el Oráculo de Omaha, es considerado como uno de los grandes inversores de todos los tiempos dada su asombrosa habilidad para seleccionar acciones. Mientras Buffett hizo su fortuna invirtiendo en marcas icónicas de Estados Unidos como Coca-Cola y Gillette, los principios que usa se pueden aplicar a cualquier mercado del mundo para ayudar a identificar las mejores oportunidades a largo plazo. Muchos de estos principios han sido probados por otros expertos como su mentor Benjamin Graham.

Cuando se trata de valorar un mercado bursátil completo, Buffet prefiere comparar la capitalización total de un mercado bursátil con el producto nacional bruto para determinar si está históricamente infravalorado o sobrevalorado. Buffett cree que una proporción del 70% al 80% brinda una oportunidad de compra para las acciones, mientras que una proporción cercana al 200% indica una corrección potencial en los próximos trimestres, ya que el mercado probablemente esté sobrevalorado.

En este artículo, veremos cómo encontrar estos datos y analizar el mercado de valores de un país utilizando la técnica preferida de Warren Buffett.

¿Cómo encontrar los datos?

El Banco Mundial proporciona una gran cantidad de datos para todos los países del mundo, incluidos los de capitalización bursátil y de productos nacionales brutos que se pueden utilizar para crear la relación entre la capitalización del mercado y el PNB. De hecho, la organización incluso proporciona el índice en sí mismo como un indicador separado para muchos países diferentes en todo el mundo, lo que permite a los inversores internacionales encontrar rápidamente la información que necesitan comparar.

El indicador se puede encontrar aquí: http://data.worldbank.org/indicator/CM.MKT.LCAP.GD.ZS

Al analizar los datos, los inversores deben asegurarse de trazar los puntos de datos o ver los gráficos para mostrar los movimientos a lo largo del tiempo. La simple razón es que ningún país es idéntico y los inversores necesitan contexto para descifrar el significado de estos movimientos.

Por ejemplo, EE.UU. siempre han tenido una alta proporción cercana al 100%, pero los inversores no habrían sido prudentes evitando las acciones de EE.UU. en su conjunto en los últimos años, a pesar de estas tendencias aparentemente bajistas.

Estrategias de inversión

Existen muchas estrategias diferentes que los inversores pueden usar con los ratios de capitalización del mercado frente al producto interior bruto. En el lado más arriesgado, algunos inversores pueden estar interesados en seguir estrategias a corto y largo plazo en las que venden a corto plazo un mercado sobrevalorado y compran mercados con precios bajos esperando rebotes, lo que se conoce como estrategia de arbitraje.

Al usar la relación, los inversores deben tener en cuenta algunas cosas:

Factores subyacentes: existen muchas dinámicas subyacentes que pueden estar operando causando un mercado infravalorado o sobrevalorado. Por ejemplo, los valores de Australia se han vuelto mucho más baratos en 2013-2015, pero la causa es la falta de demanda de recursos naturales por parte de China, lo que ha provocado un crecimiento más lento y valoraciones más bajas.

Valoraciones desiguales: un mercado puede considerarse infravalorado en su conjunto, pero ciertamente es posible que cierto sector esté sobrevalorado. Lo contrario también puede ser cierto, donde un mercado sobrevalorado puede albergar segmentos infravalorados. Los inversores deben ser conscientes de esta dinámica cuando invierten en sectores específicos.

Valoraciones crónicas: un mercado puede estar crónicamente infravalorado en comparación con otros mercados en todo el mundo por varias razones. Por ejemplo, ciertos mercados emergentes con altos riesgos políticos pueden estar sustancialmente infravalorados durante largos períodos de tiempo, lo que no necesariamente significa que alguna vez alcancen un valor razonable.

Lo más importante que deben recordar los inversores es utilizar la razón como punto de partida para futuras investigaciones en lugar de ser la última palabra. Existen muchos factores diferentes que identifican una oportunidad de inversión y el país de origen es solo un factor. Los inversores también deben considerar los méritos de inversión de las acciones en el país, en términos de su valoración y perspectivas de crecimiento, así como factores potencialmente no relacionados con el país, como los precios de los productos básicos.

Puntos clave

– Warren Buffett es conocido por usar la tasa de capitalización de mercado sobre el producto nacional bruto para determinar si las acciones están sobrevalorada o infravaloradas en conjunto.

– Los inversores pueden encontrar los mismos datos para todos los países utilizando las herramientas proporcionadas por el Banco Mundial y otras organizaciones internacionales.

– Al utilizar la relación, los inversores deben asegurar usarla solo como punto de partida para implementar diversas estrategias, incluidas estrategias a corto y largo plazo.

Carlos Montero

La Carta de la Bolsa