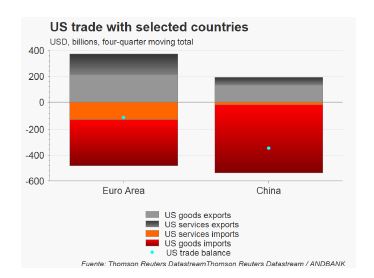

A día de hoy, nadie puede predecir a ciencia cierta (ni incierta) cuál va a ser el desarrollo de esta pugna comercial que mantiene enfrentados a los Estados Unidos y a China; y por supuesto, no vamos a ser nosotros quienes, en un destello de pura otredad, nos lancemos a proponer conjeturas al respecto. Les propongo, en cambio, compartir algunos datos que bien pudieran arrojar algo de luz y, por qué no decirlo, también algo de tranquilidad y sosiego. Sabrán ustedes que la primera ronda de tarifas aplicadas por Trump a productos chinos se espera para el 6 de julio. Concretamente tarifas del 25% a 818 productos. El problema viene cuando Pekín afirma que responderá con medidas igualmente contundentes. Pero, ¿qué respuestas tiene Pekín a su alcance Según he podido concluir –tras escuchar algunas voces cualificadas-, China podría responder en cuatro frentes: 1) Aplicar tarifas en la misma proporción 2) Boicotear a empresas norteamericanas 3) Devaluar su divisa 4) vender los Treasuries que Pekín tienen en reservas. Leyendo esto, a priori pudiera parecer que China tiene capacidad de respuesta (lo que puede provocar nervios), pero entrando un poco en el detalle, uno se da cuenta que esto no es así. Sobre la posibilidad de que Pekín aplique tarifas en la misma proporción, simplemente no es posible. La cosa está en que Trump empieza con tarifas sobre US$50bn en julio. Si China responde, como dice que hará, entonces Trump amenaza con tarifas adicionales del 10% sobre importaciones chinas por valor de US$200bn, y si Pekín vuelve a responder, se extenderán las tarifas sobre otros US$200bn. El detalle está en que China solo compra productos norteamericanos por valor de 133bn, como se ve en el gráfico.

Sobre el boicot, es cierto que China ya presionó en 2012 para obstruir las ventas de productos japoneses, pero preguntando sobre qué empresas norteamericanas venden sus productos en China y la posibilidad de que éstas pudieran ser objeto de boicot, lo que me dicen es que eso equivaldría a dispararse un tiro en el pie (de Pekín, por supuesto). Leyendo a autores que han escrito profusamente sobre este tema, observo algunos detalles clarificadores. Si lo que se pretende es dejar de consumir productos fabricados por empresas como Procter & Gamble o Caterpillar, deben saber antes que estos fabricantes producen gran parte de sus ventas en fabricas locales. ¿Boicotear a Mc Donalds? Su negocio en China (que comprende unos 2.500 restaurantes), pertenece al 80% a Citic, un gigante estatal chino. ¿Boicotear a Microsoft? Según he podido saber, los programadores chinos consiguieron crear hace poco algo parecido al Windows XP (ese sistema que Microsoft jubiló hace una década). A no ser que quieran volver a la edad de piedra, esta no es tampoco una alternativa. ¿Boicotear a Boeing? Entonces tendrán que desviar los pedidos hacia Airbus (quien por cierto, aplica en China un importante descuento). Me cuentan que la capacidad de oferta mundial de aviones de pasajeros es limitada, y es muy probable que si Airbus se enfoca en esta nueva demanda, deje de cubrir otros mercados, y por supuesto elimine esos descuentos aplicados en China.

Sobre la devaluación como respuesta. Eso me retrotrae a agosto de 2015, cuando los temores sobre un cambio de régimen cambiario en China provocaron una crisis de confianza que resultó en fuertes salidas de capital. Por otra parte, la vía de la devaluación echaría por tierra todo el trabajo de una década del PBoC de tratar de convertirse en una alternativa al dólar en la región asiática.

Y por último, nos queda la amenaza de vender los Treasuries que Pekín mantiene en sus reservas. Se supone que el efecto perseguido sería provocar un aumento en los costes de financiación en los EUA, pero el resultado sería un tensionamiento en las condiciones de financiación globales, lo que por cierto, afecta de manera desproporcionada al mundo emergente. En cualquier caso, si Pekín se decide por esta opción, podría hacerlo de forma gradual o de forma abrupta. Una venta gradual podría ser absorbida por el mercado (pues solo hace falta ver como el UST no aguanta por encima del 3%, lo que sugiere que la capacidad de absorber Treasuries es muy alta). Si en cambio se opta por una venta rápida y disruptiva, lo que he sabido es que Trump puede invocar el International Emergency Economic Powers Act de 1977. Lo que en la práctica le confiere el poder legal de congelar los activos norteamericanos que una fuerza extranjera mantiene en un custodio norteamericano. En otras palabras, Washington puede congelar esos Treasuries e impedir que se pongan a la venta.

¿Entienden por qué en alguna ocasión les he mencionado que el dólar es el arma más efectiva del mundo? No hay capacidad de respuesta efectiva por parte de Pekín. En esta pugna existe una insondable asimetría; lo que, en virtud de una lógica terminante, me hace pensar que no debiera haber “combate”. Vaya, yo al menos no subiría a ese cuadrilátero. No me defino como un optimista, sino como un posibilista serio. Y lo que acabo de sugerir, es una seria posibilidad.

Cordiales saludos,

Álex Fusté

Economista jefe

Andbank España

Un artículo del Observatorio del Inversor