Alejandro R, economista y bolsista, me dice que «estuve hace unos días en la sala de operaciones de una gran banco y salí horrorizado. O peor. Chicos y chicos recién salido de la Facultad jugaban a la Bilsa como lo hacen después del trabajo con la PlayStation. Potentes ordenadores alimentados con algoritmos de última hora, venden y compran en milésimas de segundo.Esto me recordó un reciente análisis que reiteraba el temor a las consecuencias que pueda tener el hecho de que la mayor parte de las operaciones que se realizan en bolsa sean decididas por algoritmos. Los expertos calculan que en Estados Unidos entre el 60% y el 70% de las decisiones de inversión son tomadas por máquinas, un nivel que ha crecido exponencialmente en los últimos años. Según los datos de la consultora Aite Group, el porcentaje se ha elevado desde el 25% de 2004 hasta acercarse al 70%. Aunque los números exactos son imposibles de conocer, otros especialistas coinciden al situar esta cifra entre el 60% y el 70%. Desde JP Morgan estimaban en un informe de hace un año que solo el 10% de las transacciones se realizaban mediante stock picking y que el 60% se basa en el análisis cuantitativo. Desde TABB Group calculan que sólo el 26,5% de las operaciones se efectúan por fundamentales. Mientras, los quants -que utilizan modelos matemáticos y estadísticos para valorar los precios de los activos- realizan el 15% del volumen, el trading de alta frecuencia el 41,5% y los hedge el 16,5% restante…»

«Tengo claro que por ahí llegará el colapso. Las Autoridades no deben mirar para otra parte…»

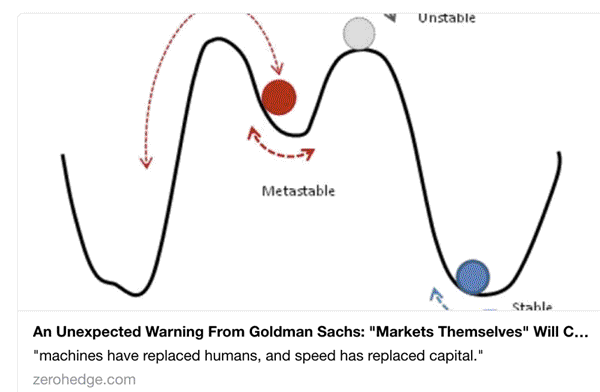

Dario T. gestor de fondos globales me dijo hace unos meses que «leí hace unos días un artículo vía zerohedge, que me dejó sin respiración, sin habla. Tanto fue el impacto, que coincidió, por cierto, con un momento depresivo en los mercados, que sigo dándole vueltas. Estoy a punto de hacer las maletas y dedicarme a otra cosa. El artículo, cuyo enlace facilito a continuación, se resume en la aparición, cuando nadie lo esperemos, del Cisne Negro de los Cisnes Negros, del Colapso del mercado, porque las máquinas ya están fuera de control. Los productos se han sofisticado de manera exponencial y una explosión, fortuita o no, no dejará títere con cabeza. Alarmante, muy alarmante la velocidad en la operativa, tanto que es capaz de destruir ingentes cantidades de capital en milésimas de segundo. Y hay más. Les dejo con el enlace en inglés. En la actualidad, los traductores por internet funcionan muy bien. Cuando lo lean ¿creen que merece la pena seguir en Bolsa?…»

Ha escrito Tyler Durden en zerohedge: Todo comenzó hace casi 9 años, cuando en abril de 2009 escribimos «La increíble liquidez del mercado en ciernes, o el próximo cisne negro de cisnes negros», en el que explicamos cómo resultado de la creciente influencia de HFT, quants y bancos centrales, el mercado mismo se estaba rompiendo. También destacamos cómo podría ser la culminación de la «ruptura» del mercado: las interrupciones de la liquidez pueden y conducirán a aberraciones inesperadas del mercado, como márgenes de oferta / demanda exorbitantes, incapacidad para deshacer grandes posiciones de bloqueo y, por último pero no menos importante, volatilidad explosiva: en esencia, una recreación de las condiciones del mercado que se aproximan a los días de agosto de 2007; y los días posteriores al colapso de Lehman …

Incluso presentamos algunos probables catalizadores para un posible colapso del mercado: «el desapalancamiento continuo en fondos cuantitativos, oscilaciones de volatilidad significativas antes del mercado a medida que los quants reequilibran sus posiciones al final del día, incrementando la comercialización de programas al disminuir los volúmenes generales de negociación». Hace un mes, vimos todos los elementos mencionados brevemente juntos cuando el 5 de febrero el mercado finalmente se rompió ya que su topología fue desgarrada por varios elementos dispares, lo que resultó en que prácticamente todo lo anterior se materializara, aunque solo fuera por un corto tiempo. . Sin dudas, a medida que pasó el tiempo, otros se unieron a nuestra advertencia de que el mercado se está rompiendo cada vez más, con algunas de las advertencias más notables provenientes de personas como Benjamin Bowler del Bank of America …

Moisés Romero

La Carta de la Bolsa