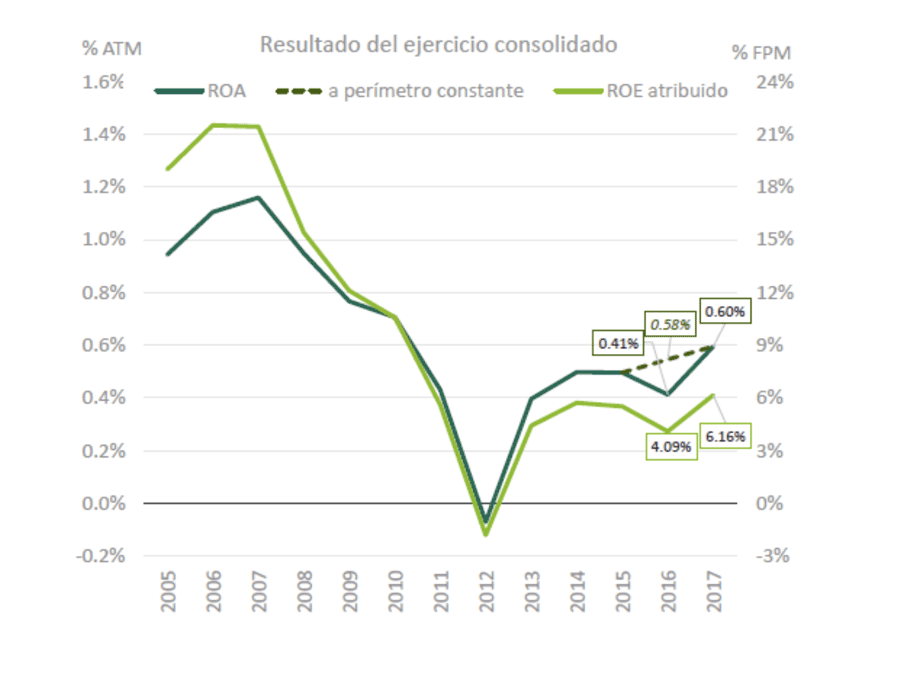

A ver qué pasa mañana y en los próximos meses. La AEB publicaba el jueves pasado los resultados obtenidos por sus bancos asociados durante el año pasado. La cifra resultante suponía un aumento del 5,3 % a perímetro constante (sin tener en cuenta los resultados de una entidad en 2016), como consecuencia de una combinación de factores: aumento del margen bruto, la contención de los gastos de explotación y las menores necesidades de provisiones para insolvencias. Una serie de factores coyunturales y estructurales, siendo estos últimos prioritarios. De hecho, la elevada eficiencia mostrada por nuestras entidades refleja sin duda el esfuerzo realizado para mejorar los resultados de forma estable y aproximarse al coste de capital en un escenario tan difícil como el actual. Y me refiero entre otras cosas a tener desde hace unos años un nivel de tipos de interés reales negativos.

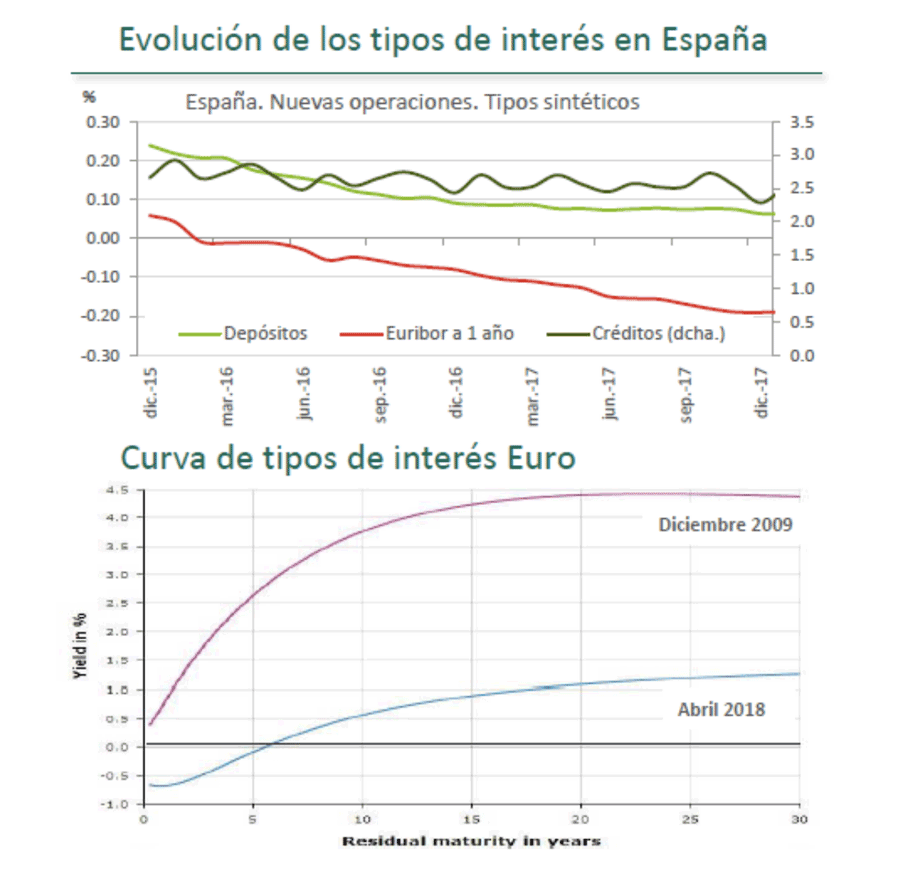

La intermediación financiera de los bancos consiste en financiar el crecimiento económico con el ahorro. Los bancos transforman plazos en este proceso, asumiendo de esta forma el riesgo de curva de tipos. Es parte de su pericia gestionarlo.

No es solo el excepcional y artificial nivel de tipos de interés negativos o nulos. El aplanamiento de su curva de tipos de interés también supone un enorme reto para que los bancos sigan aumentando su rentabilidad. Y la rentabilidad es fundamental para seguir mejorando la eficiencia en el servicio al cliente.

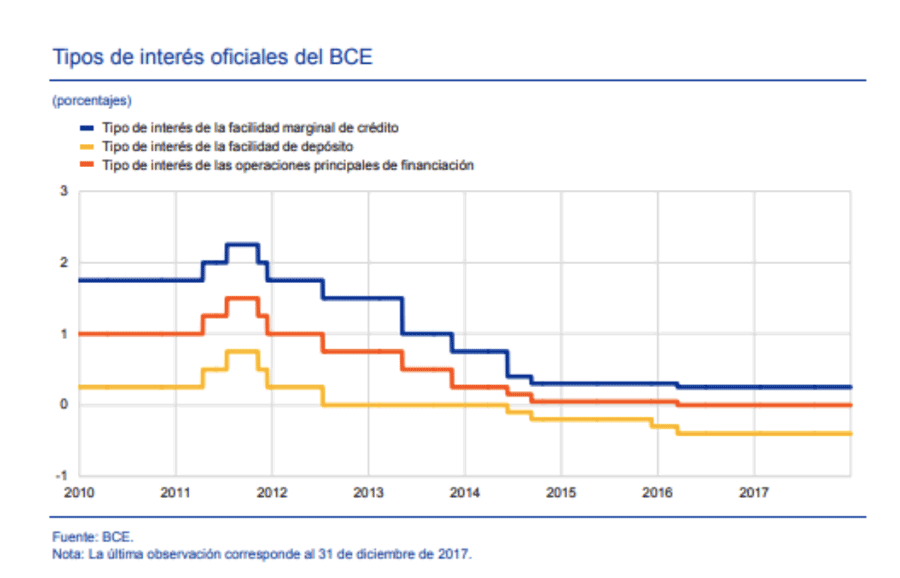

¿Qué hacer en un escenario de recesión económica y cuando los tipos de interés han bajado hasta el nivel considerado como mínimo? Sin duda, es una buena cuestión que se plantearon los bancos centrales durante la crisis. Pero la crisis ya se ha superado. Ahora el debate se centra en cuándo iniciar la normalización y cómo debe desarrollarse. Alcanzado el nivel bajo efectivo de tipos de interés (ELB) durante la crisis, queda la cuestión de cómo llevar los tipos de interés de nuevo a niveles normales.

Asumiendo con ello que la normalidad de tipos en el futuro será probablemente con tipos de interés más bajos que en el pasado. Bajo unas expectativas de normalización monetaria que en estos momentos no están siendo del todo recogidas, dado el aplanamiento que muestra la curva de tipos. https://www.ecb.europa.eu/pub/economic-research/resbull/2018/html/ecb.rb180413.en.html

En un reciente trabajo teórico del ECB se apuesta por el gradualismo en la normalización de tipos, de forma que se mantengan en niveles bajos durante más tiempo que el lógico si sólo dependiera de la dinámica del crecimiento e inflación. Mantener el “forward guidance” como un elemento relevante de la política monetaria. Pero esto no es nuevo.

Desde el ECB se defiende que el proceso de normalización de la política monetaria, especialmente de los tipos de interés, debe ser coherente con seguir manteniendo en el futuro unas condiciones monetarias expansivas. Esto debe ser recogido por las expectativas de tipos de interés, sin que ello permita que se produzcan excesos.

José Luis Martínez Campuzano

La Carta de la Bolsa