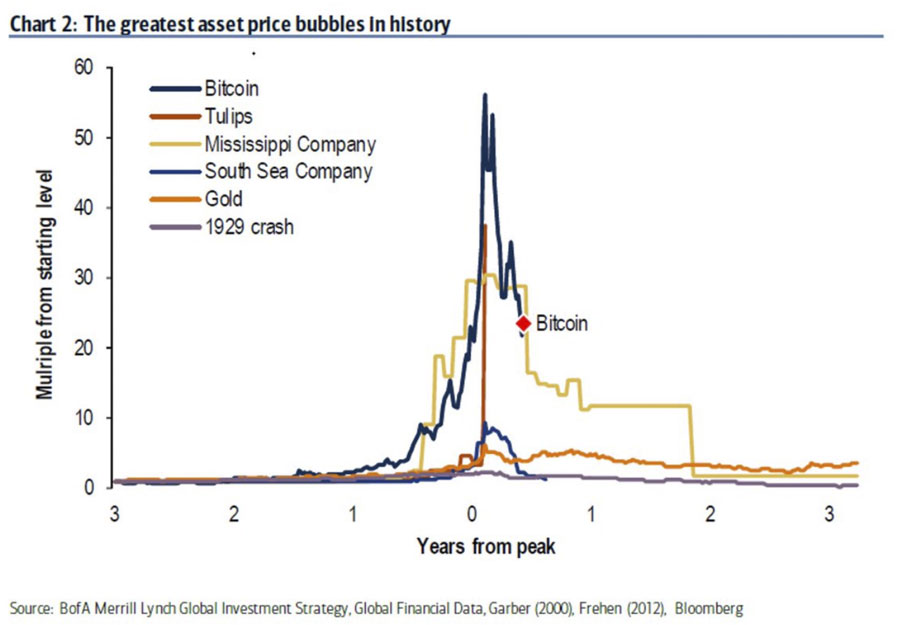

Cuando en los bares y cafeterías, tertulias y foros se habla de crash financieros o de caídas históricas, todo el mundo habla de la Crisis de los Tulipanes, del crash del 29 en Wall Street o de la quiebra de Lehman como referentes. En las últimas semanas se ha producido un crash que supera a todos por goleada: el del bitcoin. Antes leímos advertencias como un fraude (Dimon), peligroso (Weidmann) e ilegal (Banco Central de China). Escribía José Luis Martínez Campuzano, portavoz de la AEB, que «estas valoraciones son un ejemplo de los comentarios públicos que nos han llegado en los últimos meses sobre las criptomonedas, especificadas en el bitcoin. La elevada volatilidad mostrada por su cotización también ha llevado a valorarla como un potencial riesgo para la estabilidad financiera. Incluyendo en este punto la falta de control oficial, que puede llevar a esconder fraudes y la financiación de operaciones ilegales ¿Cuál es nuestra posición sobre el bitcoin? Aquí tienen un resumen: El sistema financiero es parte activa del desarrollo de la tecnología DLT (distributed Ledger Technology) y su variante blockchain, en la que están basadas las monedas virtuales como el bitcoin.

Sin embargo, los desarrollos donde avanzan los bancos no giran en torno a la moneda virtual bitcoin sino a emplear esta tecnología subyacente para otras aplicaciones. La DLT está ahora en fase de experimentación en múltiples actividades del ámbito financiero, especialmente en lo referente a las transacciones, y también en el ámbito no financiero. Es una tecnología de gran potencial, aunque aún afronta retos operativos y conceptuales. El sector bancario observa con interés su desarrollo y está contribuyendo a desarrollar proyectos junto con start-ups y otros socios tecnológicos que trabajan en ese ámbito.

No cabe duda de que hay aún muchas cuestiones abiertas que debe ser analizadas aún al respecto de estas monedas virtuales. Sería el caso de aspectos como la de protección al usuario, la gobernanza, la transparencia, las limitaciones operativas (consumo energético o complejidad tecnológica, por ejemplo) o las cuestiones relativas al blanqueo de capitales y el uso indebido de estas monedas. Esto podría requerir en el futuro una regulación específica que dé garantías al público usuario y también aborde aspectos relativos a la estabilidad financiera.

Hay que poner en contexto el debate, aunque es cierto que las cifras de transacciones en bitcoin están aumentando, las transacciones realizadas en bitcoins son aún una fracción pequeña en comparación con otros mecanismos legales de pago como las tarjetas, las transferencias y naturalmente el propio efectivo. El público usuario de los bitcoins es igualmente reducido. Por otra parte, esperamos que otras divisas virtuales puedan ir apareciendo en el futuro, además del bitcoin, aplicables a casos de uso específicos. En paralelo, los medios de pago más tradicionales también están evolucionando y los bancos están siendo partícipes de inversiones relevantes orientadas a mejorar los medios de pago de los clientes en términos de eficiencia, agilidad y coste. Hay que ver esto con visión de conjunto, las tecnologías nuevas y tradicionales convivirán, y su coexistencia genera un círculo virtuoso de innovación que favorecerá en buena medida al usuario. El marco, no obstante, debe ser el adecuado para asegurar la protección de los usuarios de los medios de pago, que somos todos.

No se puede ni se debe frenar el desarrollo de las monedas virtuales en general. Los cambios tecnológicos que se están produciendo son a gran escala y de amplio espectro (numerosas industrias, múltiples tecnologías). La digitalización es un proceso imparable y sería un error frenar esos avances tecnológicos. Lo que hay es que trabajar en el desarrollo de estas tecnologías para asegurar que los problemas que se vayan identificando encuentren la oportuna solución. Los bancos trabajan en este sentido de eliminación de riesgos y protección del usuario y van acompañando, y en algunos casos adelantándose, a la evolución de la demanda. Por otra parte, las autoridades deberán controlar los riesgos de todas las monedas virtuales para los consumidores y el sistema financiero, y especialmente del bitcoin dado su desarrollo actual.

Las monedas virtuales permiten la realización de transacciones de valor (intercambio de “puro” dinero electrónico entre las partes), sin interferencias de intermediarios financieros e instituciones públicas que verifiquen la transacción y sin la necesidad de usar una moneda legal en curso. El Euro es una moneda legal y con un respaldo institucional amplio por parte del Banco central europeo. Esto, en cierta medida, hace muy difícil la comparación. En todo caso, la principal diferencia operativa es que, para la mayor parte de transacciones las monedas de curso legal requieren de intermediarios, como la banca, y la tecnología DLT que respalda las monedas virtuales permite realizar transacciones directamente entre las partes.

Muchos bancos sí están desarrollando aplicaciones basadas en otras monedas virtuales diferentes al bitcoin, de acceso autorizado y mayor facilidad de control por parte de reguladores y supervisores. La tecnología DLT/blockchain puede permitir en el futuro el uso de dinero digital en las transacciones entre entidades financieras, con euros o dólares como subyacente. Los bancos que trabajan en el desarrollo de pagos con una moneda digital ya trabajan para que cumpla todos los requisitos regulatorios de los bancos centrales y reguladores.

Carlos Montero

La Carta de la Bolsa