Sobre la “guerra comercial”

Estados Unidos impondrá un arancel del 25% sobre una lista de bienes importados desde China. Tras 30 días se comentarán las propuestas de modificación. De momento (por lo que hemos leído en los informes que hemos ido recibiendo), no queda claro si se hará sobre un importe en bienes de 50bn o se tratará de recaudar

50bn, lo que implicaría actuar sobre 200bn (el 40% de las importaciones desde China). La mayor parte de las importaciones desde China son ordenadores y componentes

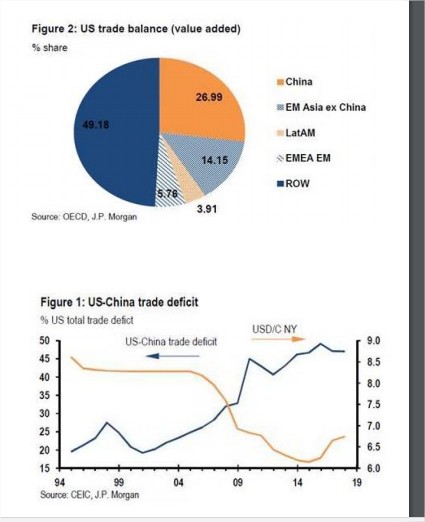

eléctricos. El ministro de comercio chino publicaba una lista de 128 artículos americanos susceptibles de recibir aranceles por parte de China, que supondría en torno a 3bn (cifras aproximadas). El déficit comercial con China es el 50% del total de Estados Unidos. Estados Unidos

exporta un 19% de sus bienes a China. A partir de aquí las distintas casas hacen números que siguen siendo muy sensibles y, por tanto muy poco precisos, pero que en general restan escaso crecimiento a USA.

Sobre el Brexit

UE y Reino Unido alcanzaron finalmente un acuerdo sobre el periodo transitorio tras el Brexit: 21 meses que concluirán a finales de 2020 durante los cuales Reino Unido no formará parte de la toma de decisiones pero disfrutará de las ventajas y habrá de cumplir con las obligaciones derivadas de la pertenencia a la Unión. Avance esperado, positivo por el tiempo adicional, pero que no evita que lo más difícil está por debatir. Reunión del BOE sin cambios en tipos, con una amplia mayoría que apoya el mantenimiento a estos niveles (7) frente a 2 partidarios de subirlos. Mercado que descuenta una próxima subida para mayo. Mientras, macro británica que no recoge impacto significativo: mejora del mercado laboral y un consumo estable. Agregando todo lo anterior en la moneda, para la libra, tras el acuerdo sobre el periodo de transición, descartaríamos de corto plazo escenarios superiores a 0,91. Objetivo estratégico en revisión. Técnicamente divisa aún en rango, con niveles de 0,86 a vigilar.

Sobre Powell y la FED

Además de la esperada subida de tipos (25 p.b., por unanimidad), el nuevo Presidente había generado expectativas de un tono más hawkish que el visto

con Yellen. ¿Ha cumplido con ellas? A medias en el nuevo cuadro macro: previsiones de crecimiento al alza, alineadas con las estimaciones de consenso (2,8% para 2018, 2,4% en 2,9%). Pero junto a ellas, cifras para la inflación que no sufren cambios significativos. “El impacto de los recortes de impuestos es muy incierto” y

“no se advierte en los datos que la inflación pueda acelerarse», aunque el Presidente reconoce que el IPC irá al alza en los próximos meses y que podría superar el 2% YoY. FED que espera más crecimiento pero no particularmente más inflacionista. Una de cal y una de arena en el mensaje macro. Optimismo al reconocer el «fortalecimiento de las perspectivas en los últimos meses» y el buen momento del empleo, junto a la moderación de la inversión y el gasto delos hogares tras un fuerte 4t2017. Mensaje ligeramente más optimista que en diciembre, dentro de un tono contenido.

¿Y sobre los riesgos? Se mantienen reducidos aunque Powell alerta de los riesgos del proteccionismo: «el comercio se ha convertido en el riesgo más destacado para nuestras previsiones». Nuevo riesgo a escena, en una semana donde se han sucedido las idas y vueltas desde EE UU y sus socios comerciales sobre el tema, con temores del mercado tras la amenaza de Trump sobre China.

Y lo más importante, la «nube de puntos»: mediana sin cambios en 2018 (pero Fed repartida entre 2 y 3 subidas adicionales), subida de la mediana para 2019 y 2020 y ligeramente la de largo plazo (del 2,8% al 2,9%). Más “dovish” de lo que algunos esperaban para 2018, pero claramente pro-normalización y con más subidas de tipos a la vista, más “hawkish” en 2019-2020 frente a lo esperado en diciembre. ¿Y en mercado? Dólar a la baja frente a todas las divisas y ligeras compras en la renta fija, cotizando el tono más prudente de lo esperado. Más allá del corto plazo, creemos que la tendencia de tipos al alza, reforzada con los cambios en las expectativas a 2019-2020, siguen apoyando la previsión de TIRes al alza de la curva americana. Curva que tiene descontada la visión de la FED para este año pero no los movimientos a 2019-2020.

Andbank España

Un artículo del Observatorio del Inversor