Los estilos de operativa y las estrategias aplicadas a la hora de invertir, son tan variadas como individuos existen en el mercado. Desde las operativas más clásicas con indicadores técnicos como las medias móviles, hasta las operativas más complejas mediante métricas más cuantitativas y algorítmicas, el mundo la operativa en mercados no ha dejado de avanzar y sofisticarse.

Un buen ejemplo de operativa moderna y sofisticada es el trading de alta frecuencia. El trading de alta frecuencia o High Frequency Trading (HFT) es un tipo de negociación automatizada a través de algoritmos matemáticos. Estos algoritmos interpretan infinidad de señales a velocidades de vértigo lanzando un número de órdenes muy elevado al mercado en lapsos de tiempo infinitesimales. Entre las señales a las que pueden reaccionar podemos encontrar indicadores fundamentales, como datos de empleo, permisos de construcción o un cruce de medias por ejemplo. Esas operaciones suelen durar microsegundos y en muchas ocasiones ni siquiera terminan ejecutándose, dado que muchas veces se pretende simplemente mandar señales contrarias al mercado para despistar al rival.

Aunque el impacto del HFT en el mercado no es algo fácil de demostrar a nivel econométrico (dada la cantidad y complejidad de la base de datos que hay que montar), no cabe duda de la influencia que tiene en el mismo y su creciente presencia. Un ejemplo de su influencia es el enorme crecimiento en el número de órdenes lanzadas al mercado y la caída del volumen negociado. A continuación se muestran 2 gráficos con algunos de los efectos del HFT.

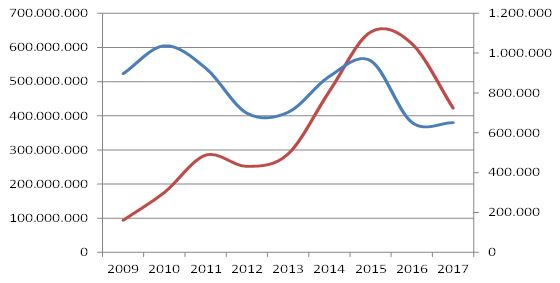

En el siguiente gráfico se presenta el volumen negociado de acciones en el SIBE desde 2009 hasta 2017 y número de operaciones lanzadas a mercado.

Gráfico 1: Número de órdenes lanzadas al SIBE y volumen negociado en euros

Fuente: Elaboración propia a través de datos de BME

En el eje de la izquierda en rojo se presenta el número de órdenes lanzadas a mercado (que no trades ejecutados). En el eje de la derecha en azul se presenta el efectivo negociado. Es sencillo ver que las operaciones (aun a pesar de la caída en 2016 y 2017) han aumentado de manera más que notable con un crecimiento compuesto anual de un 20,64%. Sin embargo el volumen negociado ha seguido la dinámica contraria cayendo un -3,92% anual.

De estos datos se desprende una tendencia clara que contrasta con la operativa del High Frecuency Trading: Un número de órdenes que crece muy por encima del volumen negociado.

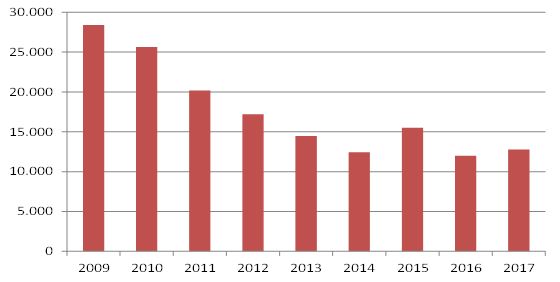

Debido al gran crecimiento de órdenes lanzadas a mercado, cabe pensar que esto puede haber tenido un impacto en la reducción del volumen medio por operación (dado que a mayor número de órdenes lanzadas al mercado, mayor posibilidad de ejecuciones). El siguiente gráfico se muestra la reducción del volumen medio por operación anual.

Gráfico 2: Volumen medio por operación

Fuente: Elaboración propia a través de datos de BME

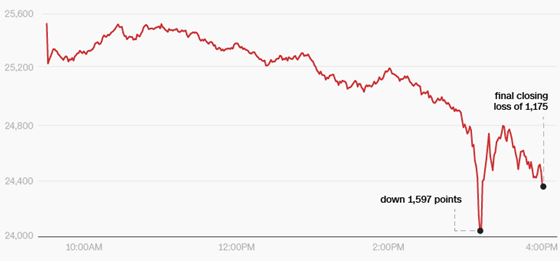

Por lo tanto vemos unos patrones de comportamiento que encajan a la perfección con la operativa del HFT. Esta operativa ha estado en el foco de atención provocando diversos flash crash en el mercado. Se entiende por flash crash a caídas repentinas y muy bruscas en los mercados seguidas de una recuperación de las mismas características. A continuación se muestra una imagen del flash crash más famoso de los mercados.

Fuente: www.moneycnn.com

Sin remontarnos tan atrás, recientemente en el mes de Febrero, hemos podido asistir de nuevo a lo que algunos apuntan como otro flash crash que posiblemente esté relacionado de nuevo con el HFT.

Fuente: www.moneycnn.com

En resumen, el HFT es un nuevo actor a tener cuenta en la operativa del mercado que como hemos podido observar desde su irrupción, tiene una gran influencia en los movimientos de las cotizaciones y puede explicar en buena medida, algunos de los vaivenes tan fuertes que se dan en los mercados.

En este artículo nos gustaría también resaltar otro de los “nuevos” paradigmas en el mundo de la inversión que afecta en gran medida a la toma de decisiones, alimentando la irracionalidad existente en los mercados financieros. Este es el Behavioural Finance o finanzas conductuales. El Behavioural Finance (BF) o finanzas conductuales podría definirse como, el estudio de las finanzas basándose en hipótesis de comportamiento no racional de las personas a la hora de tomar sus decisiones de inversión. Es decir, el BF explica básicamente el comportamiento de las personas a la hora de invertir y los sesgos que se dan en las conductas de inversión.

Cuando vemos la toma de decisiones desde la teoría tradicional, esta se realiza desde la teoría de la utilidad. Ésta asume parte de la racionalidad en las decisiones de los inversores y en la eficiencia de los mercados. No obstante, en el mundo real la distinta percepción que tenemos frente a las pérdidas respecto de las ganancias, genera ciertos sesgos de conducta que se relacionan de manera directa con el comportamiento natural del ser humano de la aversión a las perdidas.

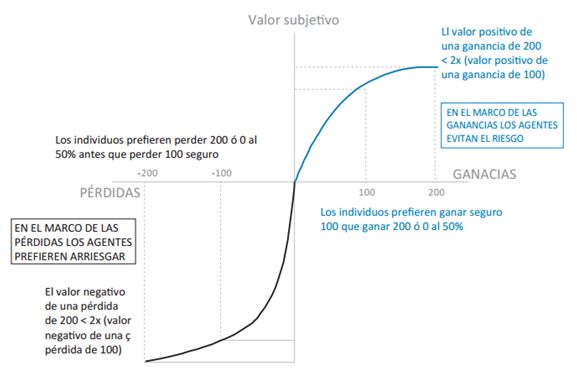

Esta pauta de comportamiento se representa en la función de valor que se engloba dentro de la teoría de las perspectivas. Esta pauta de comportamiento de valoración de pérdidas y ganancias se puede representar mediante una función de ponderación. Además existe un punto de referencia para valorar pérdidas y ganancias, el cual es cambiante dependiendo del individuo y su situación de riqueza en el momento actual.

Fuente: BME

En el grafico podemos ver como la función de valor es extremadamente sensible cuando hablamos de pequeñas perdidas alrededor del punto de referencia. Lo cual nos lleva a la conclusión de que los individuos van a experimentar las perdidas con mayor intensidad que las ganancias. Esto significa que los individuos obtendrán un mayor disgusto por las pérdidas que la alegría que les causen las ganancias. Podemos ver como los individuos varían sus propias probabilidades, inicialmente objetivas, para convertirlas en sus propias probabilidades subjetivas.

Esto nos lleva en muchos casos a tomar decisiones de inversión basándonos en impulsos o estímulos irracionales, que están alimentados por las características psicológicas del ser humano. Por lo tanto estas decisiones terminan siendo condicionadas por distintos tipos de sesgos tanto cognitivos, como emocionales.

A continuación se muestran algunos de los sesgos cognitivos más conocidos y relevantes:

Anclaje o anchoring: este sesgo se basa en la tendencia de las personas en confiar en exceso en un dato específico a la hora de tomar decisiones. De este modo el individuo se ancla en un dato como referencia, dejando de prestar atención a otros datos.

Sesgo de confirmación: se trata de aquel sesgo o tendencia en el que solo se tiende a prestar atención a aquellos datos que respaldan nuestra opinión. De esta manera se descarta toda información que sea contraria o se oponga a ella llegando a distorsionar la nueva información para hacerla cuadrar con nuestra opinión.

Sesgo de sobreconfianza: se produce cuando tenemos una evaluación demasiado optimista de los conocimientos o capacidades propias. Suele estar alimentada por la creencia de que podíamos haber pronosticado el resultado una vez el suceso ya ha transcurrido (sesgo retrospectivo).

Comportamiento de manada: este es uno de los sesgos más conocidos y típicos en el mercado. Se produce por la tendencia de las personas a comportarse como lo hace la masa y a moverse con esta. Por lo tanto, en muchas ocasiones se adoptan decisiones de inversión porque es lo que hace el resto (y esto se percibe como correcto).

El siguiente gráfico nos muestra para ver el comportamiento en ocasiones irracional de las personas. Para ello utilizamos el grafico del MSCI World en el cual vemos indicados los distintos acontecimientos que han podido alimentar las rápidas subidas así como los fuertes desplomes de este índice en los últimos 20 años. Podemos observar también como los inversores se comportan de igual manera actuando guiados por la euforia o por el pánico que afecta al mercado, alimentando así las caídas en los precios.

Fuente: Six Telekurse (Elaboración propia)

Por este motivo, si nos dejamos llevar por este tipo de comportamiento y de sesgos, podríamos cometer graves errores y perder las oportunidades de inversión que nos brinda el mercado.

Además, el BF pone de manifiesto que las personas suelen cometer errores de apreciacion de manera sistematica y recurrente a la hora de tomar decisiones. Por lo tanto, los errores que cometan unos individuos a la hora de tomar sus decisiones, se presentan como una oportunidades de inversion para otros individuos que interpretan la ineficiencia del mercado y la usan a su favor.

Por esta razón durante los ultimos años muchas de las gestoras tanto nacionales como internacionales cuentan con equipos que incorporan el BF a la hora de analizar activos y tomar decisiones de inversión.

Es importante tener claro que el Behavioural Finance no consiste en una estrategia contrarian investing, sino que se trata de una herramienta que el inversor puede utilizar a la hora de evaluar en qué medida la emoción o el pánico del mercado ha distorsionado los precios.

Por tanto y a modo de conclusión, creemos que es importante tener en cuenta estos nuevos actores o teorías a la hora de tomar decisiones de inversión, ya que cada vez ganan más adeptos y tienen una mayor influencia en el mercado.

Para terminar, nos gustaría resaltar que desde Aspain 11, se tienen muy en cuenta estos factores a la hora de la selección de activos y el asesoramiento de carteras de inversión.

DISCLAIMER

Este documento no implica en ningún momento una recomendación de inversión. Rentabilidades pasadas no garantizan rentabilidades futuras. Cualquier inversión a realizar debe ajustarse al perfil de riesgo del cliente con un test MiFID que se deberá completar. La información que se proporciona se ha obtenido de fuentes fiables, con la máxima responsabilidad en su realización.

Por el Departamento de Análisis ASPAIN 11 Asesores Financieros EAFI

www.aspain11.com