Las últimas encuestas realizadas en Wall Street apuntan a que la Reserva Federal de Estados Unidos subirá este año los tipos de interés cuatro veces, aunque no es probable que en la reunión de esta semana lo digan así de claro.

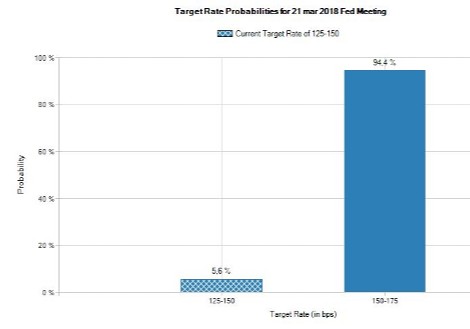

La encuesta también es bastante partidaria de que suban los tipos en 25 puntos básicos esta semana (los futuros de fondos federales estiman una probabilidad casi del 100%) y que los siguientes movimientos serían en junio, septiembre y diciembre (probabilidad del 35%).

Mientras, el debate está en que la curva de tipos se está aplanando, y de seguir así la cosa implicaría que podría haber una recesión cerca (la media hablaría en 13 meses). Cuando se habla de que la curva de tipos se está aplanando se quiere decir que el rendimiento de los bonos con vencimiento a corto plazo se está acercando al rendimiento del bono de 10 años.

La regla general es que la pendiente de la curva de tipos es positiva, básicamente porque difiere bastante el tema de prestar dinero a corto plazo que a largo plazo, ya que a mayor plazo más riesgo de que surjan imprevistos o problemas, por lo que una deuda con vencimiento mayor tiende a ofrecer un interés mayor.

De todas maneras, en honor a la verdad habría que decir que nos encontramos en un contexto muy especial con condiciones muy particulares, por lo que no tendría que ser así necesariamente.

En otro orden de cosas, decir que la agencia de calificación Standard & Poor’s anunciará el viernes su decisión sobre el rating de España y los inversores llevan piensan que se mejorará. Con dicha subida serían dos las agencias de calificación que ven a España con la capacidad de pertenecer al grupo de naciones con mejor perfil de riesgo ( Fitch ya lo hizo el pasado 19 de enero).

En cuanto a los mercados, decir que Europa sigue tranquila con el Dax (futuro) por encima de su nivel clave de los 11.930 puntos. Todo lo que sea mantener por encima de esta referencia es positivo, perderla implicaría debilidad y riesgo de más caídas.

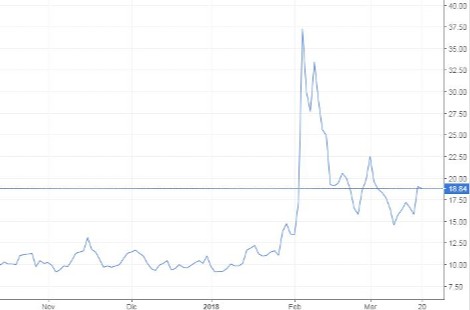

La volatilidad (Vix) se mueve en torno a los 20 puntos. Una elevada volatilidad está relacionada con un elevado riesgo, y lo contrario con una baja volatilidad. La media desde el año 1990 al año 2008 fue de 19.04. Un Vix por encima de 20 indica temor de los inversores.

El sentimiento del inversor sigue arrojando optimismo al continuar por debajo de 1.

El sectorial bancario europeo sigue lateral y así lleva desde el pasado mes de mayo.

En mi blog personal comenté qué pasaría si finalmente se produce una guerra comercial a nivel global. Un primer efecto sería que las acciones sufrirían y un segundo efecto es que el dólar caería con cierta intensidad. Fíjense que algunos como Amundi Pioneer Asset Management estima que el billete verde caería un 12% a 1,40 frente al euro dentro de dos años. Esto sería así si Trump realmente hace estallar el cotarro con sus socios comerciales como la Unión Europea y China y éstos toman duras represalias.

En ese caso, los inversores seguramente se decantarían por vender el dólar a la vez que buscarían cierta seguridad y tranquilidad en activos refugio, tales como el yen japonés, el franco suizo y el propio euro. De momento, la divisa norteamericana se deprecia un 3% en lo que va de año y el pasado ejercicio se dejó por el camino un 9%, básicamente porque los inversores piensan que el resto de Bancos Centrales continuarán la senda marcada por la FED en lo referente a retirar los estímulos monetarios.

Y es que las apuestas bajistas en el dólar superan las apuestas alcistas en 149,000 contratos, según los últimos datos de la Commodity Futures Trading Commission. También se puede observar este hecho en los flujos de los ETFs.

Ismael de la Cruz

ismaeldelacruz.es