Los índices de sorpresas económicas vienen cayendo en USA (como en el resto de países desarrollados) considerablemente desde el mes de diciembre, arrastrados en buena medida por la debilidad del consumo y la demanda interna USA.

Aunque también existen algunos datos de corte positivo, neutralizadores del pesimismo, que aportan rayos de luz tenue sobre las hojas de ruta del futuro de la economía.

Esta realidad de datos de evolución encontrados, es reflejo de la vigencia de la recuperación económica artificial -a trompicones- iniciada en 2009, gentileza de la campaña de subsidios monetarios más potente nunca antes implementada.

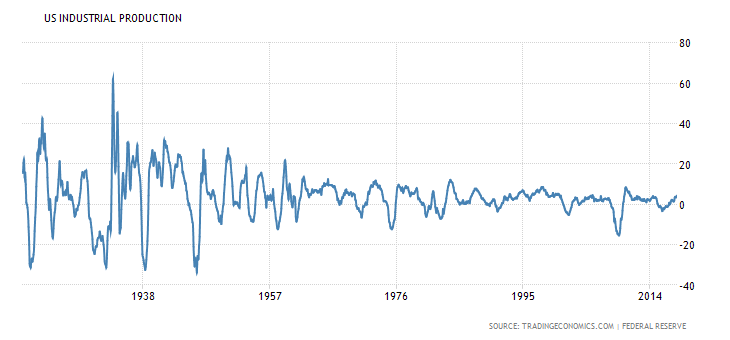

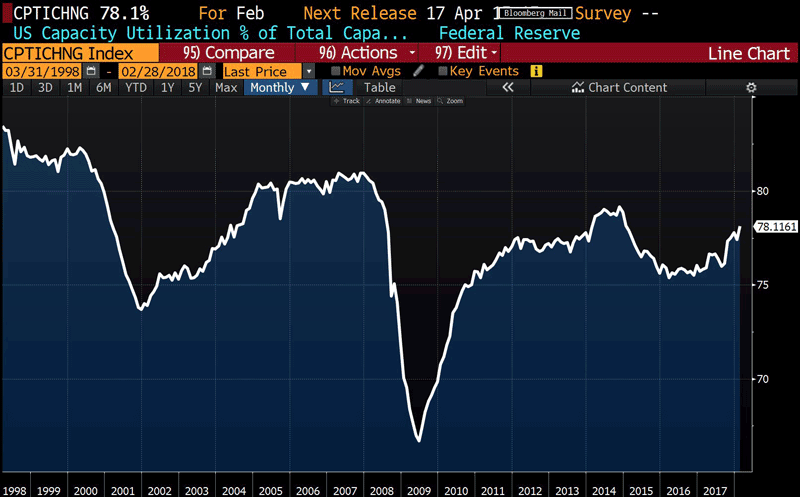

Los datos positivos, además del empleo sobre el que existen sospechas por la alta cocina, publicados la semana pasada fueron la producción industrial y la utilización de la capacidad productiva, vean gráficos de evolución…

PRODUCCIÓN INDUSTRIAL USA

UTILIZACIÓN CAPACIDAD PRODUCTIVA USA

Este interesante repunte de la producción industrial en febrero ha sido posible gracias a la mejora del sector manufacturero, +1.2%, y muy particularmente de la fuerte subida del +4,3% experimentada por el sector minero, en el que se agrupan las actividades de exploración y producción de gas y crudo. La industria del fracking USA sigue aprovechando precios del crudo altos e invirtiendo mucho.

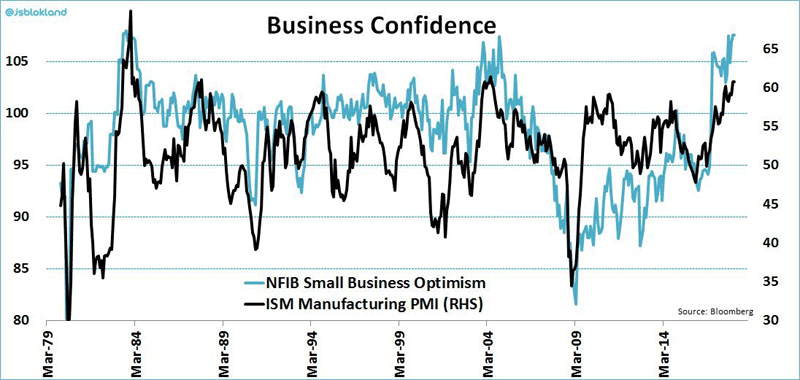

Siguiendo con la exposición de datos macro para el optimismo, también la confianza de los ejecutivos de PYMES -pequeñas y medianas empresas- ha mejorado, alcanzando registros máximos históricos en USA.

Las empresas más pequeñas, con vocación y actividad más orientada al negocio local son las que presumiblemente mejor se comportarán en un entorno de escalada de proteccionismo como el que se espera tras los Trump-aranceles impuestos la semana pasada.

CONFIANZA DE PYMES, USA

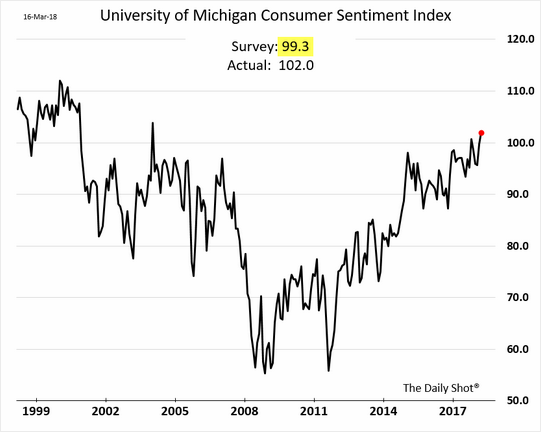

También el sentimiento del consumidores observado según encuesta de la Universidad de Michigan continúa al alza y ha alcanzado niveles de hace 15 años:

CONFIANZA CONSUMIDOR, MICHIGAN.

Son factores que combinados aportan cierta sostenibilidad y resistencia económica, ayudados por las medidas monetarias y ahora también fiscales.

Aún así, el peso de los factores para la preocupación es de carácter muy estructural como lo es el consumo, ventas al menor, de bienes duraderos, coches… que sumados a la deuda en máximos mientras suben los tipos, sigue actuando como una gran losa imposible de eliminar.

Las reducciones en estimación de crecimiento de PIB para este primer trimestre son generalizadas y en muchos casos severas.

Recordemos la intensa rebaja de estimaciones registrada por el modelo de cálculo GDPNow de la FED de Atlanta, publicado en post reciente, ha caído desde el 5.4% de hace sólo unas semanas hasta el 1.9% actual.

La economía pierde momentum pero no el soporte, avanza lentamente y al ritmo más bajo de cualquier ciclo expansivo desde la Segunda Guerra Mundial. De momento, la ilusión sobre un eventual efecto económico positivo de la reforma fiscal sigue en pie.

También de momento, en los últimos días todas las casas de análisis en Wall Street han rebajado sus previsiones de PIB, apuntando a incrementos por debajo del 2% para el primer trimestre de este año.

Los intentos de la inflación USA por repuntar al alza y conquistar el umbral del 2% -PCE- se muestran aún carentes de las condiciones necesarias para que se convierta en una amenaza real para la economía y mercados.

Los precios a la producción si suben decididamente, por la caída del Dólar, y eventualmente suelen empujar al alza los índices de precios al consumo (los productores tratan de pasar las subidas a los consumidores).

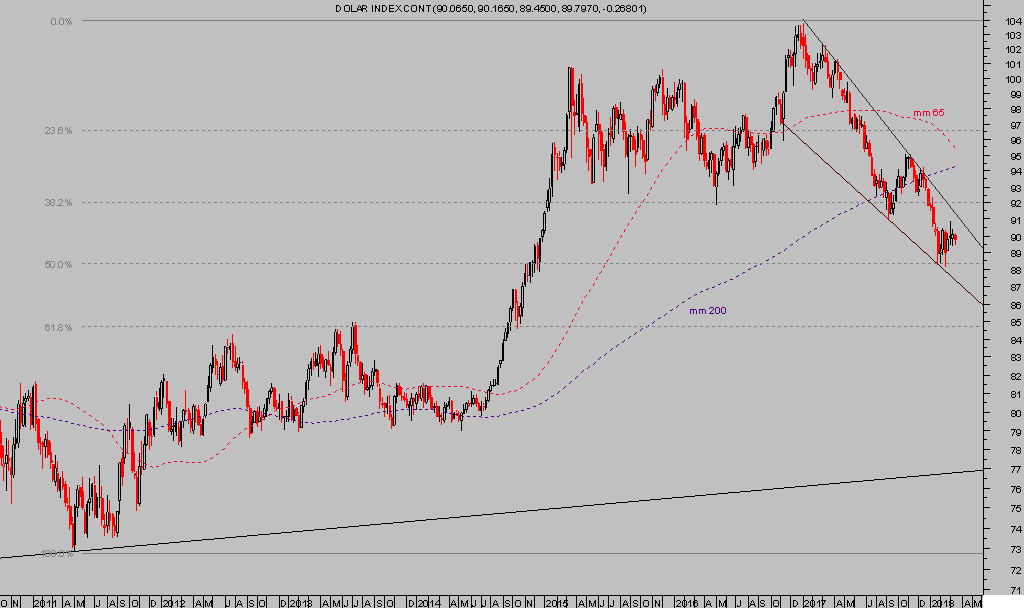

De manera que la cotización del Dólar es ahora un factor a vigilar muy estrechamente por su impacto en el encarecimiento de importaciones, de IPC, y en general por las importantes consecuencias derivadas.

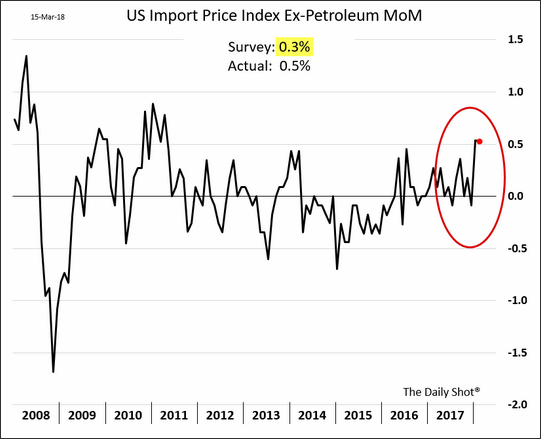

PRECIOS A LA IMPORTACIÓN USA

Un Dólar bajo es inflacionista para USA (deflacionista en Europa) al aumentar los costes a la importación. De continuar la caída del Dólar, terminará produciendo un efecto de resultados en cadena.

Veamos un relato de consecuencias e impacto en las diferentes clases de activos: la debilidad del Dólar se trasladará a presiones a los precios, mayor inflación, que azuzaría entonces a la FED a intensificar el proceso de subida de tipos de interés con el consiguiente impacto -corrección- en bonos y más que probable subida del precio de metales preciosos. Las bolsas tenderían a corregir.

Por lo tanto, el seguimiento cercano de las variables de inflación y sus testigos, del dólar y de los metales preciosos es imperativo para entender y poder anticipar lo que depara el futuro de los mercados financieros a los inversores.

El anterior resumen de consecuencias de presiones inflacionistas es una realidad verosímil y aunque es necesario mantenerse en guardia, también hay que reconocer que por el momento no existen motivos para descontar tal escenario.

Por una parte, la inflación es aún baja e inferior al famoso umbral que invitaría a la data dependiente FED a subir tipos con más dureza.

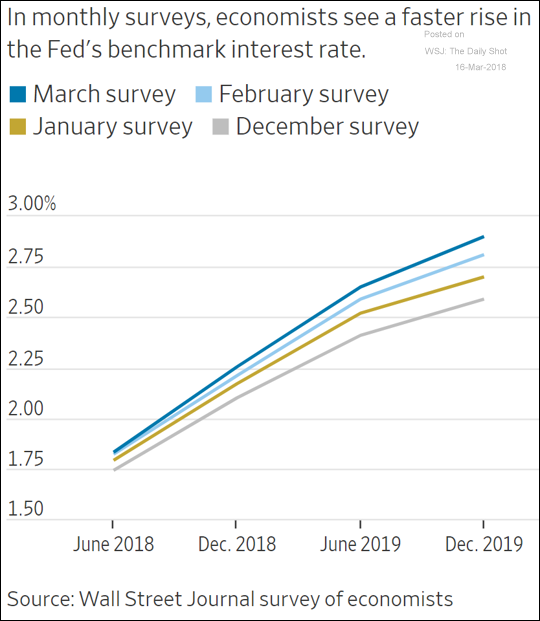

El escenario de subidas de tipos de la FED estimado por expertos economistas apunta a alzas hacia el 3% para el próximo año, según encuesta de Wall Street Journal.

Mañana y pasado se reune el FOMC y subirán los tipos oficiales, de los FED FUNDS, 0.25 puntos hasta el 1.5%

Aunque también, se están sumando los expertos que, temiendo enfriamiento económico y financiero, esperan un giro de 180 grados en la política monetaria en los próximos 18 meses, introduciendo de nuevo medidas de relajación monetaria.

Testigos fiables que anticipan presiones inflacionistas como los salarios o la velocidad de circulación del dinero todavía no han encendido su señal de alarma. Tampoco los precios de la energía, crudo, muestran visos de dispararse.

En cuanto al Dólar, ciertamente se encuentra en tendencia bajista y aspecto de continuar, pero según nuestro escenario de mayor probabilidad, no sin antes proceder al desarrollo de un rally o rebote técnico.

DÓLAR INDEX semana

Un rebote que parece estar ya en marcha y que en anticipación, sugerimos una interesante estrategia casi exenta de riesgo (riesgo máximo inferior a un punto porcentual) para sacar rentabilidad de forma prudente.

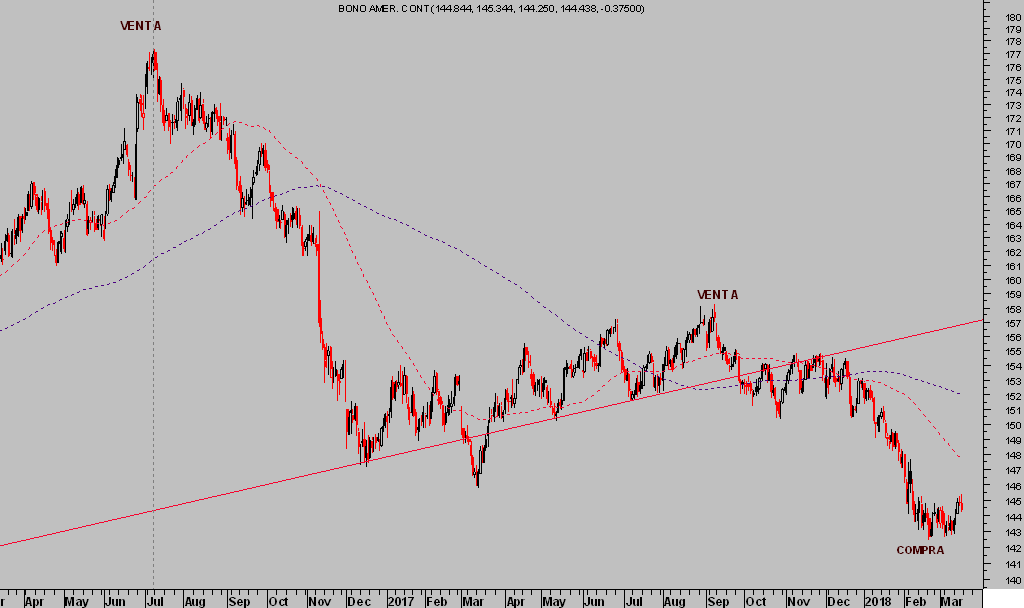

Tampoco el aspecto de los bonos para el más corto plazo coincide con la secuencia de derivadas antes mencionada fruto de presiones inflacionistas.

Las lecturas de largo plazo no han variado pero ahora esperamos rebote en el precio de los bonos, caída de rentabilidad, para próximas fechas.

T-BOND semana

El escenario técnico y las lecturas de posicionamiento COT respaldan la previsión de subida del precio de los bonos en un rebote técnico también anticipado y sobre el que mantenemos estrategia abierta.

TLT diario

Además, los precios del Oro y la Plata están corrigiendo y desplegando una pauta técnica errática pero con una huella de fondo (reservado suscriptores).

Las bolsas afrontan una semana complicada, con la reunión del FOMC y la estacionalidad post vencimiento trimestral de derivados actuando como “headwinds” (término utilizado por el Sr Powell afirmado que los “headwinds” económicos son ahora “tailwinds” (?¿?), en su contra. Mantenemos la estrategia sugerida en Nasdaq y continuamos vigilantes ante el comportamiento del mercado en el más corto plazo, preparando con un “watch list” en condiciones realmente favorables.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com