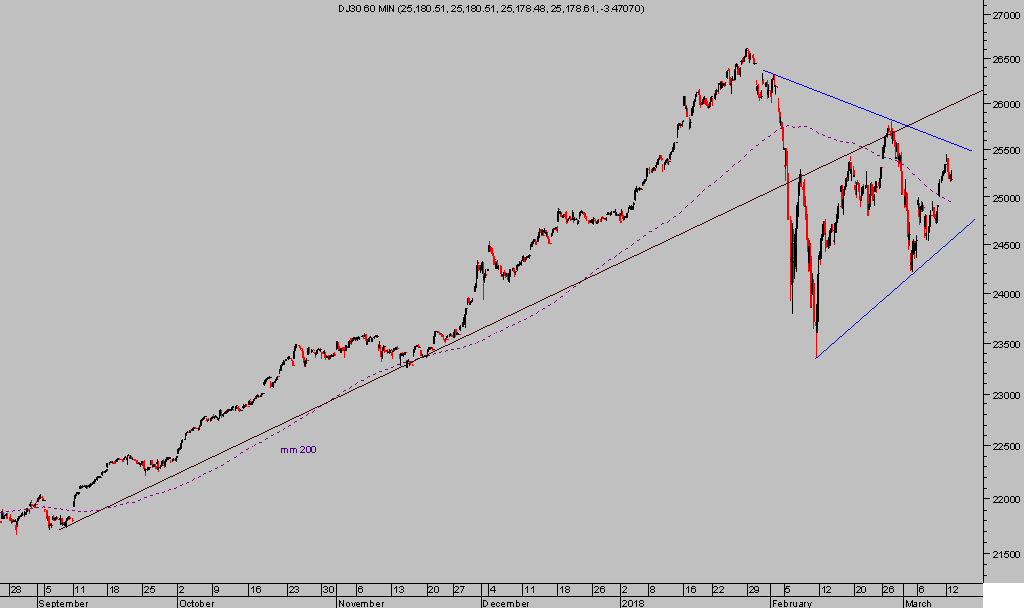

La corrección bursátil de hace unas semanas fue breve (26 enero-9 febrero) pero de intensidad suficiente (Dow -12%, S&P -12% o Nasdaq-11%) como para impactar en la psique de los inversores.

DOW JONES 60 minutos

Además de las encuestas de sentimiento del inversor desvelando pérdida de entusiasmo, un vistazo a los flujos de fondos de los inversores refleja huida del riesgo y búsqueda de activos de preservación del capital.

Es decir, la subida de las cotizaciones, incluso nuevos máximos históricos en el Nasdaq, se ha desarrollado con participación y volumen decrecientes.

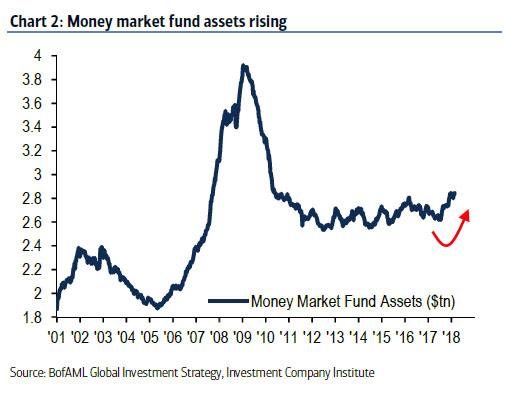

Buena parte del dinero procedente del reembolso de participaciones (acciones y fondos) de renta variable ha ido a parar a los mercados monetarios.

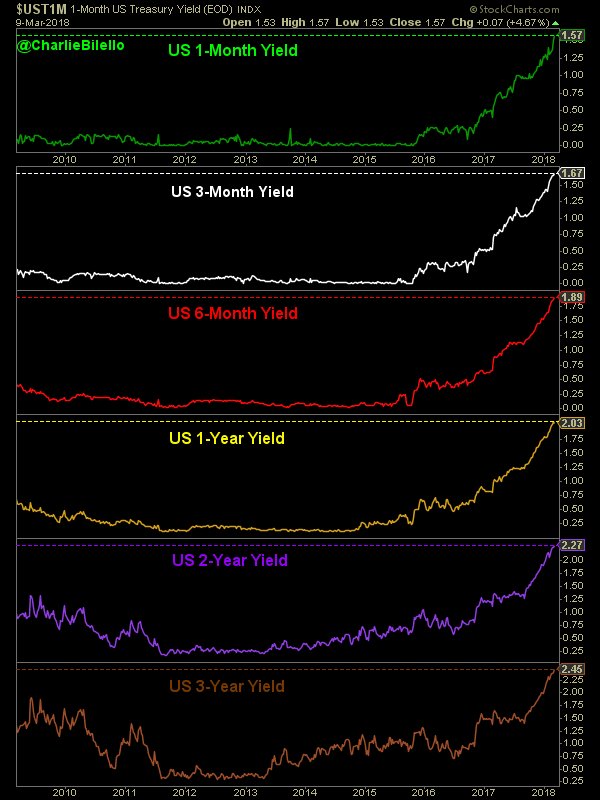

Los activos del mercado monetario (deuda a corto plazo) están mejorando ahora que suben los tipos y ofrecen la mejor remuneración en años.

Observen la rentabilidad de la deuda USA de 1, 3 y 6 meses y de 1,2 y 3 años de plazo, todas en niveles máximos de la década en curso:

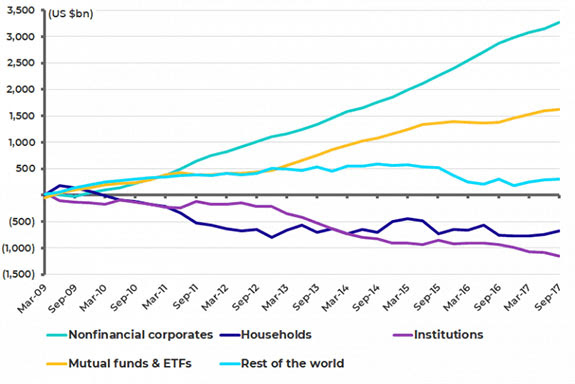

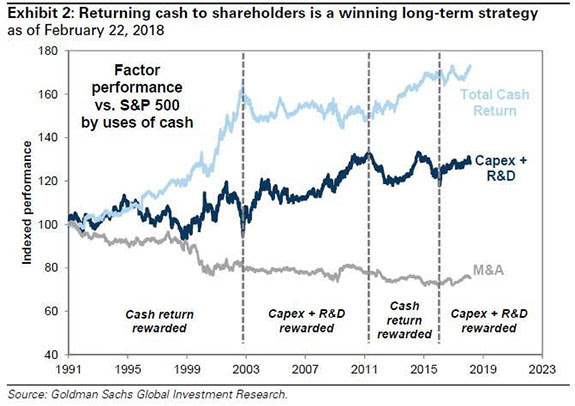

El rally de las bolsas del último mes ha sido posible gracias a la fuerte presencia de operaciones de autocartera (Buybacks). Una practica que distorsiona la realidad de las cotizaciones (por una parte genera demanda positiva para alzas de las cotizaciones y, por otra, amortiza acciones de forma que aumenta el BPA y mejora el PE sin haberse producido mejoras en la rentabilidad del negocio) que se instauró desde inicio del rally en marzo de 2009.

El gráfico siguiente muestra la participación de las distintas fuentes de demanda que han coadyuvado en la recuperación de la bolsa USA desde 2009:

Hasta ahora, las compañías aprovechaban los bajos tipos de interés para endeudarse y comprar acciones propias. Pero el endeudamiento se ha disparado y los tipos han comenzado a subir.

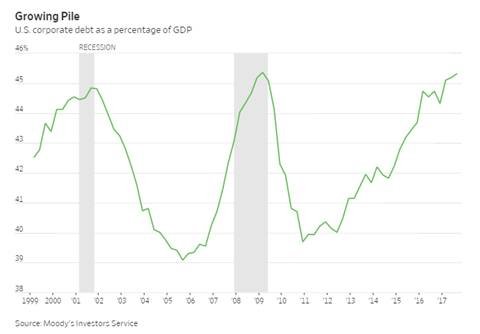

La reforma fiscal ha llegado de manera precisa y en el momento adecuado, cuando los tipos al alza amenazan el riesgo de una deuda empresarial en máximos. La relación entre deuda corporativa y el PIB ha alcanzado máximos históricos, vean:

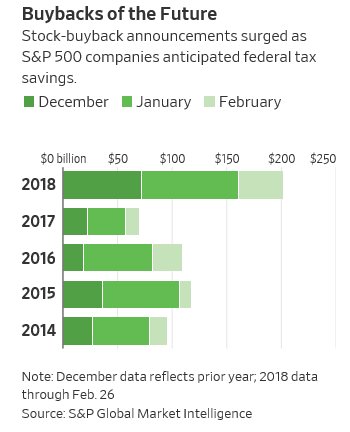

La reforma fiscal aumentará significativamente la liquidez de las empresas y se espera nuevo impulso a la actividad de autocartera durante próximos meses,vean los anuncios realizados por las compañías sobre intenciones de compra de acciones propias:

Las operaciones de autocartera son un maná verdadero pero sólo para algunos, apenas beneficia a los trabajadores sino a los ejecutivos de las empresas, de manera que terminan ayudando a quienes menos lo necesitan. El top 10% de ciudadanos acumula el 86% de las acciones cotizadas.

Así, el impacto de la autocartera es bajo para el bolsillo del ciudadano y las posibilidades de aumento del consumo, tampoco asegura generación de empleo y resta fondos a posibles inversión productiva. Pero favorece a las bolsas y es lo que interesa en cumplimiento de la política de reflación de activos en marcha desde 2009.

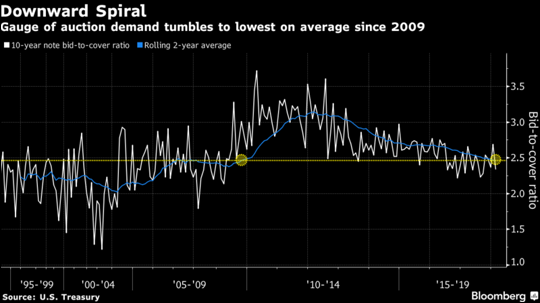

En tanto que la economía crece bajo los efectos de estímulos varios, las raíces de la economía son frágiles, las deudas continúan disparándose y las previsiones a futuro sobre las necesidades de financiación el gobierno USA son muy elevadas también, con el agravante de que ante mayor volumen de oferta, la demanda es cada día menor.

Menor demanda porque la FED ha dejado de comprar activos, porque la rentabilidad ofrecida no compensa el riesgo y los inversores no acuden a las subastas del Tesoro USA como antaño y también los inversores internacionales han reducido su interés. Las subastas celebradas por el Tesoro USA en las últimas semanas adolecen del interés de los inversores, la demanda cae a mínimos de 2009.

Éstas y otras lecturas han invitado a los inversores en el mercado secundario a desconfiar, a los Bond Vigilantes a vender en pasados meses y también a los inversores de carácter más especulativo a presentar unas lecturas de pesimismo (análisis COT publicado en post reciente).

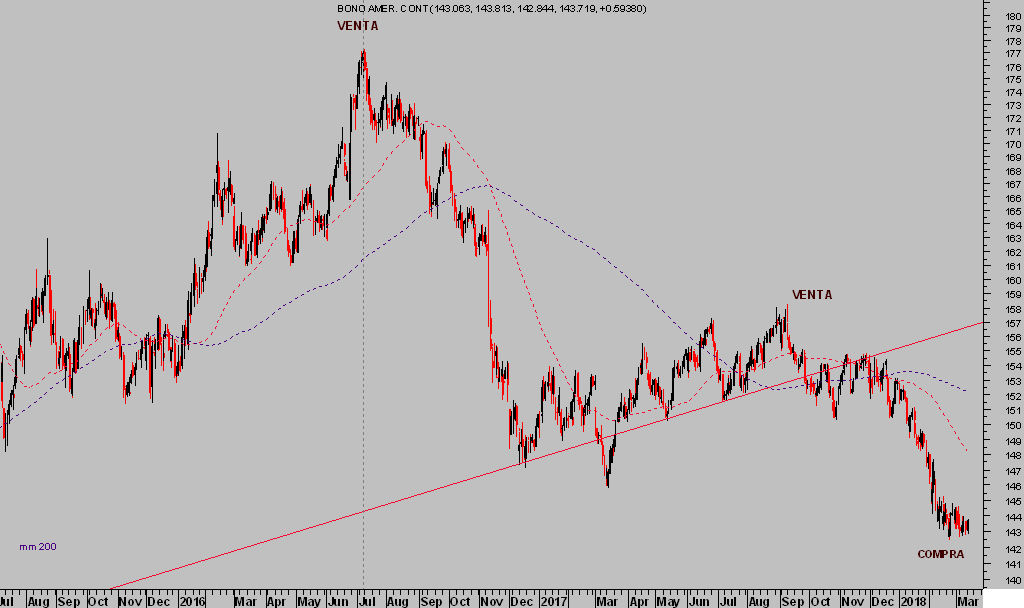

T-BOND diario

Hemos adoptado la posición contraria y recomendado simple estrategia (riesgo máximo controlad en un 0.72%) para aprovechar el movimiento esperado y contrario al “sentido común” de la mayoría. Estrategias reservadas en atención a nuestros suscriptores!

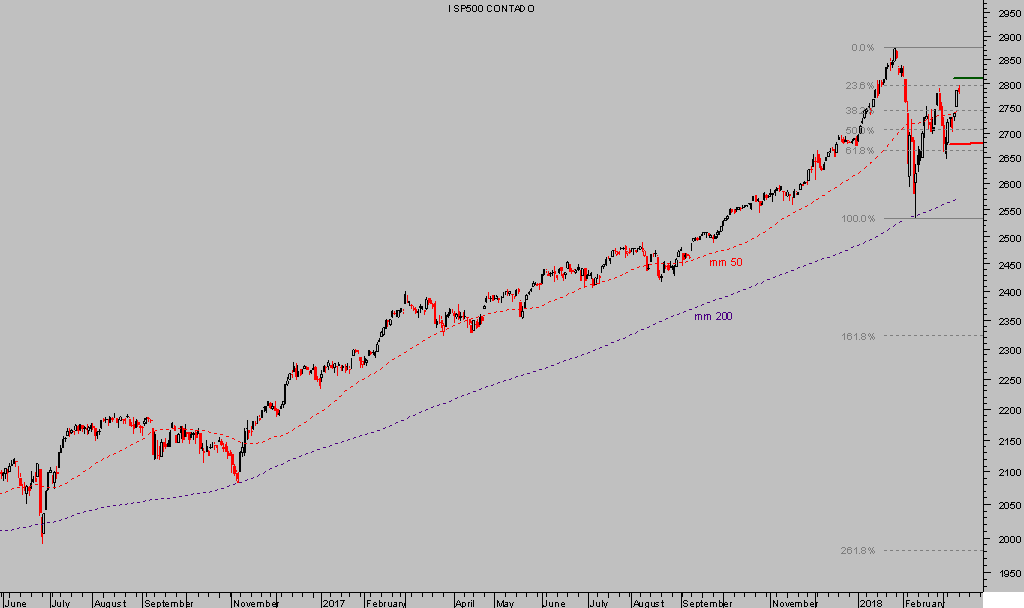

Las bolsas avanzan y excepto el tecnológico Nasdaq que ha recuperado los niveles máximos de enero, alcanzando nuevos máximos marginales, el SP500 y el DOW aún batallan contra referencias técnicas de control y faltan confirmaciones para dar por finalizado el proceso correctivo.

El SP50o ha recuperado el fibo-73% de las caídas previas y aún no ha superado referencias consideradas relevantes:

S&P500 diario

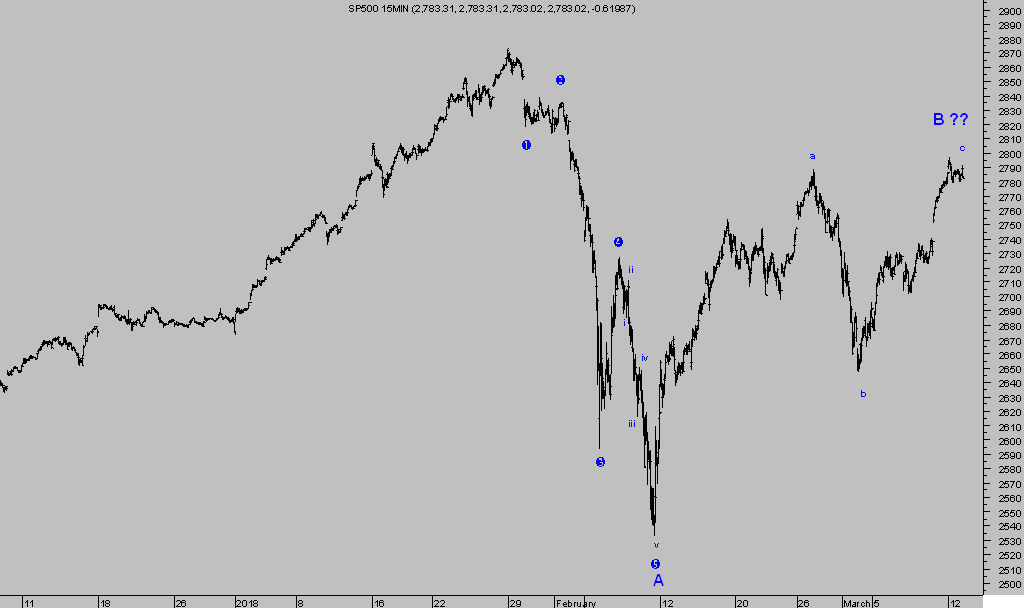

Despliega una pauta técnica cuyas lecturas bajo la Teoría de Onda de Elliott tienen encaje en el siguiente recuento:

S&P500, 15 minutos

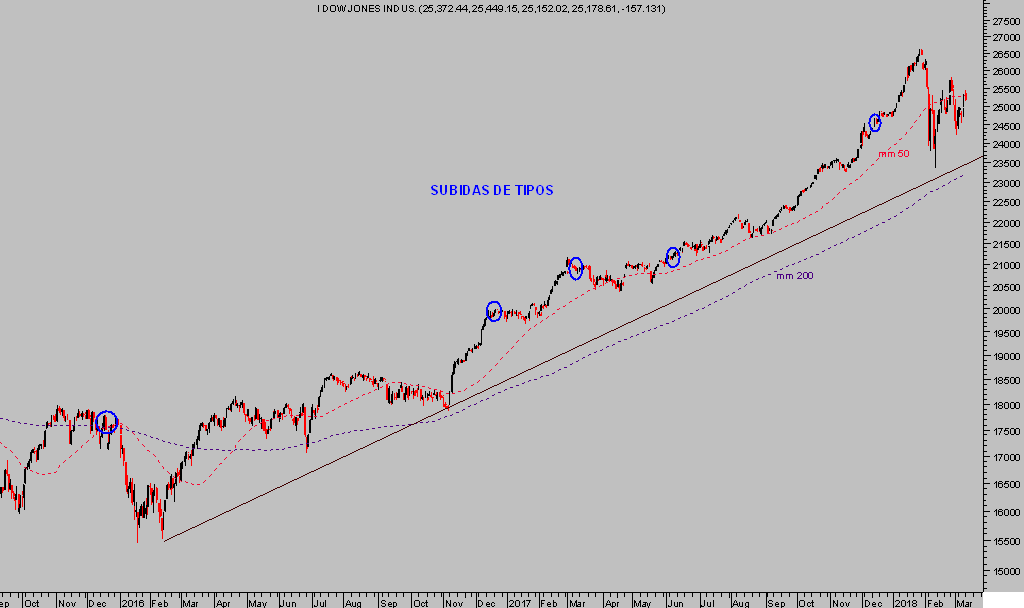

El Dow apenas consigue rebasar su mm de 50 sesiones y habiendo recuperado también el Fibo-73% de las caídas previas, no parece probable su asalto inmediato a máximos sin antes desplegar un nuevo tramo bajista que complete la pauta iniciada el 26 de enero.

DOW JONES diario

Recordemos que esta semana es la tercera del mes y se cumple el vencimiento de derivados trimestral. El tradicional maquillaje o “window dressing” típico de estas fechas suele impulsar o al menos sostener las cotizaciones arriba. El patrón de comportamiento de las bolsas o estacionalidad del vencimiento favorece al mercado y, también según la estadística, anticipa (reservado suscriptores).

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com