Ayer se celebró reunión del Consejo del BCE y posteriormente el Sr. Draghi compareció en rueda de prensa. De igual manera que las condiciones de política monetaria quedaron inalteradas, el discurso apenas cambió; la economía va bien, las perspectivas son positivas, la inflación no avanza pero lo hará, bla, bla, bla…

Pero la inflación no sube ni lo hará como se desea hasta el umbral del 2%, ni el crecimiento del PIB es robusto, ni continuará al ritmo actual sino más flojo. Así las cosas, Draghi instó a las autoridades no monetarias de distintos países de la UE a implementar reformas estructurales.

Vean frases relevantes extraídas de la exposición de Draghi y las proyecciones del BCE de inflación harmonizada para este y los dos años próximos (1.4%, 1.5% y 1.7%) y de PIB ( 2.4%, 1.9% y 1.7%) ambos a la baja::

- “We are confident that inflation will converge toward our inflation aim of below but close to 2% over the medium term….

- Underlying inflation remains subdued and has yet to show convincing signs of a sustained upward trend… On inflation, victory cannot be declared yet

- HICP projections: 1.4% in 2018 [1.4% in Dec], 1.4% in 2019 [1.5%] and 1.7% in 2020 [1,7%]

- Growth in the euro area is projected to expand in the near term at a faster pace than expected

- GDP projections: 2.4% in 2018 [2.3% in Dec], 1.9% in 2019 [1.9 %] and 1.7% in 2020 [1,7%]

- The implementation of structural reforms in euro area countries needs to be substantially stepped up”

- We need confidence, persistence and patience

La coyuntura actual está razonablemente “normalizada”, las perspectivas son complejas y las posibilidades de éxito de las autoridades son ajustadas. Un entorno propicio para perder la esperanza, pero el Sr Draghi apela a la confianza, persistencia y paciencia, como si de un chamán tribal se tratase.

Draghi no olvidó enviar un mensaje respecto de las disputas proteccionistas: “if you put tariffs against your allies, one wonders who the enemies are”.

En definitiva, nada ha cambiado sustancialmente en las previsiones de actuación del BCE “forward guidance”, excepto que Draghi eliminó del discurso la posibilidad de aumentar la compra de activos en tamaño o duración. Vean párrafo del discurso de enero:

- “Si las perspectivas fueran menos favorables, o si las condiciones financieras fueran incompatibles con el progreso del ajuste sostenido de la senda de inflación, el Consejo de Gobierno está preparado para ampliar el volumen y/o la duración del programa de compras de activos”

El mensaje ha variado por este:

- “QE seguirá hasta septiembre de 2018 o hasta una fecha posterior si fuera necesario y, en todo caso, hasta que el Consejo de Gobierno observe un ajuste sostenido de la senda de inflación que sea compatible con su objetivo”.

¿Compatible con su objetivo?. El propio BCE estima que la inflación no alcanzará su objetivo al menos en los próximos 3 años.

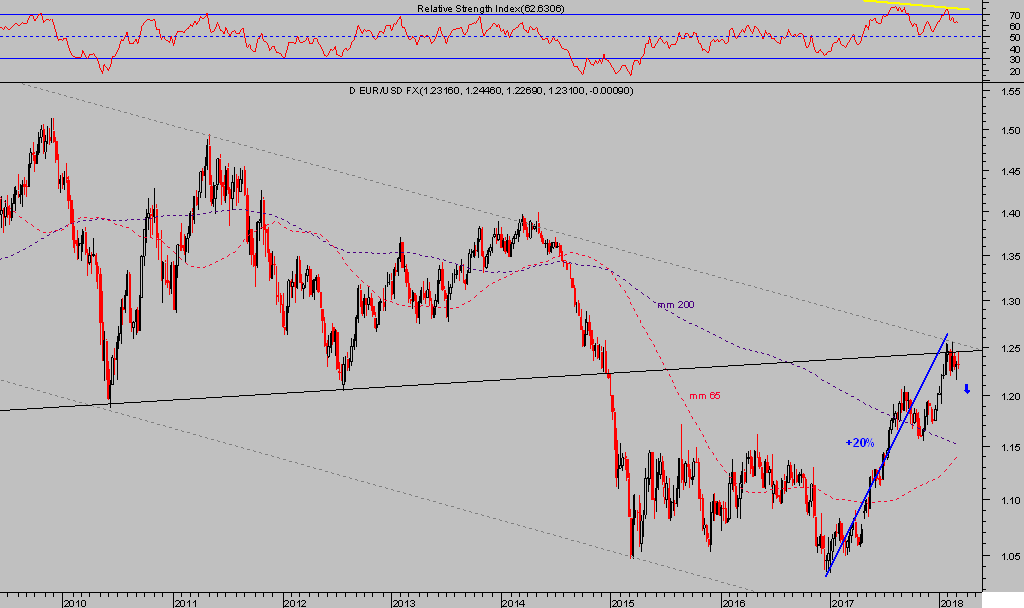

Al final, al menos consiguió el efecto pretendido sobre el Euro, cuya fortaleza de los últimos 15 meses (+20% contra el Dólar) incide en contra de las políticas monetarias.

Un Euro fuerte encarece las exportaciones, mermando el crecimiento económico, y abarata las importaciones, mermando la inflación, y obliga al BCE a mantener medidas ultra laxas con mayor energía y más allá de lo inicialmente previsto.

Ayer el Euro terminó la sesión a la baja.

EURO-DÓLAR, semana

Mantenemos la estrategia abierta “larga” de Dólar, compradores de dólar-vendedores de Euro, ajustando ligeramente nivel de protección.

UUP diario

La Reserva Federal también se enfrenta a un futuro borrascoso. Por su parte, pretende reducir su balance (vender activos pero sobretodo dejar expirar los que mantiene en cartera) en alrededor de 2 Billones de dólares en 3 años, para 2021.

Un movimiento delicado para los mercados y agravado con la simultánea subida de los tipos de interés.

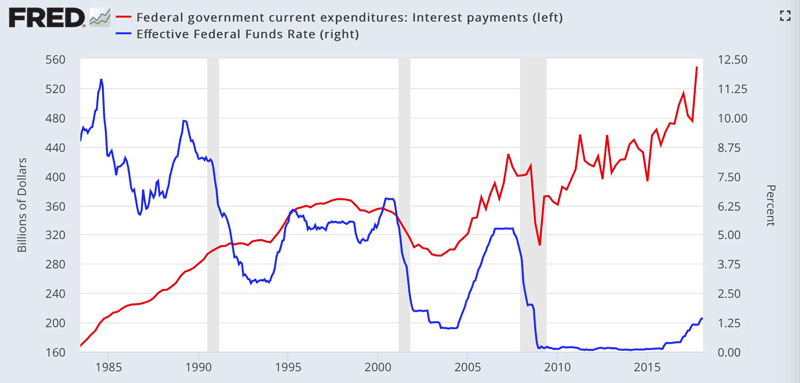

Una amenaza para la economía y mercados, además para las posibilidades de que el gobierno consiga cuadrar el presupuesto, ya que al subir tipos, el coste financiero tenderá a dispararse y erosionar adicionalmente la situación deficitaria crónica.

Vean la evolución del tipo de interés oficial y de los gastos financieros del Estado USA. La tímida subida de tipos, desde ZIRP hasta el actual 1.25%, ha supuesto un incremento del gasto en intereses de cerca de 150.000 millones de dólares… (wish you luck!)

Durante el trienio aludido, 2018-2021, en que la FED tratará de normalizar las condiciones monetarias, el Tesoro USA necesitará emitir alrededor de 3.5 Billones, según estimaciones, sólo para continuar su actividad normal y estabilizar la más que posible merma de recaudación derivada de la reforma fiscal.

En conjunto, sólo 3 años durante los que los mercados tendrán que absorber 5.5 Billones de dólares.

El futuro económico y financiero es cada vez más incierto y dependiente de las autoridades monetarias, la niebla es espesa y el desconcierto de autoridades monetarias es real.

El Sr. Andreas Dombret, consejero del Bundesbank, en su conferencia titulada: Where do we go from here? The future of US-EU financial relations following the finalisation ofBasel III”, hace una introducción extrañamente realista para su puesto de responsabilidad, “asumo que la incertidumbre que sentimos -refiriéndose a las autoridades monetarias globales- sobre cómo pueden evolucionar los acontecimientos es común para todos”:

- “I assume there is at least one major area of common ground, and that is the uncertainty we feel with respect to how things will proceed.”

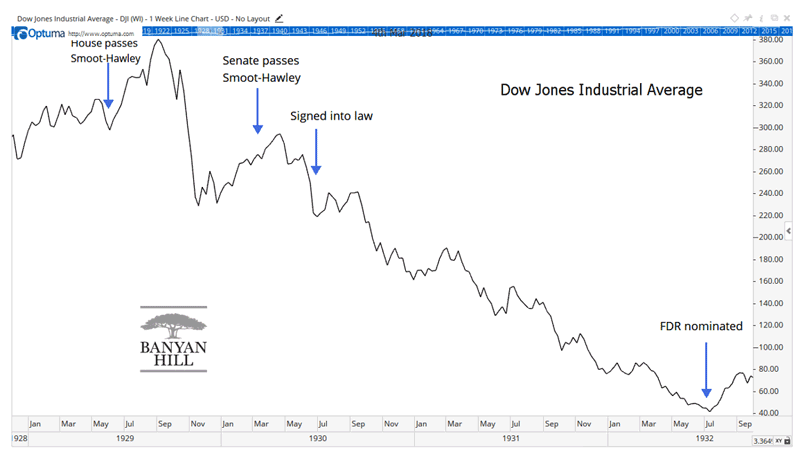

Y con estos mimbres, ayer aparece el Sr Trump cumpliendo su amenaza proteccionista y aprobó definitivamente la ley que permite imponer aranceles a la importación de acero 25% y aluminio 10%.

La situación de hoy es diferente y confiamos en que la provocación Trump-proteccionista, que puede derivar en guerra comercial, tenga diferente impacto en las bolsas al que tuvo en el año 1.930 la Ley Smoot Hawley, también proteccionista y erróneamente orientada a defender los intereses económicos USA, American First.

No obstante, hoy si se puede pronunciar la controvertida expresión “this time is different”. Los mercados financieros se mueven al son de la determinación de la política de reflación de activos y apuntalamiento sistemático de los mercados como nunca antes. Subirán hasta que acabe inadvertidamente la fiesta, todas acaban con una dureza -resaca- proporcional a los excesos cometidos.

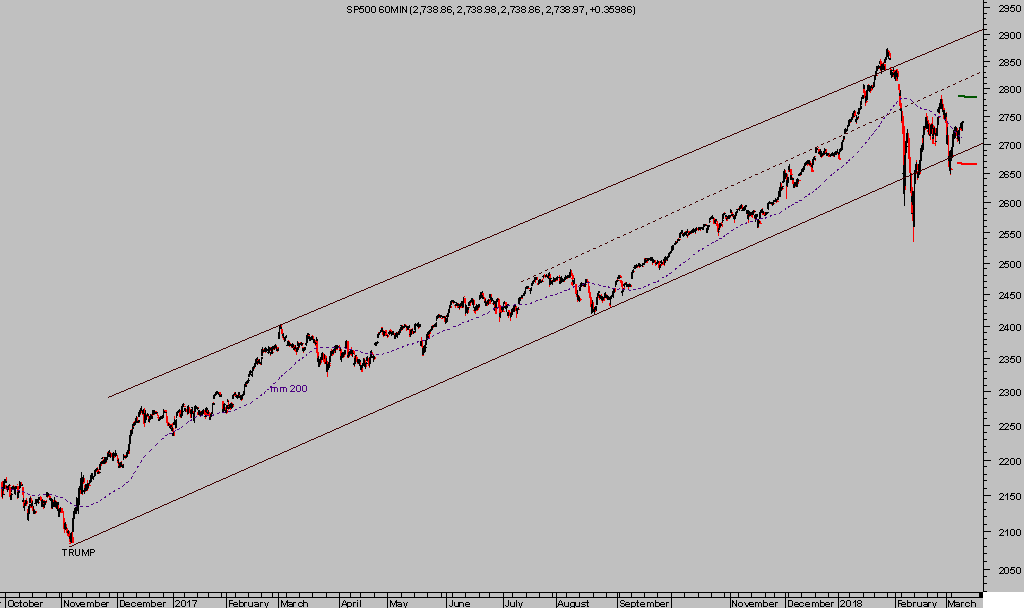

Ayer las bolsas, cerraron en tono ligeramente positivo y dentro de los parámetros de control técnico que venimos señalando en recientes posts, referencias a vigilar que informarán acerca de la dirección del mercado para próximas semanas.

S&P500, 60 minutos.

Los bonos se comportaron de acuerdo con lo previsto (según análisis de técnicos o de posicionamiento COT) y de igual manera que los granos, las estrategias recomendadas en pasadas semanas se comportan muy favorablemente, algunas con rentabilidad de doble dígito y expectativas aún positivas.

Para muestra un botón:

WEAT diario

BUEN FIN DE SEMANA A TODOS !!!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com