Los datos macro publicados en USA, inflación y ventas al menor, dejaron un amarga sensación a los inversores, que respondieron en un primer momento con fuertes ventas en bolsa, euro, crudo y oro… para poco después girar al alza su tendencia inicial y cerrar en positivo, todos arriba excepto los bonos.

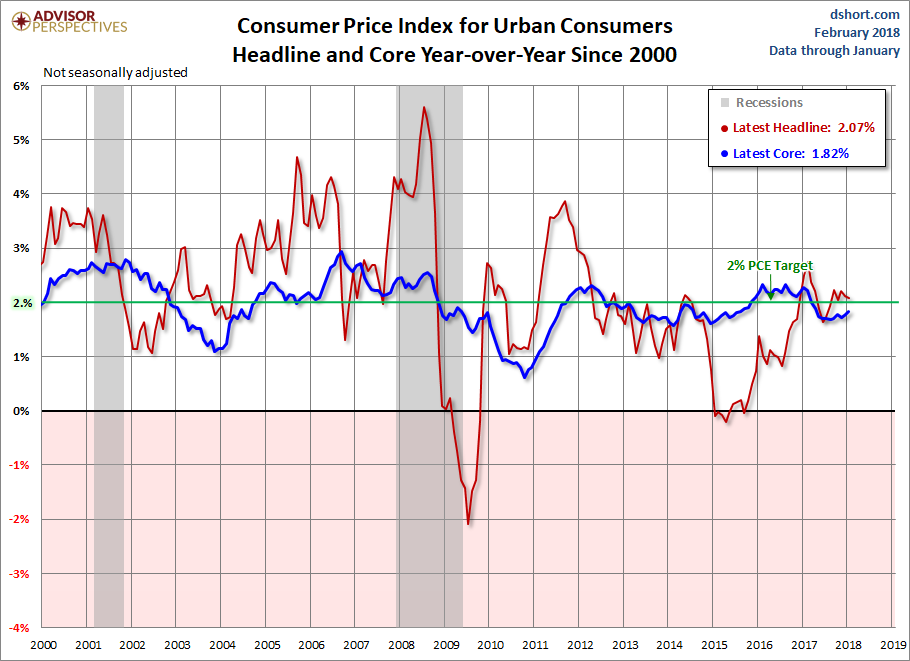

El Bureau of Labor Statistics publicó el informe de inflación al consumo -IPC- de enero, con alzas del +0.5% superiores al 0.3% esperado y la tasa subyacente arriba +0.3% también más de lo proyectado por el consenso.

La tasa interanual quedó en el 2.07% y 1.82% respectivamente, mismos niveles de los últimos meses.

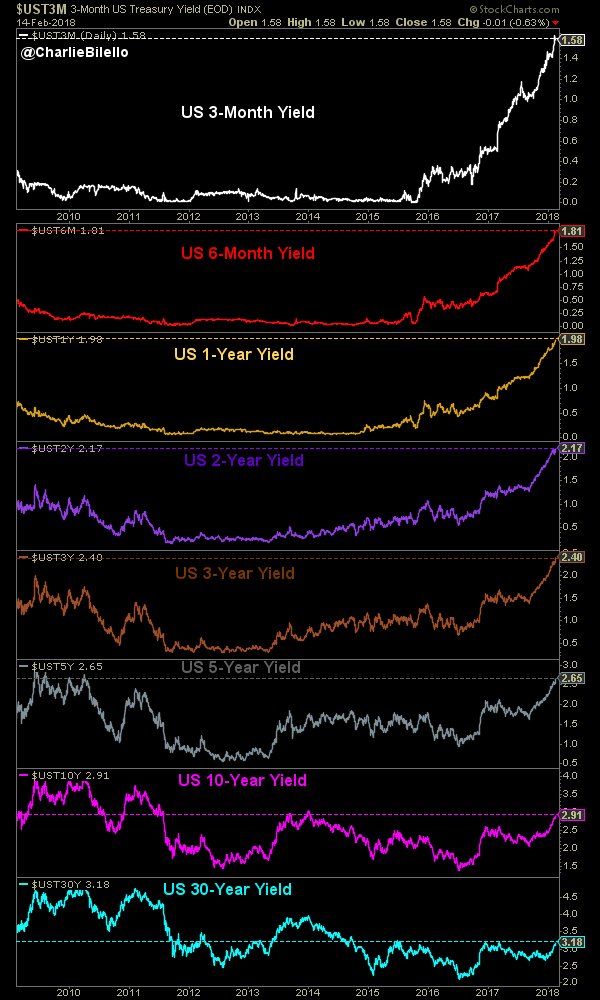

Así las cosas, el mercado de bonos interpretó el dato de precios en clave bajista y las ventas de bonos se sucedieron, alzas de tipos en todos los tramos de la curva de tipos USA. Vean el despegue al alza de cada plazo, con especial atención a la verticalidad de los plazos más cortos, cuestión que explica el peligroso aplanamiento de la curva de tipos.

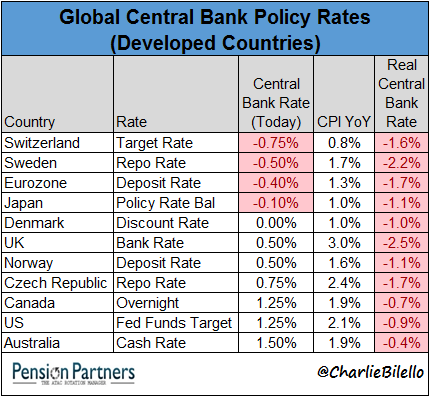

Independientemente de las alzas de tipos, los tipos de interés reales -descontados por inflación- permanece en negativo, históricamente bajo, tanto en USA como en el resto de países y regiones económicas del mundo. ¿Por qué se siguen aplicando políticas de crisis en tiempos, según las autoridades, de bonanza?.

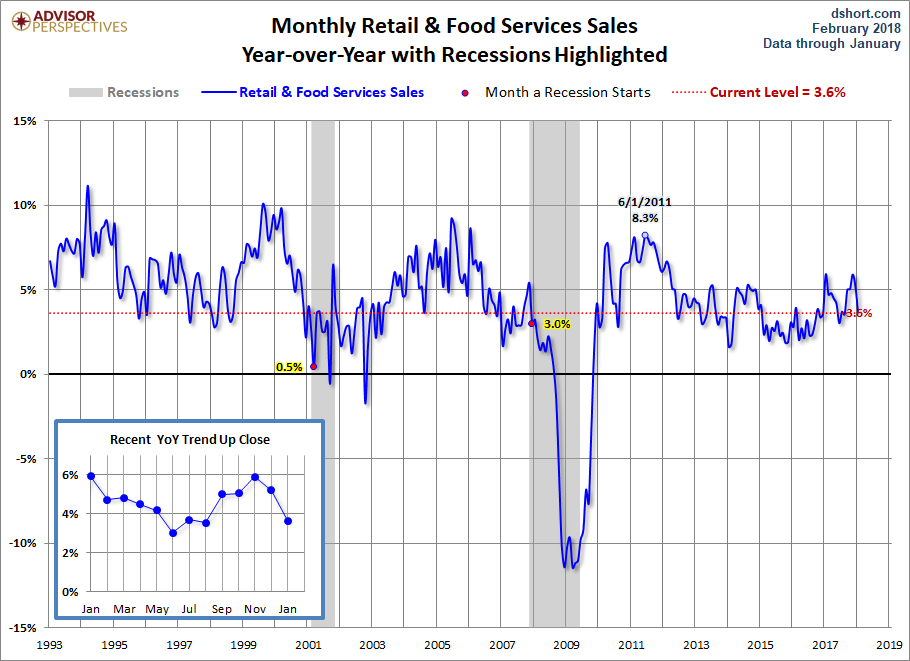

También a las 14:30 hora española de ayer, el Census Bureau presentó el informe de ventas al menor USA de enero, con otra sorpresa negativa al quedar en un negativo -0.3% y lejos de las previsiones del +0.3%

Las Ventas al Menor USA podrían haber alcanzado techo de su tendencia coincidiendo con el último registro de la tasa de ahorro, cayendo hasta un exiguo 2.4%, nivel mínimo de la última década.

Las primeras reacciones tras la publicación de los datos fueron inmediatas. Los mercados se comportaron de forma bipolar, de forma violenta a la baja y poco después se produjo un giro coordinado en todos los activos. El temor de inicio de sesión fue súbitamente corregido y transformado en oportunidad para buena parte de los sectores. La sesión bursátil en USA fue de libro con caídas en sectores más sensibles a tipos como utilities y subidas en sectores cíclicos y financieros.

Otras reacciones de mayor calado fueron las de carácter fundamental, las relacionadas con el impacto en PIB. Analistas de Wall Street decidieron revisar sus previsiones de crecimiento económico para el primer trimestre. Goldman Sachs emitió una nota de mercado informando de rebaja en su pronóstico de PIB hasta el 2.4% frente al 2.6% anterior.

La propia reserva Federal de Atlanta presentó actualización de su modelo de cálculo de PIB en tiempo real -GDPNow- con una reducción de 8 décimas respecto de la semana anterior, hasta el 3.2%, y de más de dos puntos desde el ilusorio 5.4% estimado hace sólo 2 semanas.

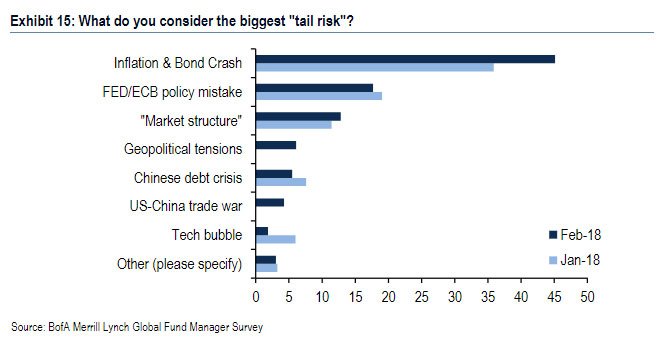

La última encuesta de Bank of America realizada entre gestores de fondos, refleja un importante aumento del temor de los expertos a un repunte inflacionista, seguido de la posibilidad de errores en política monetaria.

Los bancos centrales crean las condiciones monetarias que explican la creación de desequilibrios, excesos de mercados, de valoración de riesgos y burbujas, confiando en que se trata de una herramienta manejable y de riesgo colateral controlado.

Un “modus operandi” creado por el expresidente de la FED, Alan Greenspan, a finales de los 90 y desde entonces, las economías y mercados financieros han experimentado movimientos vertiginosos, se han movido al compás del guión establecido generando grandes burbujas seguidas de sus correspondientes pinchazos.

La burbuja actual es la más extendida entre activos, llegará el momento en que las autoridades monetarias se vean obligadas a salir de nuevo a la palestra, como esa suerte de salvadores que viene a solucionar los problemas generados por inversores codiciosos y/o por esos otros que atacan al sistema con el uso de posiciones cortas.

El temor de los expertos a errores de política son muy justificados dada la difícil coyuntura, la inflación ha subido (sorprendió mucho el dato de incremento de salarios de enero que conmocionó a los inversores y fue excusa perfecta para proceder a fuertes correcciones aunque no se prevén subidas importantes aún) y el momentum económico se está desvaneciendo, el peor de los mundos para conseguir afinar “fine tunning” las decisiones monetarias.

No obstante, las expectativas del mercado sobre la actuación prevista de la Reserva Federal, subiendo tipos tres veces este 2018, continúan sin variación alguna.

Subir tipos agudiza la ralentización económica y pone en serios aprietos a multitud de agentes económicos, particulares, empresas y al propio Estado, todos demasiado endeudados. Muchos de los zombis (empresas que sobreviven al calor de políticas monetarias ultra laxas y cuyo coste de capital es superior al retorno de sus inversiones) desaparecerán, dejando un reguero de impago de deudas a terceros. Efecto dominó?

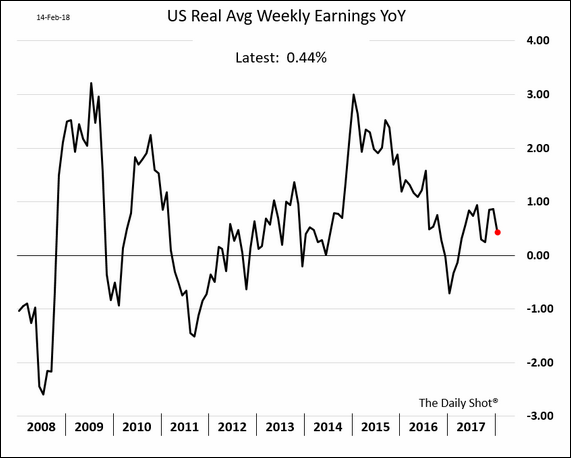

Por el momento no se puede afirmar que la inflación se esté disparando, ni las tasas de precios al consumo o a la producción ni el indicador seguido por la FED – PCE- lo manifiestan, ni la velocidad de circulación del dinero, ni siquiera los salarios, que si bien han mejorado en os últimos meses, su evolución es aún mediocre, vean gráfico:

La inercia inflacionista que ha trasladado el rally del petróleo de los últimos meses, superior al 140%, tampoco parece se vaya a repetir en el futuro previsible.

WEST TEXAS, diario

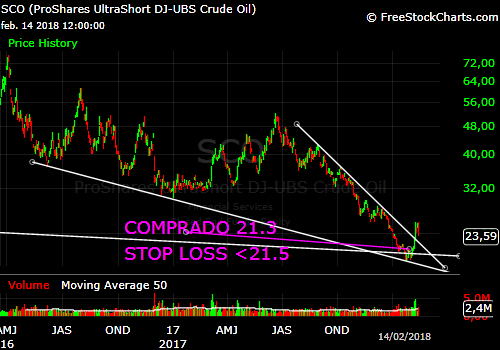

La estrategia recomendada para aprovechar las recientes caídas del precio del crudo alcanza rentabilidad de doble dígito en pocas sesiones.

SCO, diario

Los bonos USA descuentan un futuro repleto de riesgos, déficit disparados y necesidad del Tesoro de emitir más deuda para financiarlos (asuntos extensamente explorados y comentados en recientes posts), en un momento en que los Bond Vigilantes no quieren comprar, ni tampoco la FED ahora que ha comenzado su dieta de adelgazamiento del balance.

El seguimiento de macro tendencias y análisis combinado de ciclo de crédito con flujos, escenarios técnicos o posicionamiento de los inversores, vía Commitment of Traders, nos ha facilitado permanecer en el lado correcto de la tendencia de los bonos USA

T-BOND, semana

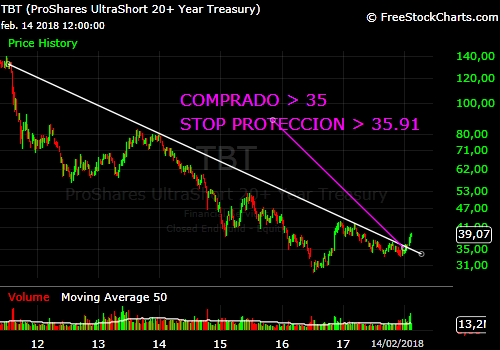

La última estrategia sugerida para aprovechar el movimiento esperado fue activada hace escasas semanas y acumula una rentabilidad superior al 12% (el ajuste de niveles de protección ya asegura ganancia mínima superior al 2%), y el riesgo máximo de la estrategia era, en origen, del 1.5%.

TBT semana

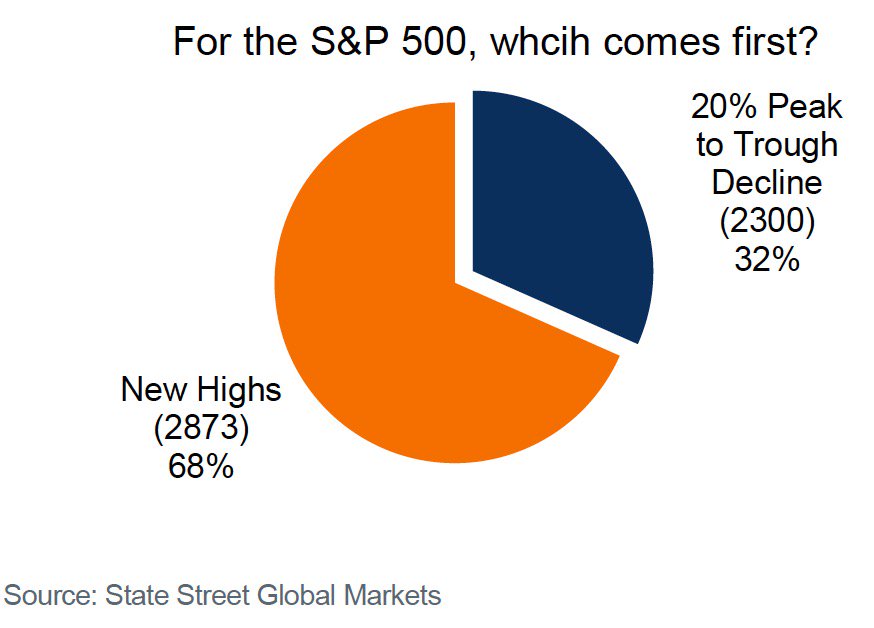

La bolsa prosigue con el rebote técnico iniciado desde mínimos de la semana pasada, con dos tercios de los inversores, según encuesta de State Street Global Markets, esperando que la carrera alcista continúe hacia máximos frente a sólo un tercio que considera más probable una nueva oleada de ventas y precios por debajo de los vistos el pasado viernes, vean resultado:

En este proceloso de los activos, las tendencias y pronósticos, abunda la diversidad de opiniones pero el mercado no suele dar la razón a la mayoría, tal como podemos comprobar día tras día con el comportamiento de los inversores vía Commitment of Traders, una excelente herramienta que empleamos con bastante acierto y elevado nivel de éxito en las operaciones recomendadas.

Según recuento más probable, el mercado USA debería completar su pauta correctiva de acuerdo con las reseñas incluidas en el siguiente gráfico:

S&P500 diario

NASDAQ-100, 60 minutos

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com