Las revisiones de resultados empresariales USA, al alza, están animando a los expertos, quienes proyectan mejoras adicionales en los próximos meses derivadas de la nueva fiscalidad.

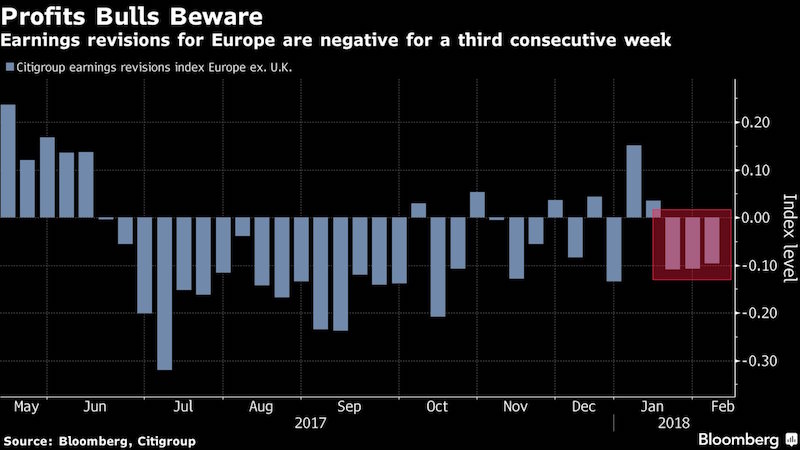

No así para el particular de las empresas europeas, cuyas revisiones de beneficios desde el pasado verano presentan una imagen desoladora, vean gráfico:

Las bolsas europeas cotizan con unos múltiplos bastante más ajustados, baratos en términos de valoración, que las americanas, a pesar de lo cual y atendiendo a las proyecciones los inversores centran centrado su atención, interés y dinero en USA.

Motivo por el que las bolsas USA han entraron en fase de optimismo generalizado y disparado sus cotizaciones más allá de parámetros racionales, arrastrando las valoraciones hasta niveles record históricos, sólo por debajo de las alcanzadas antes del batacazo del año 2000.

La sensación que sobrevuela sobre el futuro de Europa es aún de incertidumbre. Factores como el Euro caro no ayuda a las empresas cuyos beneficios sufren en la medida que suba la moneda, el sistema bancario aún es frágil y dependiente (cuando se abra el melón italiano habrá sorpresas y damnificados), el BCE no puede retirarse de la escena de estímulos masivos al observar la fortaleza del Euro y presiones desinflacionistas, etcétera…

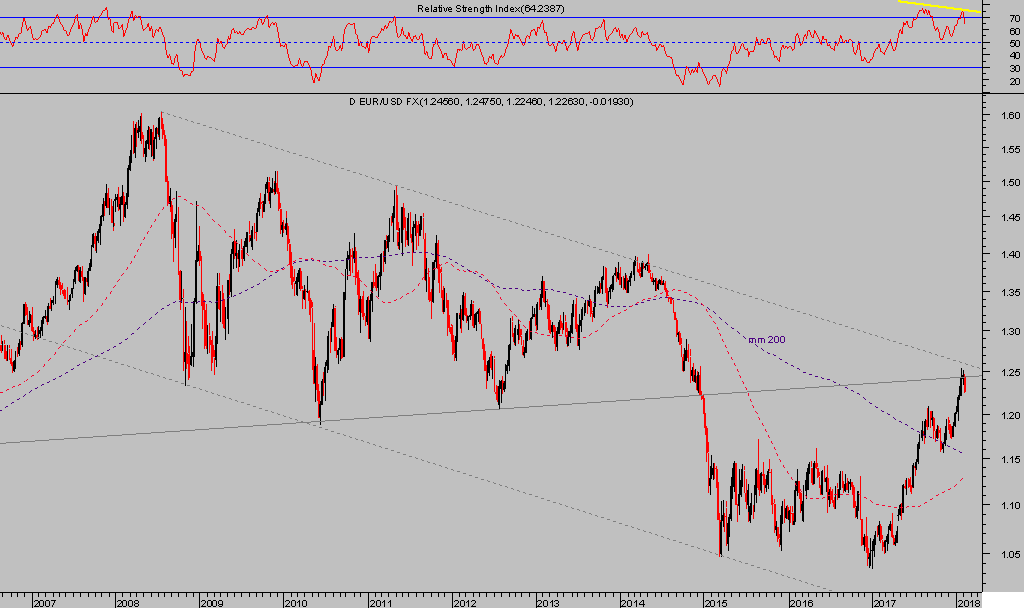

EURO-DÓLAR, semana

Las presiones desinflacionistas, en parte creadas por la fortaleza del Euro, tenderán a moderarse en el futuro, más en la medida que la moneda caiga en su cruce con las principales monedas globales. Frente al Dólar, el proceso correctivo podría haber comenzado desde los máximos en la zona 1.25 registrados la pasada semana.

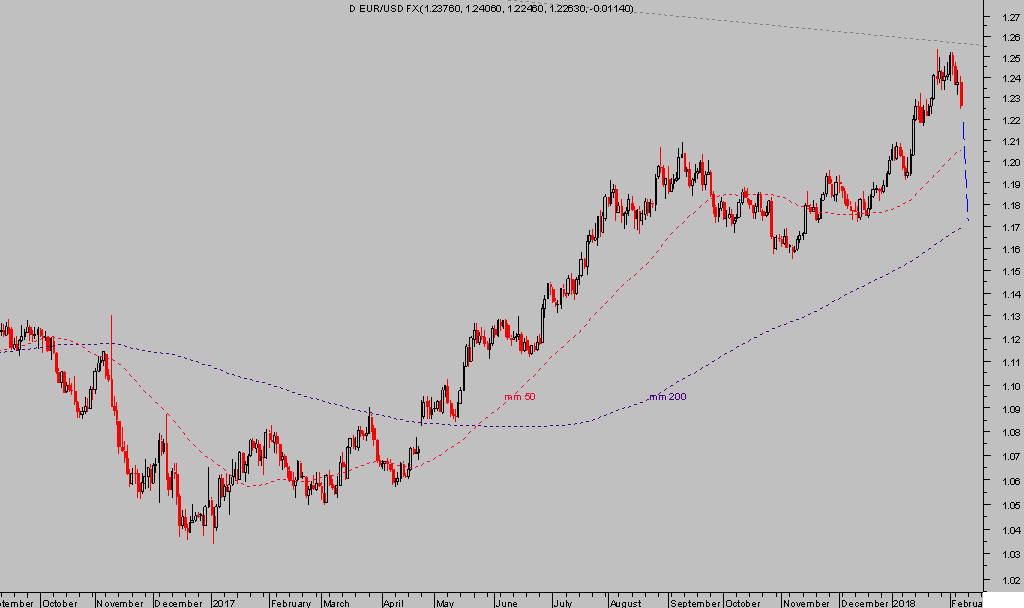

EURO-DÓLAR, diario

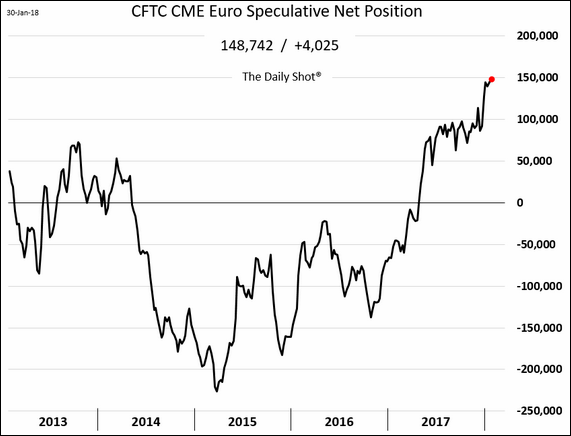

Los inversores permanecen inmutados y todavía apostando fuerte a favor del Euro, vean posicionamiento COT de inversores con perfil más especulativo arañando al alza la zona de máximos de los últimos años. Les esperan desagradables sorpresas!:

La estrategia para aprovechar el desenlace de debilidad del Euro esperado para próximas semanas ha sido activada y mantiene expectativas de revalorización muy favorables, ajustamos ligeramente en nivel Stop de Protección. Vean reseña en gráfico siguiente:

UUP, semana.

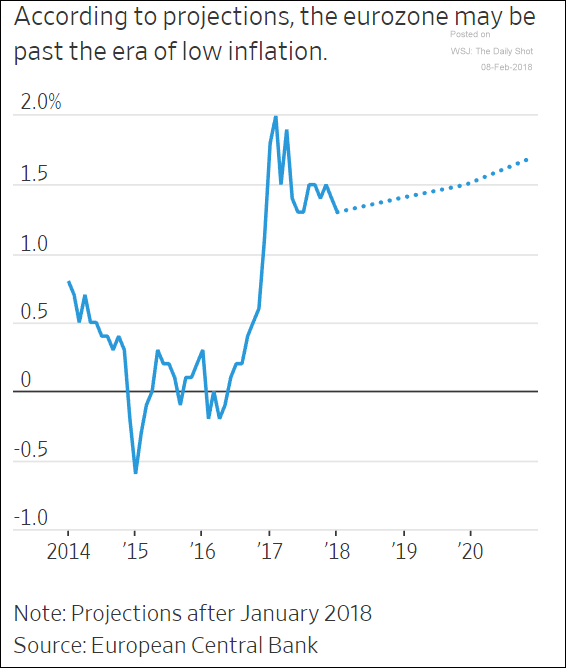

El Banco Central Europeo, como el resto de banqueros siempre optimistas de puertas afuera, proyecta una evolución económica positiva y alzas de la inflación para próximos años. El problema es la cuantía estimada para los precios, por insignificante, el IPC ni siquiera alcanzará el famoso umbral del 2% para 2020!

Uno de los motivos que mayor inquietud origina es la complejidad del BREXIT, avanzando en unas negociaciones tensas y sin apenas acuerdos en las que cada parte se posiciona en modo defensa propia.

En marzo de 2019 debe producirse el divorcio efectivo, según plazos dictados en el artículo 50 del Tratado de Lisboa, y los negociadores aún no han conseguido ningún tipo de avance.

Más bien retrocesos, me refiero a la evolución macro de la economía UK, ralentizándose, perdiendo inversiones y sufriendo alzas de inflación -actualmente en el 3%, más allá de lo deseable para el Banco Central que podría verse obligado a subir tipos mientras la economía se desacelera.

PIB INGLATERRA

Un desafío peligroso que suele terminar en recesión, no digamos si además coincide con la ruptura Brexit.

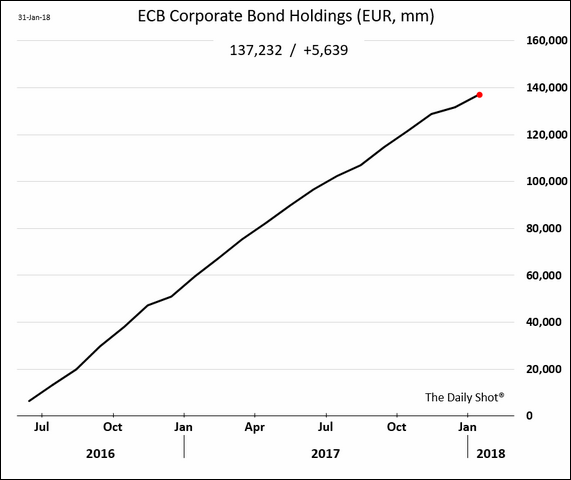

El BCE avanza con sus pronósticos y políticas, a duras penas entre la niebla pero asegurándose un piso fuerte mediante subsidios y compra masiva de activos.

Una cuestión no exenta de críticas cada vez más sonoras por continuar comprando deuda corporativa a manos llenas y con ello distorsionar los mercados de crédito. Vean la acumulación de títulos de deuda corporativos del BCE en los últimos 20 meses:

Además, el Banco Central Europeo recibe también críticas merecidas por saltarse la norma sobre los límites que puede alcanzar de deuda soberana de distintos países de la EU. El BCE no puede comprar más de un tercio de la deuda soberana de ningún miembro ni tampoco comprar deuda con rentabilidad inferior a la de “facilidad de depósito”.

En las últimas semanas, el BCE ha comprado menos bonos alemanes de los que dictan las normas con el fin de poder aumentar compras de deuda italiana, francesa, española o danesa, por encima de los límites establecidos.

El programa QE del BCE continuará vivo al menos hasta septiembre y a continuación comenzarán a plantearse normalizar, subir, los tipos de interés. Las políticas ultra expansivas del BCE no son compartidas desde Alemania, quien viene meses criticando la sobre actuación política de la autoridad monetaria europea y alertando de los desequilibrios y riesgos estructurales que está generando.

Así las cosas, el año que viene vence el plazo del mandato de Draghi, el 31 de octubre de 2019, y los quinielas de sillas y presiones para ocupar la plaza ya han empezado.

Alemania quiere reemplazar a Draghi por su halcón Jens Weidmann para retomar las riendas de la disciplina, abandonar la cultura del subsidio e intentar manejar la transición satisfactoriamente. Suerte, será realmente complejo!

De Guindos, quizá para entonces vicepresidente del BCE, tendrá entonces de complicada tarea de acompañarle en las decisiones de retirada de estímulos y normalización de las condiciones monetarias instauradas por el BCE.

Llegado ese momento, la incertidumbre será completa, y además de dudas sobre la capacidad de normalizar sin causar daños colaterales, imposible misión, también se presume inquietud sobre el fin de la relación que une al BCE de Draghi sosteniendo el fiasco del sistema bancario italiano.

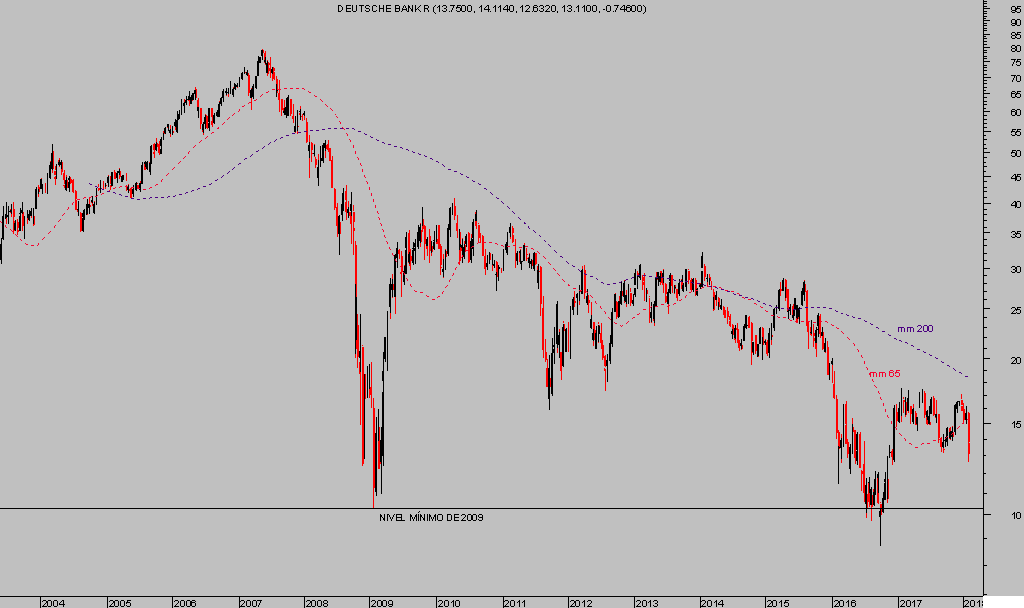

El “protectorado” podría pasar a ser más orientado hacia los intereses de la frágil banca alemana, observen el principal banco alemán, Deutsche Bank, cotizando aún un 83.5% por debajo de sus máximos de 2007.

DEUTSCHE BANK, semana

¿Oportunidad o riesgo?. Reservamos las recomendaciones operativas sobre el valor a nuestros bien preciados suscriptores, gracias a quienes podemos mantener nuestra actividad diaria.

El trasfondo económico y político es realmente desafiante para los mercados europeos de valores, cuyas perspectivas de corto y medio plazo son de máximo interés. Los escenarios de mayor probabilidad aplicados sobre diferentes activos, índices y acciones europeos ofrecen un abanico de oportunidades y riesgos (reservado suscriptores) de gran relevancia e interés para cualquier inversor.

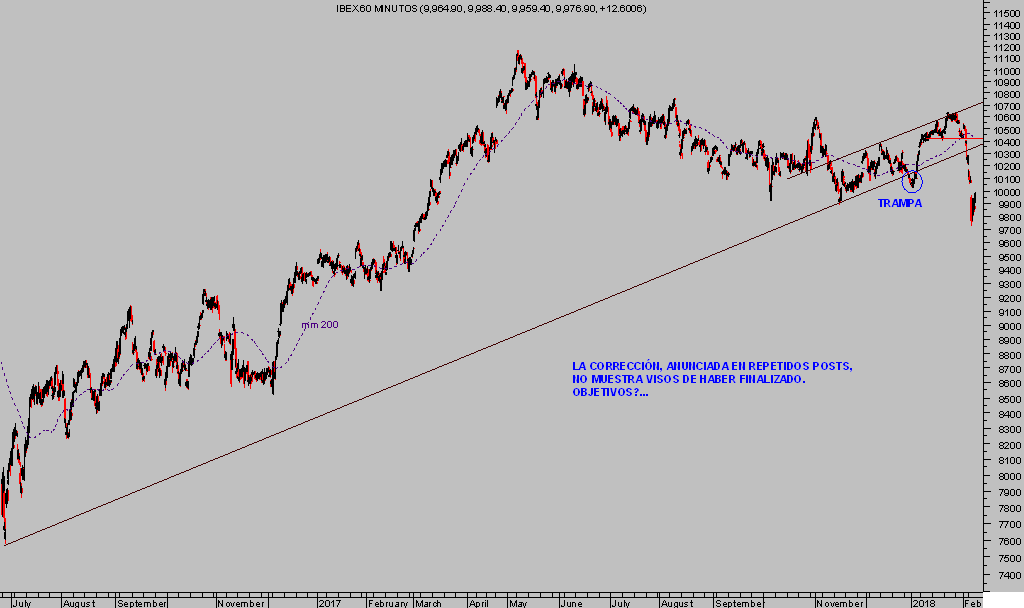

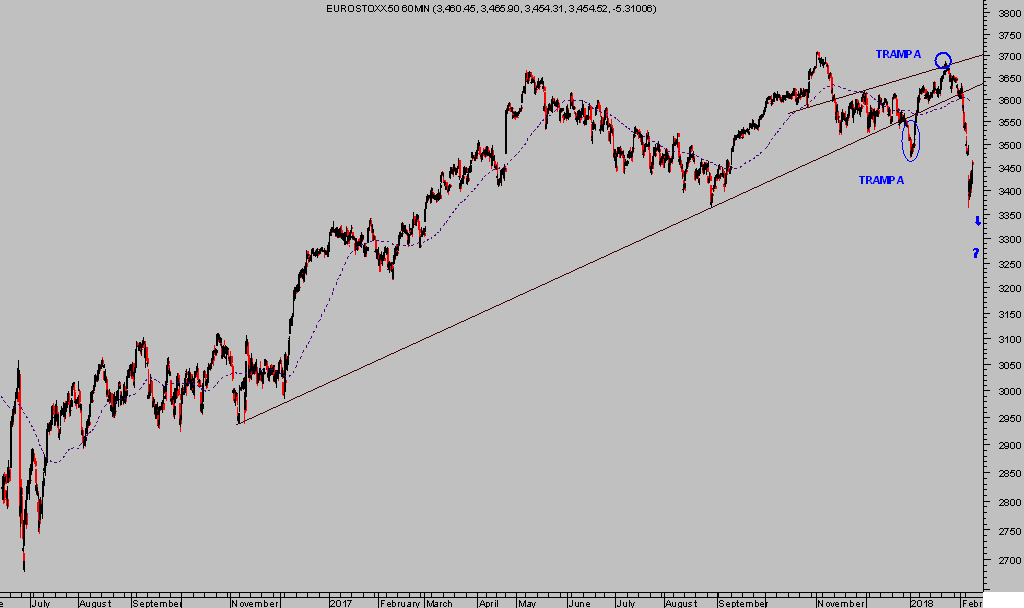

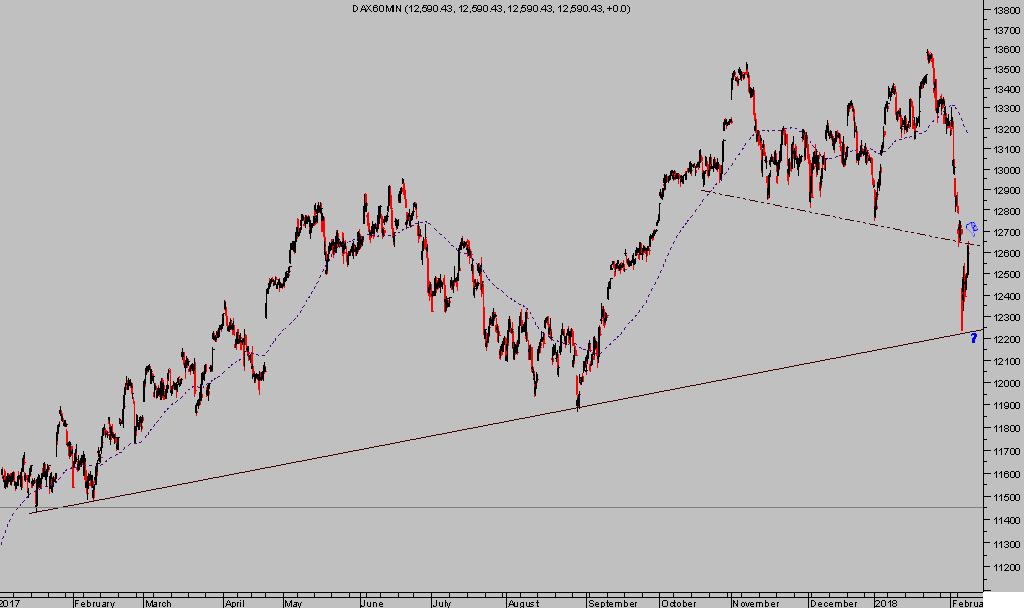

Analizada la imagen técnica de las bolsas tras el varapalo reciente, anticipado en distintos post que incluían proyecciones aún no alcanzadas por cierto, el escenario más probable continúa incierto según gráficos intradiarios comprimidos de índices europeos como el IBEX, Eurostoxx o DAX.

IBEX-35, 60 minutos

EUROSTOXX-50, 60 minutos

DAX, 60 minutos

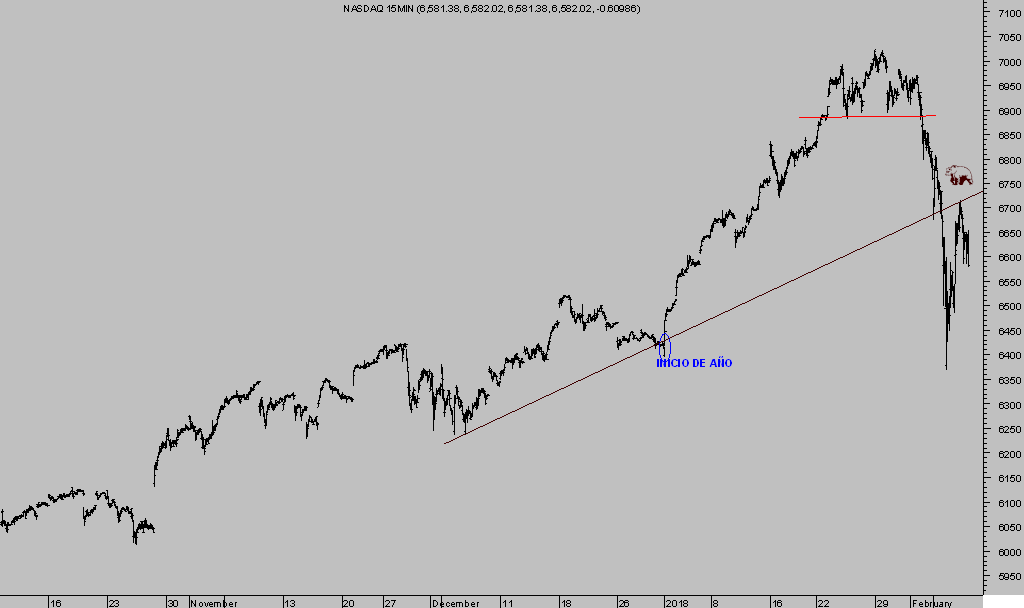

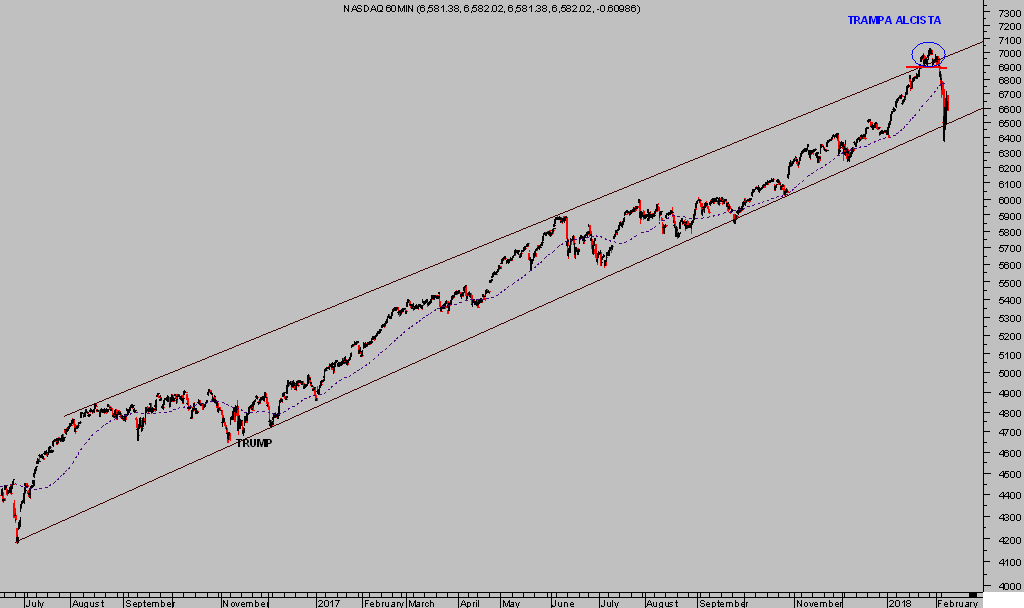

Esperamos nuevos mínimos próximamente para la mayoría de índices, también USA sobre los que tenemos estrategias abiertas, ya exentas de riesgo, con una rentabilidad acumulada del 8.2% en la última semana y con perspectivas realmente atractivas para próximas semanas.

NASDAQ-100, 15 minutos

NASDAQ-100, 60 minutos

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com