Desafiando los mejores esfuerzos de los bancos centrales en los últimos nueve años, la inflación aún tiene que alzar su cabeza. Aunque muchos darían la bienvenida a un repunte de la inflación por encima del 2 por ciento, los mercados están mostrando señales de advertencia de que un retorno a los niveles previos a la crisis podría no producir los resultados esperados. En cambio, tal aumento podría traer volatilidad, que a menudo es la palabra comodín usada para no decir una caída de las acciones.

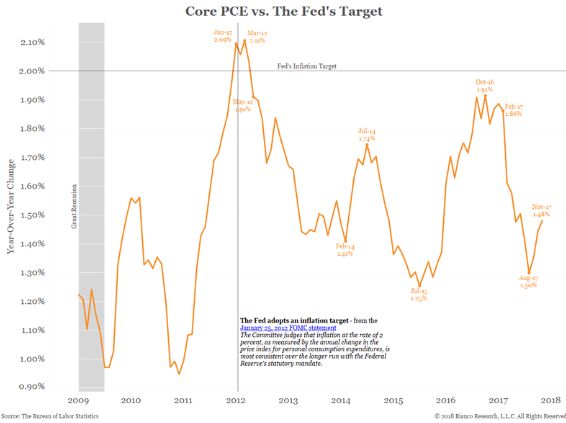

El 25 de enero de 2012, la Reserva Federal apuntó al gasto de consumo personal básico del 2 por ciento como un nivel deseado de inflación. Como se muestra en el siguiente gráfico, la inflación se ha mantenido muy por debajo de este objetivo.

La incapacidad de la Reserva Federal para generar inflación ha desconcertado a la presidenta Janet Yellen, quien lideró la última reunión de su mandato el miércoles. Como muestran las siguientes dos citas, el jefe de la Fed «dependiente de los datos» se redujo a las palabras «adivinar», «esperar» y «creer».

El 15 de octubre de 2017, ella dijo:

Mi mejor estimación es que estas lecturas suaves no persistirán, y con el continuo fortalecimiento de los mercados laborales, espero que la inflación se mueva al alza el próximo año.

Y el 13 de diciembre de 2017, dijo:

He hablado en detalle sobre esto en el pasado y reconocí que hay incertidumbre sobre lo que está conteniendo la inflación, pero mis colegas y yo seguimos creyendo que los factores que son responsables este año de contener la inflación probablemente sean transitorios.

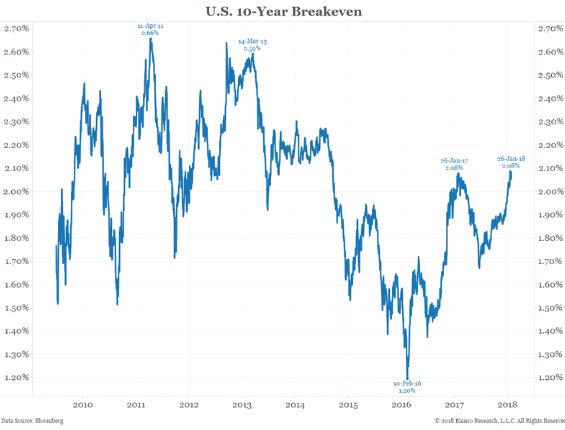

Los mercados también han tenido problemas para pronosticar la inflación correctamente. El siguiente gráfico muestra la tasa de equilibrio de la inflación a 10 años de los EE. UU., o la expectativa del mercado para la tasa de inflación promedio en los próximos 10 años. Entre 2010 y 2013, el mercado pensó regularmente que la inflación estaba repuntando, pero nunca lo hizo. Hace un año, también lo creía, pero eso tampoco sucedió. Y el mercado cree que la inflación está volviendo ahora.

Si bien la inflación moderada ha confundido por completo a muchos economistas y traders, los mercados están mostrando un comportamiento peculiar sobre su eventual retorno que puede dar motivos a los inversores para detenerse.

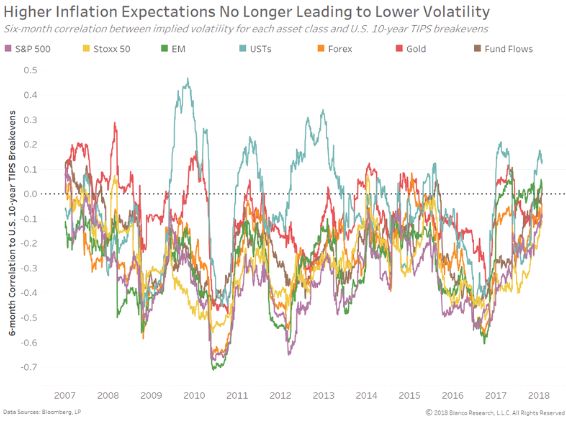

El siguiente gráfico muestra una correlación gradual de seis meses entre la volatilidad implícita de diversos activos y la tasa de equilibrio de la inflación de los valores protegidos contra la inflación del Tesoro de EE. UU. a 10 años. Las acciones (rojo), los bonos del Tesoro de los Estados Unidos (cian) y las divisas (naranjas) están viendo un rápido final a su correlación negativa entre la volatilidad y las expectativas de inflación.

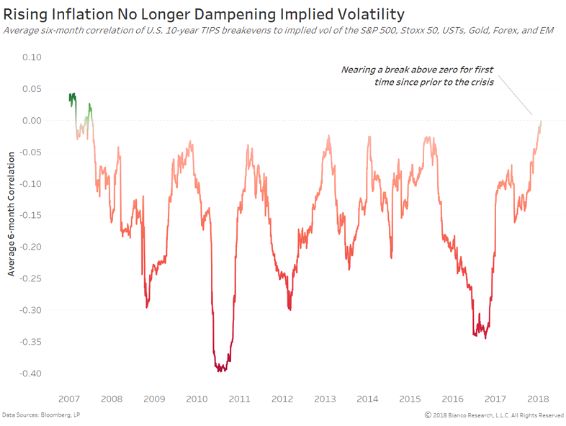

Para ver mejor la tendencia, el siguiente gráfico muestra el promedio de las correlaciones representadas anteriormente. Está en camino de entrar en territorio positivo por primera vez desde julio de 2007. En otras palabras, una mayor inflación puede traer consigo una mayor volatilidad por primera vez en casi 11 años. Pero la preocupación es que la volatilidad es a menudo una señal de caídas en los mercados.

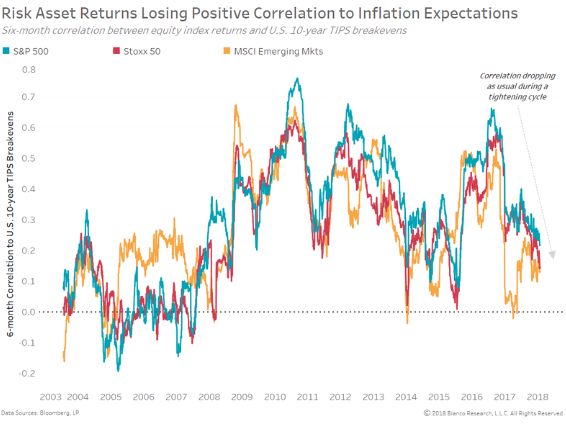

La relación entre las expectativas de inflación y los precios de los activos también está cambiando.

El siguiente gráfico muestra una correlación de seis meses entre los precios de las acciones y la inflación. Está cayendo, como se esperaría cuando la Fed se está ajustando. Las correlaciones ahora se dirigen hacia cero. En caso de que también se vuelvan negativas, los mayores incrementos en las expectativas de inflación coincidirían con menores rendimientos en los activos de riesgo.

Proclamaciones del retorno triunfal de la inflación han sido frecuentes en la última década. Hasta ahora, todas estas han sido falsas alarmas. No obstante, los mercados una vez más están enviando esa señal.

A lo largo de la era posterior a la crisis, las mayores expectativas de inflación coincidieron con una menor volatilidad y un mayor riesgo de los precios de los activos. Creemos que la suposición de que esta relación continúe explica por qué tantos pronostican, o quieren ver, el regreso de la inflación. Significa una economía sólida y robusta que los mercados financieros deberían desear. Sin embargo, esta relación está a punto de girarse. Las mayores expectativas de inflación pueden ser pronto una receta para una mayor volatilidad y menores precios de los activos de riesgo, como fueron anteriormente a la crisis y especialmente en la década de 1970 a 1990.

Los bancos centrales y los traders deben tener cuidado con lo que desean.

Carlos Montero

La Carta de la Bolsa