La Reserva Federal de los Estados Unidos mantuvo sin cambios los tipos de interés en el 1,25%-1,5%, nivel en el que se encuentran desde el pasado mes de diciembre. En este sentido, ninguna sorpresa.

Pero la noticia estaba en que era la última reunión de Janet Yellen presidiendo la FED tras 4 años al frente, donde ha subido los tipos en 5 ocasiones, siendo la primera a finales del año 2015 (12 meses después de terminar el programa de compra de bonos).

A los miembros de la FED se les conoce como halcones o palomas en función de cómo vean las cosas y sobre todo los medios que utilicen. Brevemente podríamos decirlo así:

- Palomas: son partidarios de políticas monetarias expansivas y de bajos tipos de interés, así como de la flexibilización cuantitativa como medio de estimular la economía. Prefieren una política acomodaticia para afianzar el crecimiento.

- Halcones: tienden a favorecer políticas monetarias ajustadas, les preocupa la inflación y optan por políticas monetarias restrictivas. Su prioridad es mantener la inflación baja mediante la normalización de la política monetaria.

De Janet Yellen se dijo en los 90 que era un halcón pero posteriormente cambió la opinión sobre ella para ser definida como paloma, status con el que ha desarrollado su labor al frente la FED desde que aterrizó en febrero del 2014. Hay que reconocerle que terminó con el programa de compra de deuda ese mismo año y la planificación del repliegue de los estímulos monetarios. Impulsó los tipos de interés a finales del 2015 y luego 4 veces más (finales de 2016 y tres veces en 2017), sin olvidar que se hizo cargo de la reducción gradual del balance de la FED dejando de reinvertir los vencimientos de deuda.

Pero al margen de todo esto que hizo, hay una cosa por encima de todas que hay que reconocerle y que tiene bastante mérito. Supo comunicar extraordinariamente todos los movimientos que iba a realizar la entidad, siendo muy transparente, muy previsora, evitando en todo momento la incertidumbre o la especulación. De esta manera los mercados no se vieron afectados y los inversores no se pusieron nerviosos.

Entra ahora en escena Jerome Powell, el candidato elegido por Donald Trump para sustituir a Janet Yellen y ha de abordar el gran objetivo de crear inflación. De entrada, el escenario que se va a encontrar no está nada mal: el mercado laboral está fuerte, la economía va viento en popa, el gasto de los hogares se incrementa, la tasa de desempleo es muy baja.

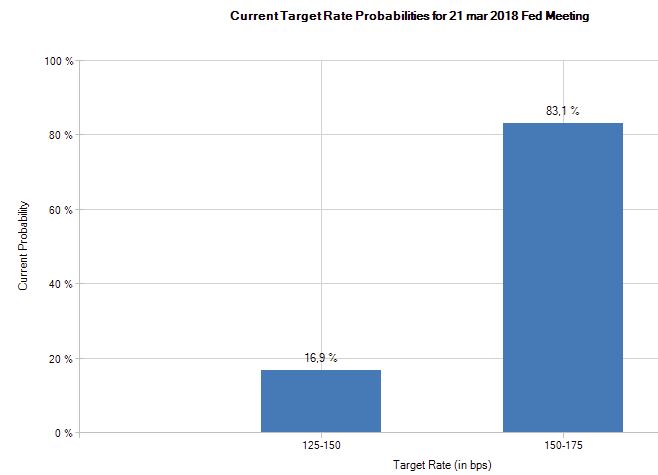

Todo esto hace que los futuros de fondos federales sigan apostando claramente por nuevas subidas de tipos de interés en la próxima reunión del mes de marzo, dándole a este hecho una probabilidad superior al 80%.

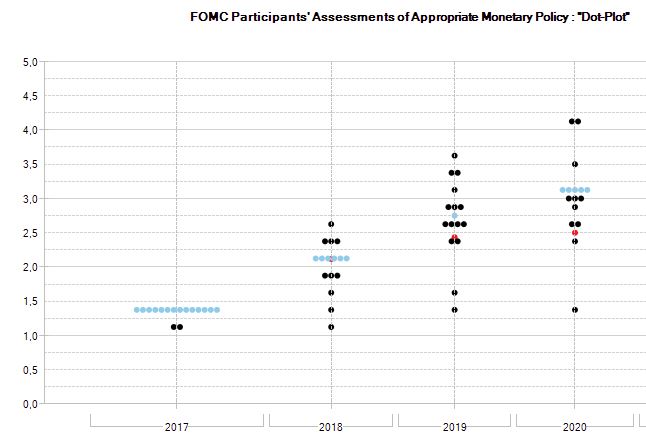

Les dejo el Dot Plot (panel que se publica después de cada reunión de la FED con las proyecciones de los miembros del FOMC) que es bastante revelador.

Así pues, en marzo tocaría seguramente nuevas alzas de los tipos de interés, esperándose tres movimientos a los largo del presente ejercicio.

Pero aun así y con todo, el euro está más fuerte que el dólar, ¿no? Así es y razones no faltan al respecto:

- 1) El crecimiento económico de la Eurozona.

- 2) La solidez de las exportaciones europeas, ya que la compra de bienes y servicios europeos implica adquirir euros y vender la divisa que utilice el importador.

- 3) La subida de tipos de la FED en diciembre del 2017 estaba más que descontado por el mercado,

- 4) En los próximos meses se descontará un incremento en la facilidad de depósito, es decir, el dinero que el BCE cobra a los bancos por dejar su dinero aparcado). Aunque ello será en los primeros meses del 2019, los inversores irán descontándolo previamente.

- 5) Trump no quiere un dólar fuerte. Un dólar fuerte implicaría menos exportaciones y más renta disponible para los consumidores, pero también importaciones más baratas e inflación más baja.

- 6) No hay unanimidad en el seno de la FED en cuanto al número de subidas de tipos este año. Por un lado están Williams y Dudley que son claros partidarios de realizar tres subidas en 2018, por otro lado tenemos a Evans que es más prudente y precavido y prefiere esperar acontecimientos.

- 7) Trump quiere sacar a Estados Unidos del NAFTA (tratado de Libre Comercio de América del Norte) y se corre el riesgo de que si no hay un acuerdo, la economía norteamericana y el empleo se verían afectados, por lo que la FED tendría problemas para subir los tipos de interés al menos al ritmo propuesto.

La realidad es que el BCE sigue estudiando escenarios y alternativas para evitar que la fortaleza de la divisa comunitaria aleje aún más el objetivo de inflación del 2% y que tampoco afecte a los mercados, porque las compañías que cotizan obtendrían menos ingresos al procederse al cambio a euros, una buena parte de las ganancias desaparecerían y al final los resultados que publicarían cada trimestre serían peor de lo esperado.

Ismael de la Cruz

ismaeldelacruz.es