La limpieza de los balances bancarios en España se ha visto acelerada y hay previsiones de que continúe en esta línea, según el primer informe de la Comisión Europea sobre el Plan Europeo para reducir los préstamos fallidos.

Y esta mejoría se ha producido a pesar de que el Banco de España ha endurecido las normas contables sobre clasificación de fallidos y teniendo en cuenta que la morosidad en préstamos al consumo, se ha visto aumentada ligeramente en paralelo al aumento de dicha cartera.

Por tanto, nuevo camino puede abrirse en el sector bancario español con los nuevos datos arrojados por el Banco Central Europeo acerca de la tasa de morosidad obtenida en el último trimestre de 2017 (5,30%).

Este nuevo dato corrobora la buena tendencia descendente que está tomando esta tasa tan relevante para la salud de las cuentas de los bancos en los últimos años.

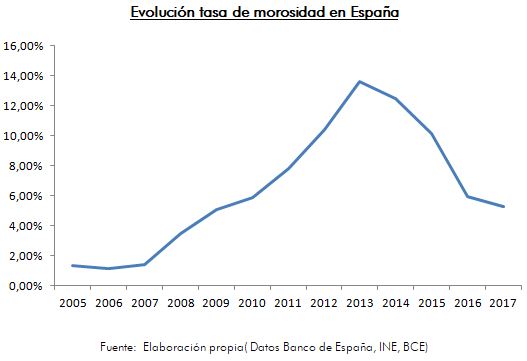

Como podemos ver en el gráfico y ya adelantaba la Comisión Europea, la tasa de mora en España está experimentando un fuerte descenso desde que tocara su máximo en el año 2013 con un preocupante valor de 13,62%. Este descenso está en línea con la recuperación que vive nuestra economía y con el ajuste por parte de los bancos en sus balances para hacer frente a la estricta normativa contable impuesta por el Banco de España.

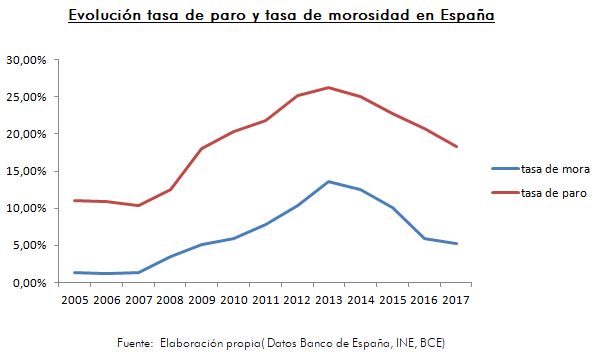

Otro de los indicadores clave y con una fuerte influencia en la tasa de mora, es la tasa de paro. En el siguiente gráfico vemos como existe una alta correlación entre la tasa de paro y la tasa de mora, experimentando ambas una notable mejoría. Gracias a esto, tanto las familias, como las empresas, disponen de una mayor renta disponible con la que hacer frente a los créditos contratados dejando atrás la alta morosidad resultante de la crisis económica y financiera.

Además de este impulso debido al descenso del la tasa de paro, el BCE asegura que la resolución favorable de Banco Popular en junio del año pasado, ha espoleado el interés de otras entidades españolas por limpiar sus balances y estima que los datos registrarán próximamente esa mejora.

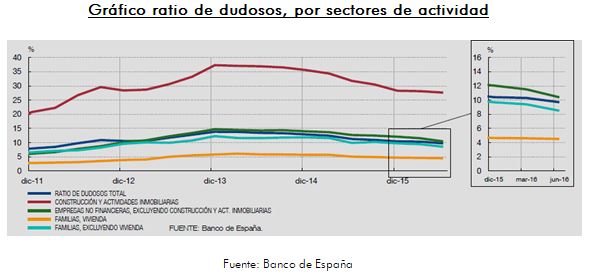

Aún así, no todos los datos obtenidos son positivos ya que vemos un claro perdedor. La morosidad en el sector de la construcción aun alcanza un altísimo 25,2%. Esto ha hecho que la CE haga una advertencia sobre la alta morosidad en determinados sectores. En el siguiente gráfico vemos la morosidad desgranada por empresas (dividido en inmobiliarias y no inmobiliarias) y crédito a familias (crédito dedicado a vivienda y vivienda excluida).

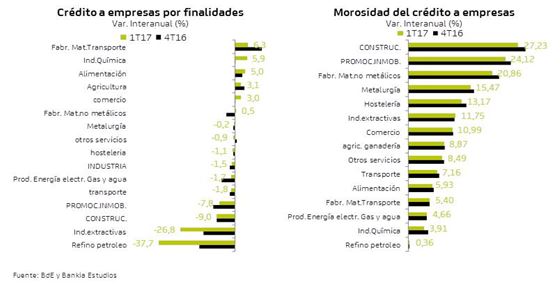

Cuando únicamente nos centramos en el sector empresarial seguimos viendo la tendencia anterior y como los porcentajes más altos en morosidad de crédito, son las empresas de construcción, la promoción inmobiliaria y la fabricación de materiales; siendo estos también los sectores que mayor reducción, en términos de variación interanual, acumulan.

Aún así, esta mejoría en el sector no es única para España sino que se constata en el resto de países de la Unión Europea.

Aunque también es importante tener en cuenta que aún queda mucho camino por recorrer dado el alto nivel de deuda heredado de la crisis. Este sigue siendo un lastre, aunque en menor medida, para el sector bancario europeo que acumula una cartera morosa que asciende a 950.000 millones de euros.

Esta gigantesca cartera es uno de los motivos de que la Comisión Europea vea como deseable la aceleración del saneamiento de las entidades financieras europeas, ya que es una condición imprescindible para proseguir con el camino a la Unión Bancaria.

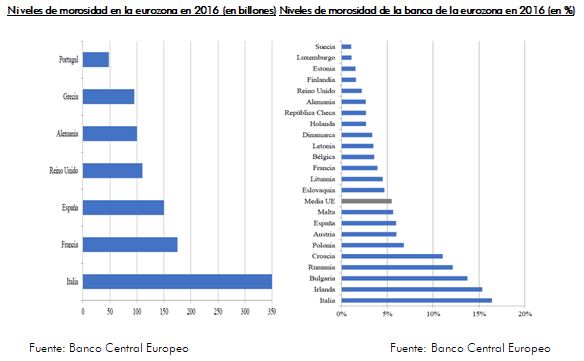

Y aquí es donde surge la problemática, ya que, aunque estos niveles se estén viendo reducidos, aún siguen siendo altos en algunos países como podemos ver en los siguientes gráficos.

Estos altos niveles son preocupantes debido al escenario en el que nos encontramos hoy en día. Las perspectivas de un endurecimiento de la política monetaria que lleva asociada una reducción del QE, podría tener un efecto negativo sobre la morosidad bancaria.

Esto es debido a que la política monetaria expansiva aplicada durante estos años por el BCE, ha logrado que el negocio del sector bancario europeo se haya visto resentido gravemente por el escenario de tipos bajos y de compras de activos.

A pesar de esto, en este momento se empiezan a vislumbrar las primeras señales de cambio en la política monetaria europea y esto hace que se incrementen los temores de que la retirada de los estímulos perjudique especialmente al sector bancario europeo puesto que podrían incurrir en un mayor riesgo de préstamos morosos de aproximadamente 1 billón de euros.

En contraste con esto también hay buenas esperanzas para el futuro del negocio bancario, ya que con la subida de tipos prevista aumentaran el margen asociado a su negocio de préstamos, una de las mayores fuentes de ingresos de los bancos.

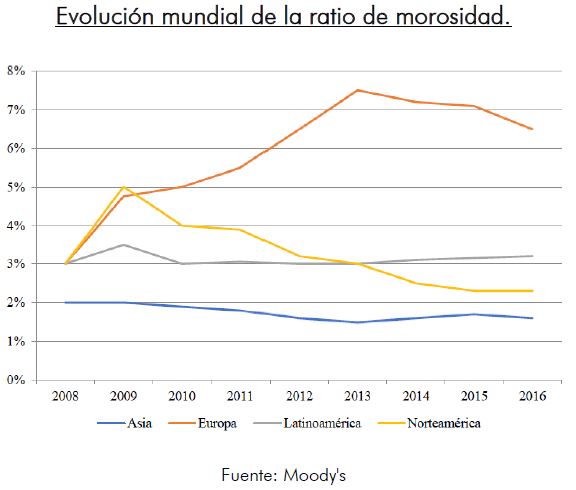

Si hacemos una comparación a nivel mundial, podemos ver como Europa es el continente con peor ratio de morosidad muy por encima del resto. Esto hace que los inversores se muestren cautelosos a la hora de realizar inversiones en la banca europea. Por ello, el BCE y las autoridades de supervisión se han propuesto como uno de los principales retos a cumplir, el saneamiento de los balances bancarios.

En la actualidad hay una concentración de un billón de euros en préstamos considerados problemáticos (NPL) en la banca europea, lo que resulta en más de un 5% de los activos totales.

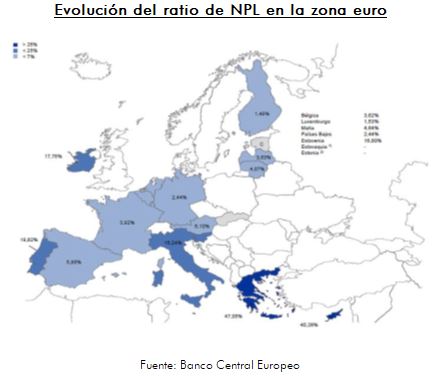

Con esto la ABE (Autoridad Bancaria Europea) hace ver que más de un 20% de países de la UE, posean un nivel de morosidad superior al 10% y aun con las buenas perspectivas que tienen de mejora, poseen una baja calidad de los activos cuando estos se comparan con cifras históricas y con otros países.

En el siguiente gráfico se muestra de manera más ilustrativa la tasa de morosidad en cada país de la UE.

La estricta normativa que se está imponiendo por parte de los bancos nacionales, además del esfuerzo que está poniendo el ente regulador europeo en el control de los créditos dudosos está dando sus resultados, así como la prevista subida de tipos por parte del BCE que aumentarán los márgenes en los balances de los bancos, nos augura unas buenas perspectivas del sector bancario, que únicamente ha de pasar la prueba de la reducción de estímulos por parte del BCE.

Por el Departamento de Análisis ASPAIN 11 Asesores Financieros EAFI

www.aspain11.com