El techo de deuda en EEUU es una medida de control que en apariencia obliga a las autoridades y Tesoro USA a mantener disciplina fiscal. En realidad se trata de un decorado de fondo más, los déficit abundan y sobrepasan expectativas de forma recurrente, engrosando los volúmenes de deuda. Así, el techo de deuda USA se supera con suma facilidad y desde su nacimiento ha tenido que ser aumentado más de 50 veces.

El shutdown se ha producido 19 veces desde 1976.

En esta ocasión, los Demócratas han forzado el cierre de la administración o “shutdown” tras introducir monedas de cambio al partido republicano, en las negociaciones de presupuestos.

Concretamente referidas al programa DACA y solicitando aumento del gasto gubernamental. Cuestión que, paradójicamente, a la postre terminaría beneficiando a sus oponentes republicanos.

El partido demócrata había condicionado su voto a que el Sr.Trump regularizara a los cerca de 800.000 jóvenes indocumentados, los partidos no alcanzaron acuerdo en el Senado y se ha activado el “shutdown”.

La determinación de la Casa Blanca en defender su postura y el distanciamiento entre propuestas de ambos partidos quedó patente en el comunicado que emitió el viernes noche:

- “No negociaremos el estatus de inmigrantes ilegales mientras los demócratas mantienen a nuestros ciudadanos legales rehenes de sus insensatas demandas. Este es un comportamiento de perdedores obstruccionistas, no de legisladores”.

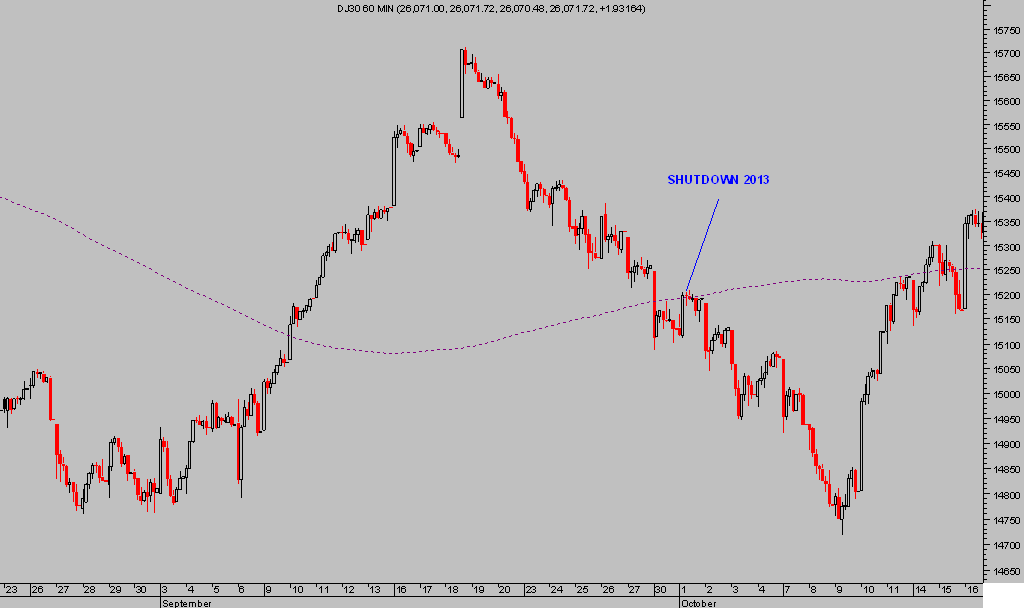

La última vez que el Gobierno de Estados Unidos cerró por falta de acuerdo y de fondos fue con Obama, en octubre de 2013 y durante 16 días. Debido a un desacuerdo entre partidos, esta vez sobre financiación de una Ley de Protección al Paciente y Cuidado de Salud Asequible, no se llegó a aprobar la ley de presupuestos a tiempo.

DOW JONES (oct 2013), 60 minutos

Entonces, Obama se vio obligado a tomar medidas de ajuste y recortar gastos considerados no esenciales, que incluyeron suspender de empleo y sueldo a unos 800.000 trabajadores públicos, cerrar museos y parques nacionales o cancelar tratamientos experimentales en centros médicos de investigación.

Tras dos semanas se solucionó con un parche, o acuerdo de mínimos el día 16 de octubre para ampliar la financiación de las actividades del gobierno hasta el 15 de enero de 2014.

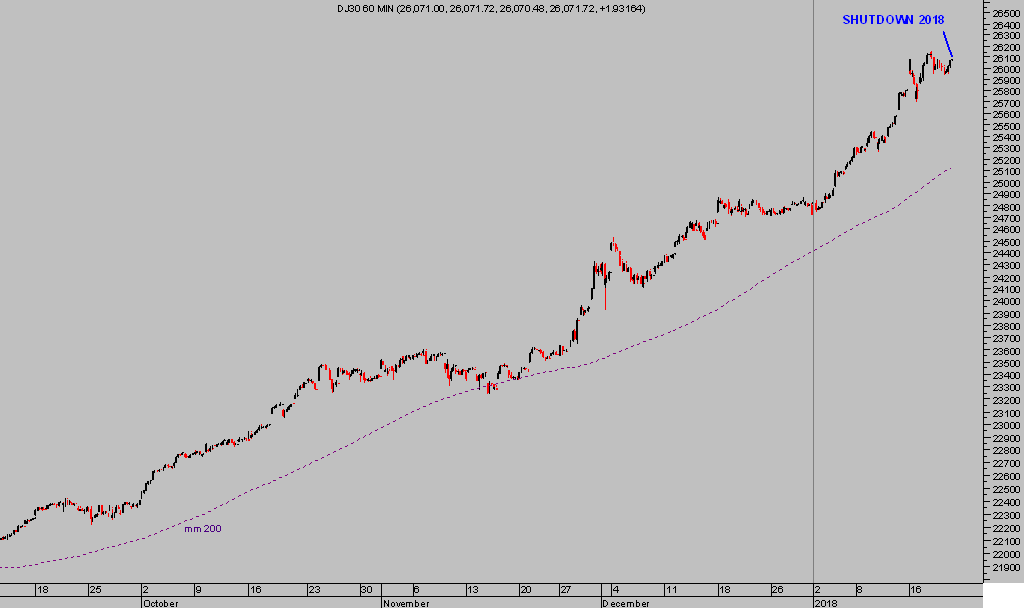

¿Alcanzarán sus señorías similar acuerdo en próximas fechas?. Al mercado parece no importarle, de momento al menos!.

DOW JONES 60 minutos

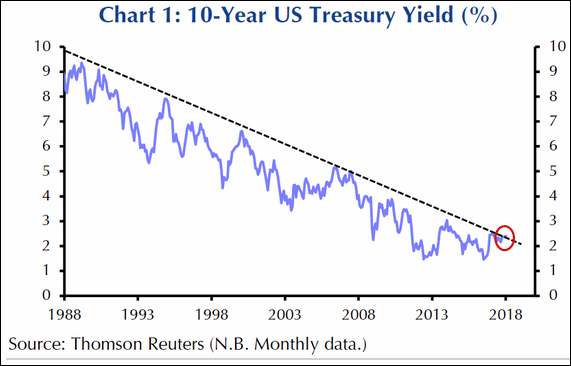

Tampoco se muestra concernido con las alzas de rentabilidad de los tipos, cierto que los de más largo plazo son de momento contenidas. Sin embargo, la rentabilidad está superando su directriz de tendencia bajista en vigor desde 1988.

El conjunto del mercado parece impasible pero las fisuras han comenzado a abrirse. Los inversores comenzaron hace meses a vender activos sensibles a alzas de tipos, temerosos de la subida en curso y además de que se trate del inicio de una nueva tendencia capaz de conducir los tipos a 10 años hasta la zona del 4%.

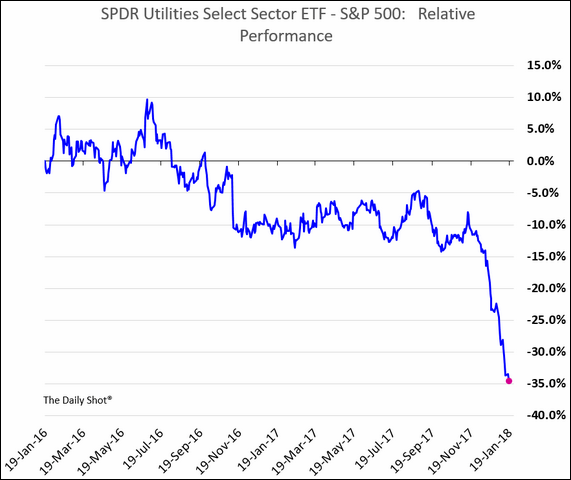

La subida que están experimentando los tipos de interés, ahora también los de largo plazo aunque lentamente, comenzó hace tiempo a pasar factura a los sectores más sensibles como el Utilities, vean el comportamiento relativo frente al S&P500.

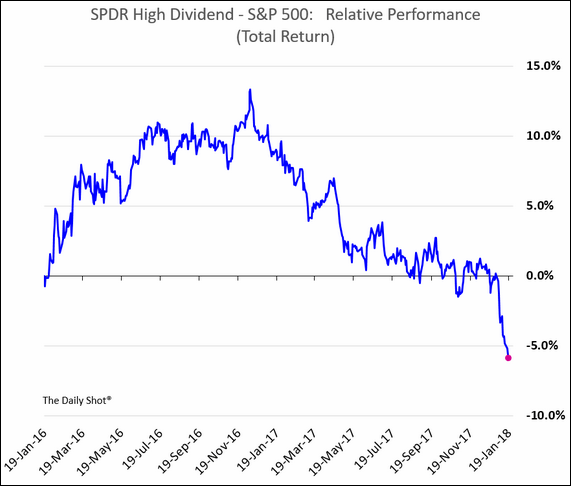

Más recientemente, también están sufriendo en el mercado las acciones que pagan mejores dividendos y mostrando peor comportamiento relativo, vean su comparativa con S&P500:

Las bolsas continúan ignorando cualquier peligro y los inversores confiados en la tendencia “one way”, descontando cualquier tipo de noticia en clave sólo compradora y positiva.

Aún no han contextualizado el impacto que tendrá la subida de tipos en las cuentas de particulares y empresas extremadamente apalancados, o en el consumo y PIB.

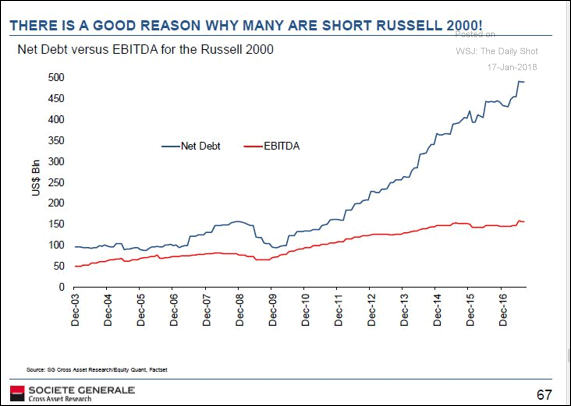

Observen el impresionante aumento de la deuda de las pequeñas y medianas empresas USA, respecto de la evolución de sus beneficios. Datos correspondientes a empresas del índice Russell.

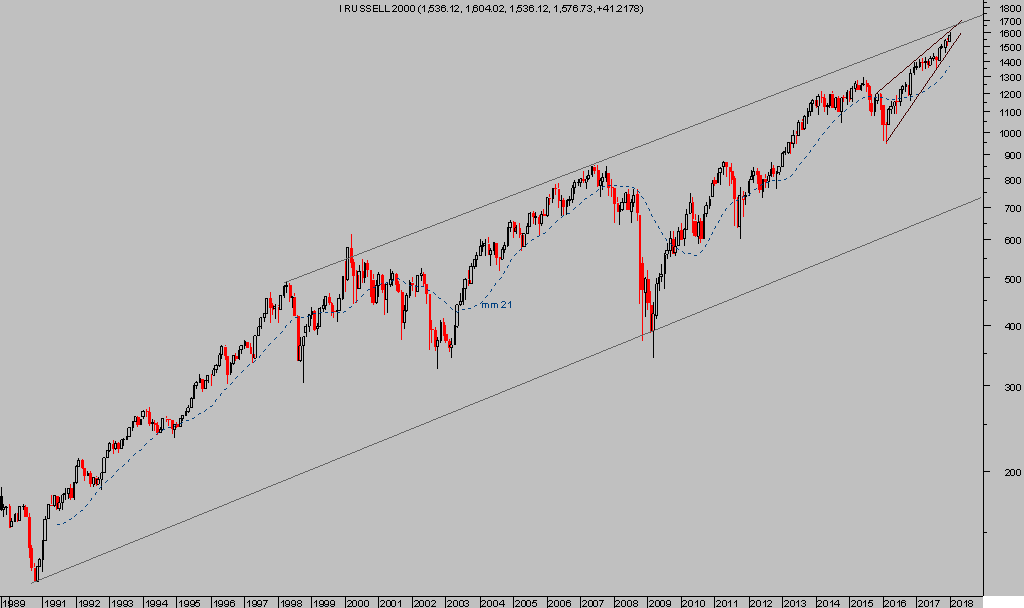

Ahora vean el recorrido del Russell en bolsa y el despliegue técnico que viene desarrollando, particularmente peligroso en los últimos meses:

RUSSELL 2000 semana

Party time!

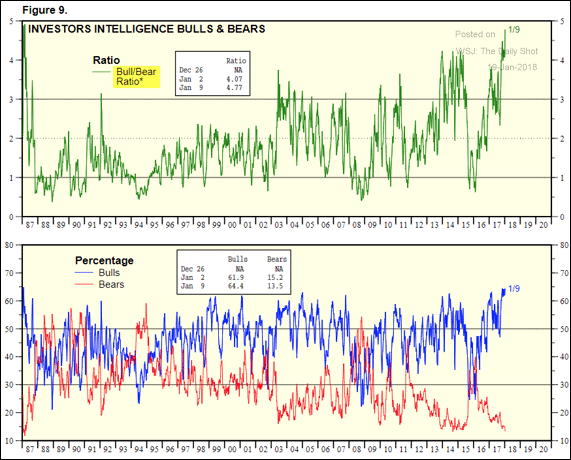

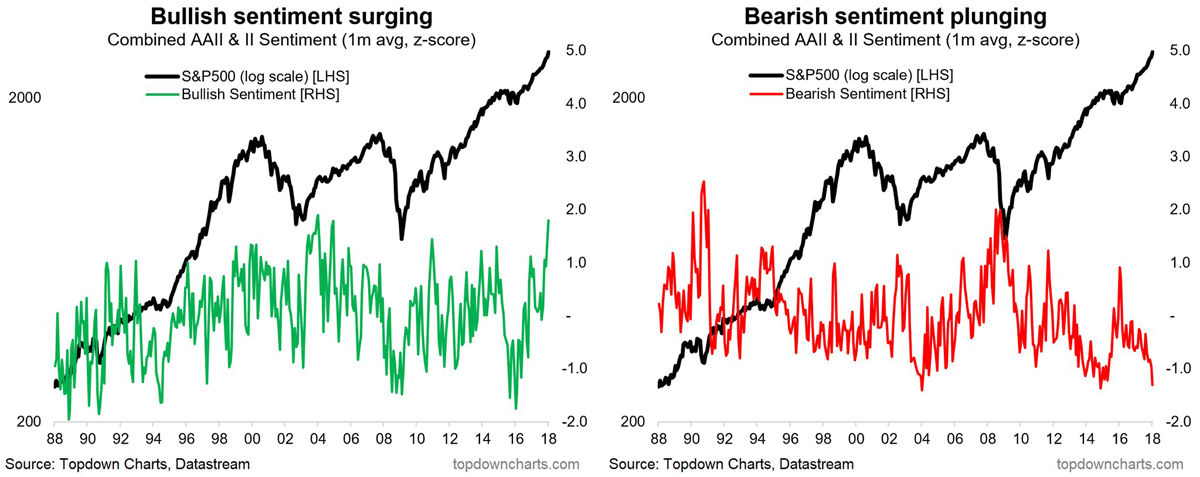

El ratio de alcistas/bajistas de Investor´s Intelligence ha rebasado cotas históricas, incluidas las observadas en los años 2.000 y 2007.

Las lecturas de la asociación de inversores individuales, AAII, presentan extremos similares:

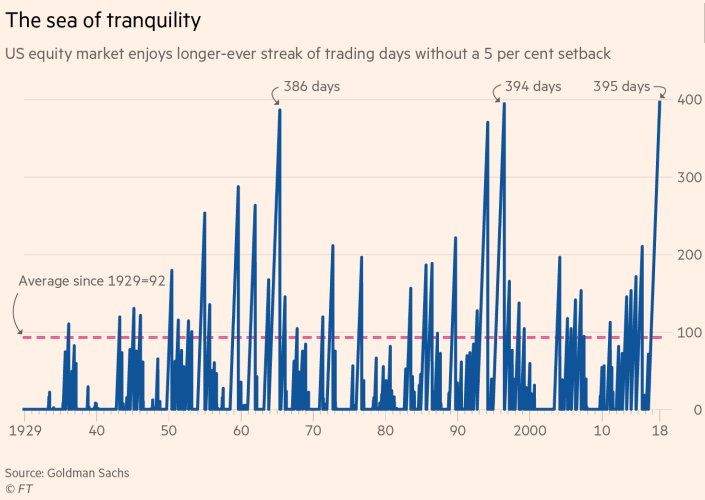

El record de confianza y optimismo ha sido creado tras un largo periodo de calma total y ausencia de sustos mínimos en los mercados, asunto refrendado por el otro record histórico, es de sesiones bursátiles acumuladas sin corrección del 5%.

De momento la fiesta continúa aunque sonará la música con algo más de ruido y volatilidad en próximos meses.

¿Cuándo se girará el mercado de manera definitivamente peligrosa?.

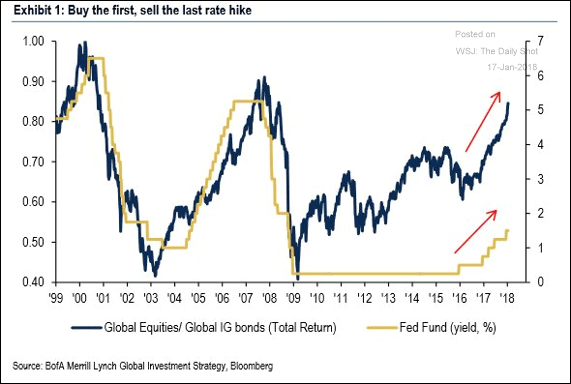

El día en que se instale la debilidad económica y la FED observe signos para la preocupación, decidirá detener en seco el proceso de subida de tipos.

Entre ese momento y pocos meses después, cuando la FED se vea en la obligación de bajarlos de nuevo, entonces será momento de salir corriendo del mercado de acciones, según indica la estadística reflejada en el siguiente cuadro elaborado por Bank of America:

La música sigue sonando… busquen su silla!.

El crudo, tanto como el Euro presentan unas lecturas técnicas y de posicionamiento COT realmente interesantes y favorables para las estrategias (reservado suscriptores).

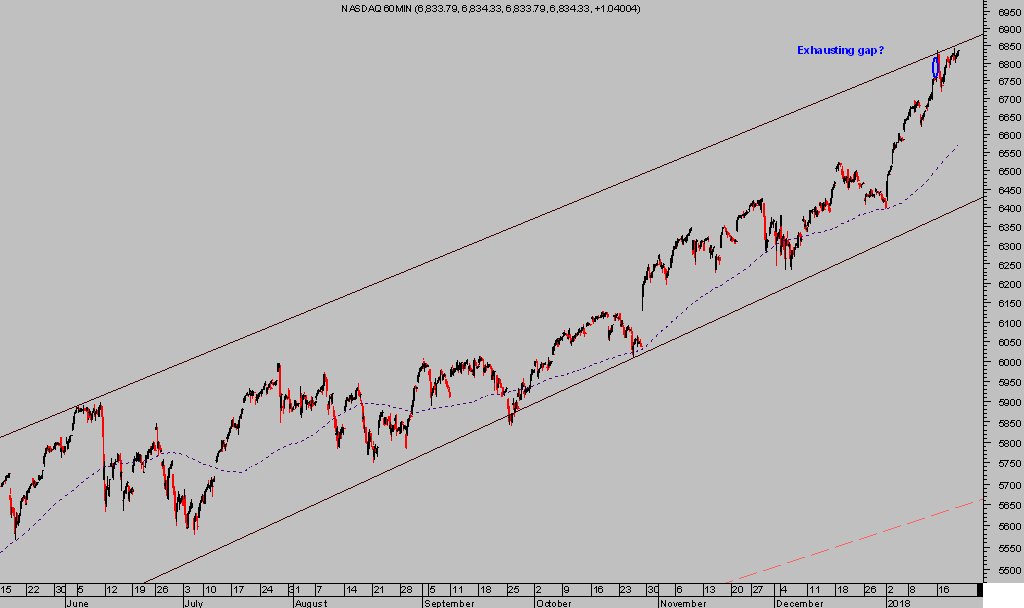

NASDAQ-100, 60 minutos

Mantenemos los niveles operativos indicados en post recientes y mañana añadimos nuevas ideas para aprovechar la actual situación de mercados.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com