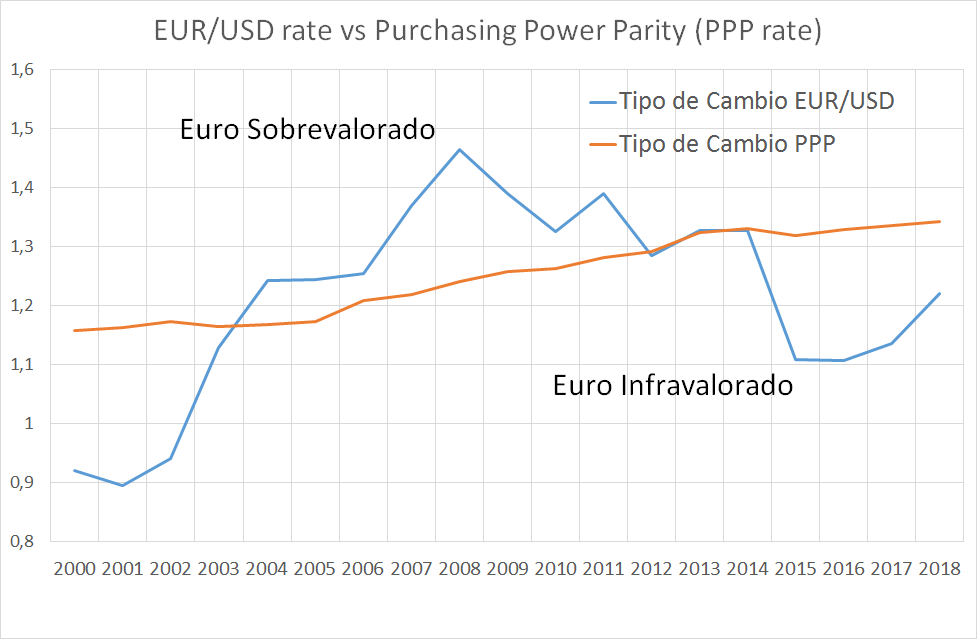

La evolución del tipo de cambio entre dos divisas depende de diversos factores. Vamos a ver los más relevantes y hasta qué punto nos ayudan a explicar la fuerte apreciación del euro en los últimos meses. Purchasing Power Parity (Paridad de Capacidad Adquisitiva). El factor fundamental que debería explicar el tipo de cambio es el nivel de precios relativos en cada país. La OCDE calcula lo que serían esos tipos de cambio de equilibrio entre diferentes divisas (Purchasing Power Paritiy rates, o tipos PPP) como aquellos que igualarían en promedio el coste de una cesta de productos iguales en los dos países. En el caso del EUR/USD ese tipo de cambio sería actualmente de 1,3422. Como vemos en el gráfico siguiente, la cotización real del EUR/USD ha tenido amplias fluctuaciones que le han desviado en un 25% al alza o a la baja del tipo PPP según los ciclos. Una primera explicación para la subida del euro es que desde hace un año ha iniciado un proceso de aproximación hacia su nivel de equilibrio desde los niveles de fuerte infravaloración que alcanzó en 2015-16.

La tasa PPP es una referencia a largo plazo pero, como se aprecia en el gráfico, la cotización parece seguir unos ciclos que le pueden mantener mucho tiempo lejos de su supuesto nivel de equilibrio. Los principales factores que afectan de forma coyuntural o cíclica a al tipo de cambio entre dos divisas son: el diferencial de inflación entre las dos divisas y el diferencial de los tipos de interés, ambos lógicamente interrelacionados. Con la dificultad añadida de que son las expectativas futuras de esas variables más que su valor actual lo que importa.

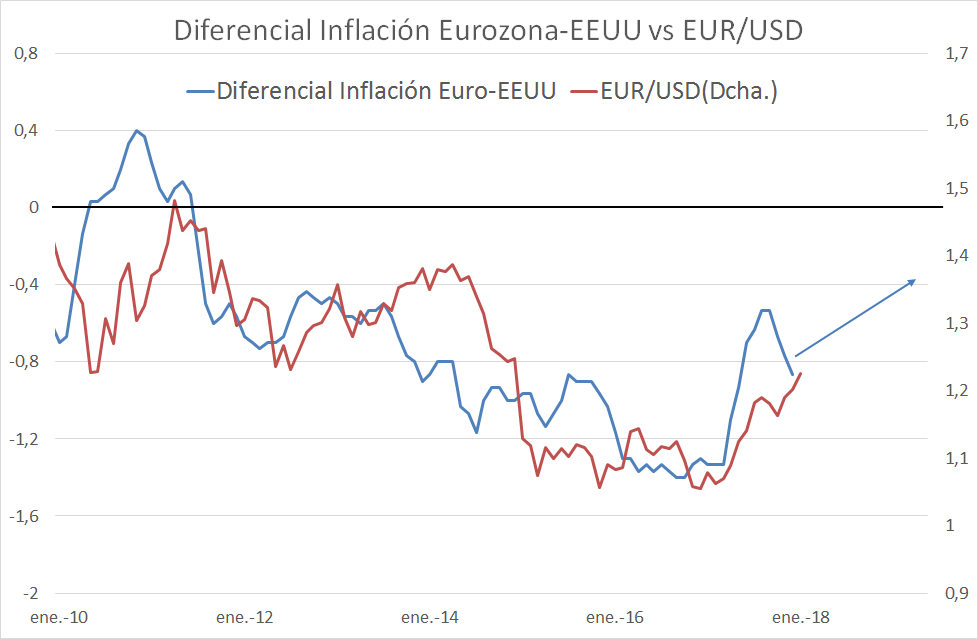

Diferencial de inflación EUR-USD. En el gráfico anterior se aprecia que el tipo de cambio PPP del EUR/USD no se mantiene estable en el tiempo sino que en general tiene una pendiente positiva. Esto es reflejo de que históricamente la tasa de inflación en EEUU es más alta que en la Eurozona, y la consecuencia sería que a largo plazo el Euro mantiene una suave tendencia a apreciarse frente al dólar. Por otra parte, el diferencial de inflación tiene también un efecto cíclico que depende, no tanto de la diferencia absoluta de las tasas de inflación sino de la pendiente de éstas. Es decir, de que el diferencial se esté ampliando o estrechando, aunque este efecto depende del entorno general inflacionista o deflacionista en que nos encontremos. En el gráfico siguiente se aprecia que en general en el período 2010-2016 el diferencial de inflación se ha ido ampliando a favor de EEUU coincidiendo con una fase de apreciación del dólar. Desde finales de 2016 el diferencial se ha estrechado lo que favorece una mayor fortaleza del euro. Si tenemos en cuenta que la inflación en EEUU está ya cerca de su objetivo del 2% y en la Eurozona todavía lejos, cabe esperar en principio que el período de estrechamiento del diferencial se prolongue en los próximos 1-2 años lo que seguiría favoreciendo la apreciación del euro frente al dólar.

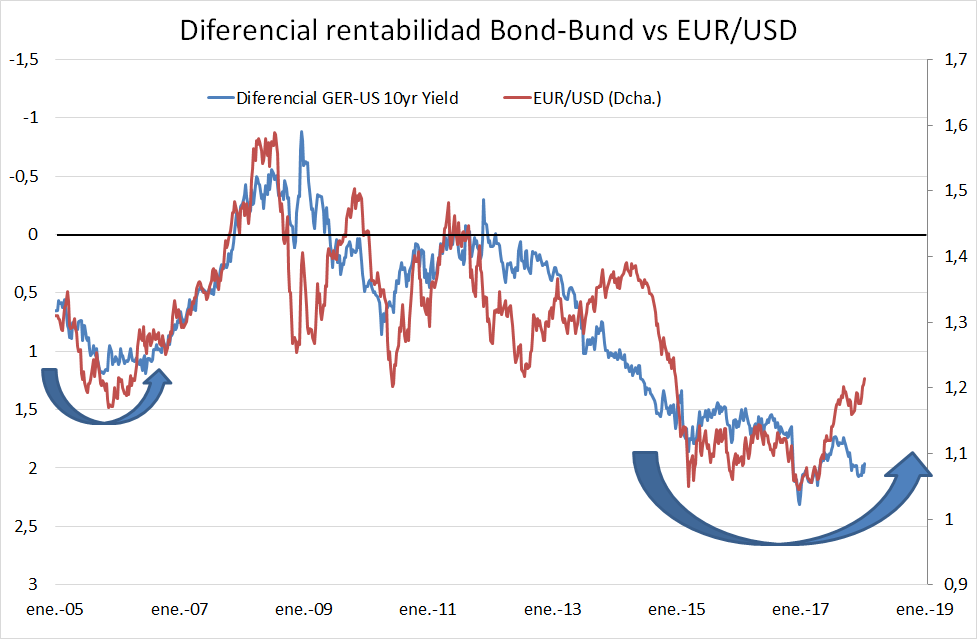

Diferencial de intereses. La idea básica sería que, a igualdad de otras condiciones, si una divisa tiene unos intereses más elevados atraerá más flujos de inversión que favorecerán su apreciación. En el caso del EUR/USD se aprecia una correlación bastante clara entre la evolución del diferencial de rentabilidad a 10 años (incorpora expectativas sobre evolución futura de tipos) y el tipo de cambio. El fin del QE en EEUU a finales de 2014 y el inicio de las subidas de tipos un año después, coincidiendo con el QE en Europa se tradujeron en un fuerte aumento del diferencial de los bonos EEUU-Euro (2,50% vs 0%) y en una caída del EUR/USD hasta los mínimos cercanos a la paridad a principios de 2017. A partir de entonces, la gradual mejoría de la economía europea y las expectativas de un futuro cambio de política monetaria en la Eurozona empiezan a provocar un cierto aumento relativo de las rentabilidades en Europa vs EEUU que favorece la apreciación del euro. Es cierto que de momento el repunte de las rentabilidades en Europa ha sido muy tímido, pero sería razonable pensar que va a continuar en el futuro teniendo en cuenta los bajos niveles del Bund (0,50%) y los más normalizados del Bond (2,60%)

Conclusiones:

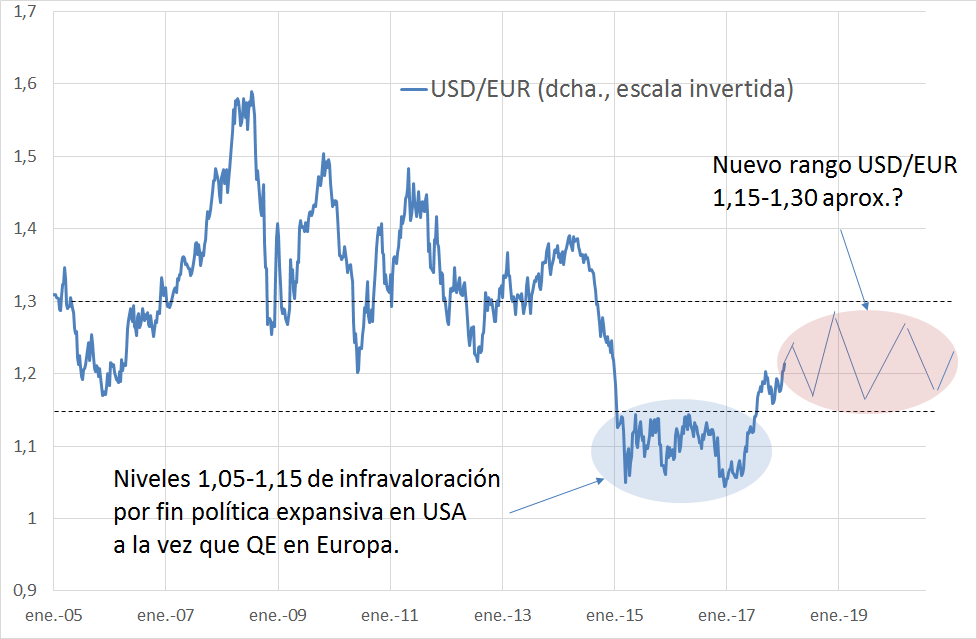

La tendencia alcista del euro frente al dólar se explica fundamentalmente por las expectativas de una futura normalización monetaria en la Eurozona de la mano de la recuperación de la economía. En este escenario, y teniendo en cuenta que EEUU está más cerca de alcanzar la plena normalización, sería razonable esperar que en los próximos 1-2 años los diferenciales de inflación y de rentabilidad de los bonos a largo plazo entre EEUU y la Eurozona se sigan estrechando. Este escenario favorecería la tendencia del euro a apreciarse frente al dólar, al menos hasta su tipo de cambio de equilibrio ligeramente por encima del 1,30. Este escenario podría truncarse en el supuesto de que la inflación en la Eurozona no subiera y la economía se debilitara, en cuyo caso las expectativas de normalización monetaria en Europa se desvanecerían. En todo caso, el proceso de normalización monetaria en la Eurozona va a ser muy gradual por lo que tampoco esperaría dos años de intensa apreciación sino más bien el salto a un rango superior que podría ser la banda 1,15-1,30 aprox.

Nicolás López/M&G Valores

La Carta de la Bolsa