“Comprar por Santa Lucía y vender por San José siempre me dio buenos resultados. Mejor dicho, casi siempre, porque llevo cuatro años equivocándome. Y ahora mi pregunta es ¿tiene dinero y bemoles para seguir la tradición? Lo primero tener dinero, que no es algo que esté al alcance de todos en la actual coyuntura económica. Luego, echarle un par y meterse en el coso bursátil, plagado como está de morlacos dispuestos a pinchar carne. Si se tienen ambas, hay momentos importantes en la historia de los ciclos bursátiles como el que comienza ahora. Hoy 13 de diciembre, se celebra la festividad de Santa Lucía. Por estas fechas siempre recuerdo que en el recetario de inquietudes y sentimientos históricos, que abundan en el comportamiento de los mercados de acciones, el recurso a las citas facilita a muchos profesionales del mercado sus disertaciones a la vez que las hace más inteligibles y próximas al gran público inversor, con frecuencia ignorante de esos asuntos, como de otros muchos más. Entre los expertos bursátiles es muy conocida la frase de comprar por Santa Lucía y vender por San José, en ese periodo que va desde el 13 de diciembre al 19 de marzo. El aserto está fundamentado en el análisis del comportamiento del mercado entre el último tramo de cada año y el primer trimestre del siguiente, porque generalmente es ahí donde se producen los mejores rendimientos del mercado. Citas, en cualquier caso, para adornar un momento de clara aversión al riesgo en la Bolsa», me dice un ex agente de cambio y Bolsa madrileño.

«Conviene, no obstante, guardar bien las distancias con estas citas, porque hay otra en inglés que dice sell in May, and go away, but remember to come back in September. En la city londinense queda así resumida la percepción de que el mes de mayo es el que abre el periodo de venta de acciones, el inicio de la tendencia bajista. Entre mayo y septiembre, según los que siguen este método, se produce el periodo de menor rentabilidad bursátil respecto al conjunto del ejercicio. En un estudio publicado hace años por Jacobsen y Bouman se destaca el denominado efecto sell-in-May, la incidencia de éste es mayor en los mercados europeos y dentro de éstos en el del Reino Unido. Al menos así ha ocurrido desde 1964…»

«Quienes siguen la teoría de los ciclos parciales, que conviven con los generales, se encuentran así, ante la duda de comenzar a deshacer posiciones o esperar que pasen dos meses más. Lo normal, según demuestra la experiencia, es que el corto plazo imponga su ley y que los más nerviosos se dejen llevar por el efecto contagio de la mayoría. Ambos razonamientos destacan, ante todo, cómo crece el grado de incertidumbre conforme pasa el tiempo y en este caso, las expectativas de estabilización de los mercados no se cumplen ni en el grado ni el plazo previsto…»

***

Hay más, un artículo de Carlos Monetero en LACARTADELABOLSA apuntaban que el análisis de Architas revela que el dinero invertido en FTSE All Share cada año entre el 1 de noviembre y el 30 de abril habría dado una rentabilidad del 167 por ciento en los últimos 22 años.

El dinero invertido durante estos seis meses habría dado un rendimiento medio del 8.4 por ciento anual durante ese período, en comparación con solo el 1.3 por ciento para el dinero invertido entre el 1 de mayo y el 31 de octubre.

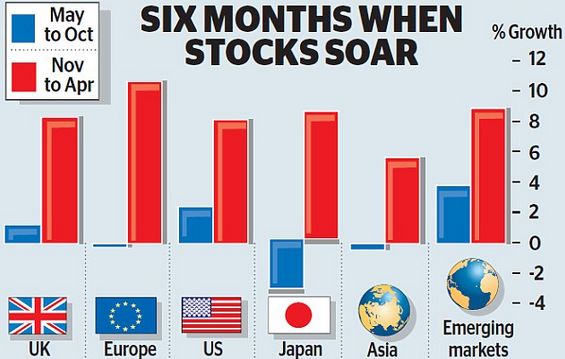

Y el análisis muestra que el fenómeno no es exclusivo del Reino Unido (como se puede observar en el siguiente gráfico).

Los mercados bursátiles en cada una de las principales regiones de inversión en todo el mundo también han generado rendimientos estelares en el período de seis meses desde el 1 de noviembre.

De hecho, el efecto es aún más significativo en Japón, donde los mercados han subido una media del 11.8 por ciento anual durante el período. Hubiera subido un 11 por ciento en Europa.

Una inversión en Japón entre el 1 de mayo y el 31 de octubre habría perdido dinero.

Tom Becket, director de inversiones de Psigma Investment Management, dice: «Los mercados de renta variable tienden a tener su mejor momento en los últimos meses del año ya que las personas operan con su cartera en función de lo sucedido en los últimos 12 meses y entra en juego el optimismo para el próximo año».

Pero debido a que el período durante el cual se generan estos retornos es de seis meses, es difícil atribuir esta tendencia a un solo factor.

Los mercados bursátiles tienden a estar más tranquilos durante los meses de verano, cuando gran parte de los gestores están de vacaciones.

Navidad, por su parte, ha sido típicamente un período bueno para el mercado bursátil, y los inversores usas sus ingresos para volver a entrar en el mercado.

Adrian Lowcock, director de inversiones de Architas, dice: «Cualquiera que sea la causa, el efecto de los seis meses parece existir.»

«Y, aunque probablemente no sea una buena idea ir a los extremos y sacar su dinero de la bolsa durante seis meses al año, el comienzo de noviembre puede ser un buen momento para hacer nuevas inversiones».

Pero el efecto de seis meses no se materializa todos los años.

Lo podemos ver en 1999 y 2000, en el momento de la burbuja de las puntocom, en 2003 antes de la invasión estadounidense a Iraq, y en medio de la crisis financiera de 2008 y 2009.

¿Se materializará este año? Becket es prudente: «Hay mucha incertidumbre a medida que las tasas de interés comienzan a subir y los bancos centrales comienzan a reducir la flexibilización cuantitativa».

Pero Lowcock es más optimista sobre las perspectivas. Dice: «La economía mundial se ve saludable, Estados Unidos en particular está creciendo más rápido de lo esperado y las ganancias corporativas están al alza. Sin embargo, el Reino Unido parece más vulnerable.

‘Las negociaciones de Brexit y los escándalos políticos tienen el potencial de frenar los mercados’.

Los inversionistas deben, por supuesto, ser cautelosos a la hora de basar las decisiones de inversión en torno a un adagio que puede ser más una coincidencia que un hecho.

Otro dicho común es que los inversores deberían ‘vender en mayo y marcharse’, es decir, salir de la bolsa de valores en mayo hasta septiembre para aumentar las ganancias.

La idea que subyace detrás de este dicho es que durante el verano las bolsas suelen subir menos y hay más probabilidad de oscilaciones violentas. Sin embargo, el análisis de Fidelity encontró que aquellos que lo habían hecho habrían perdido en 18 de los últimos 30 años.

Becket dice: «Si bien es cierto que el mercado bursátil tiende a estar más tranquilo durante el verano y se anota las mayores ganancias a final de año, si basa su estrategia de inversión en estos dichos, probablemente terminará pareciendo estúpido».

Moisés Romero

La Carta de la Bolsa