El Sr. Trump ha conseguido dar un paso de gigante hacia su primer triunfo, después de haber fracasado en la pretendida reforma de la sanidad, con las negociaciones sobre la reforma fiscal.

Inversores y expertos han comenzado a proyectar consecuencias e impacto más probable en la economía USA.

La aprobación del programa fiscal previsiblemente se producirá antes de fin de año, aunque comenzaría a implementarse en próximos meses, no necesariamente el día 1 de enero.

El partido republicano ha conseguido imponer su criterio de favorecer la actividad económica facilitando la vida a empresas antes que a consumidores.

La reforma incluirá una importante bajada de los impuestos que alcanzará alrededor de 4 puntos reales para las empresas.

El tipo impositivo caerá del 35% al 20% nomina pero también habrá eliminación de deducciones fiscales que provocarán un aumento de la tasa impositiva real hasta cerca del 23%.

La tasa efectiva actual, la que terminan pagando la media de compañías del S&P500 a final de cada año, ronda el 26% y la que tendrán que pagar la media de empresas una vez se apruebe la reforma será del 23%.

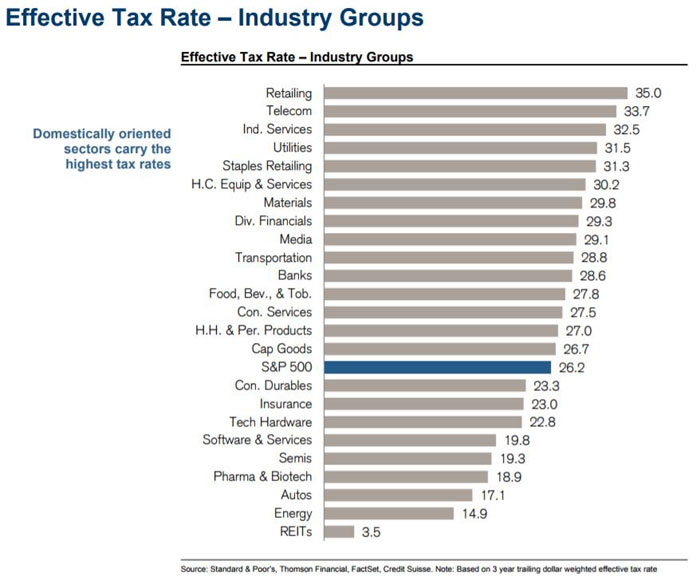

Vean desglose por sectores, de tipos impositivos efectivos que pagan las empresas USA:

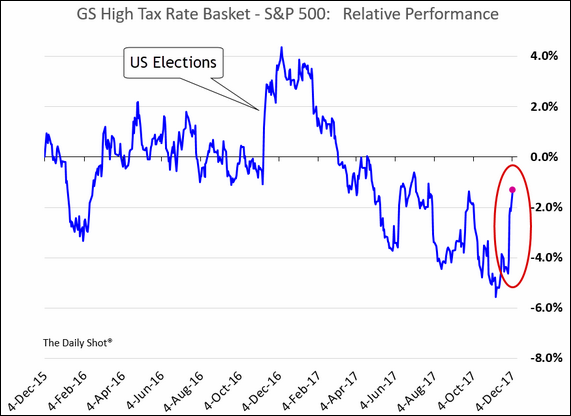

Las compañías del S&P500 con mayor carga fiscal ya han comenzado a atraer el interés inversor, vean la recuperación de las pasadas sesiones:

Por otra parte, las empresas que tienen dinero en filiales radicadas en paraísos fiscales y cuentas off shore, fuera de EEUU, tendrán una oportunidad “one time” y facilidades para repatriarlo con una fiscalidad reducida. En las negociaciones se decidirá la tasa final impuesta, que se encontrará entre el 10% y el 14% que defienden el Senado y Congreso respectivamente.

El gobierno pretende éxito en la cuantía repatriada y además, que esos fondos terminen estimulando la inversión productiva en USA. Sólo las 30 compañías del SP500 que más fondos tienen off shore suman 900.000 millones, lideradas por Apple ($252.000 Millones), Microsoft ($127.000 M) y Cisco (68.000 M).

Las empresas más beneficiadas por esta amnistía fiscal serán las de los sectores tecnológico y farmacéutico, las que más fondos tienen fuera.

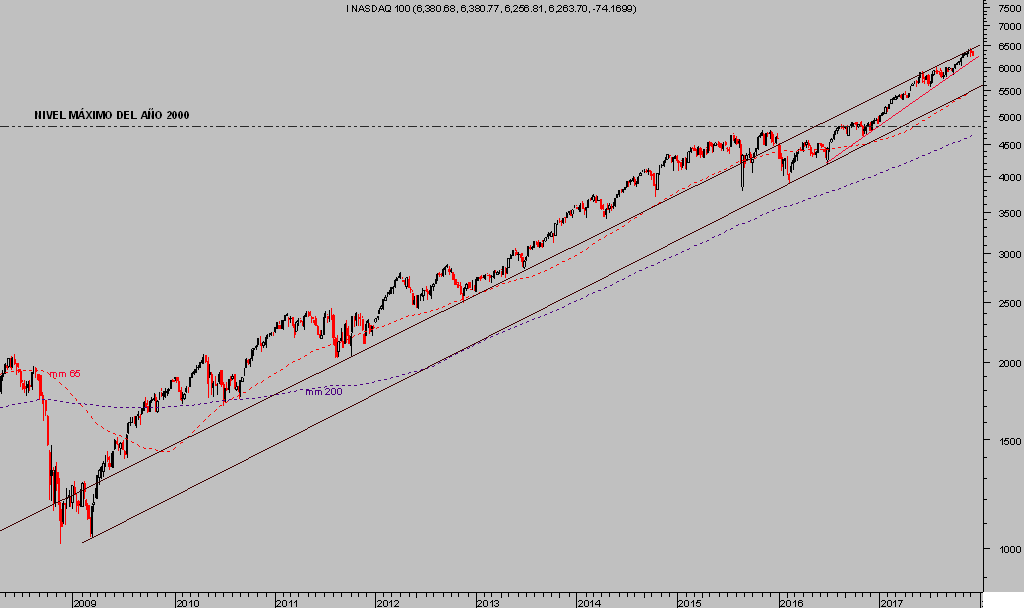

No obstante, aún es pronto para iniciar compras o acumular posiciones, al menos en el sector tecnológico que está sufriendo estos días un proceso de ventas desde los máximos estratosféricos alcanzados y el Nasdaq ha caído un 4.1% en las últimas sesiones.

NASDAQ-100 semana

El proceso correctivo sólo habría comenzado…

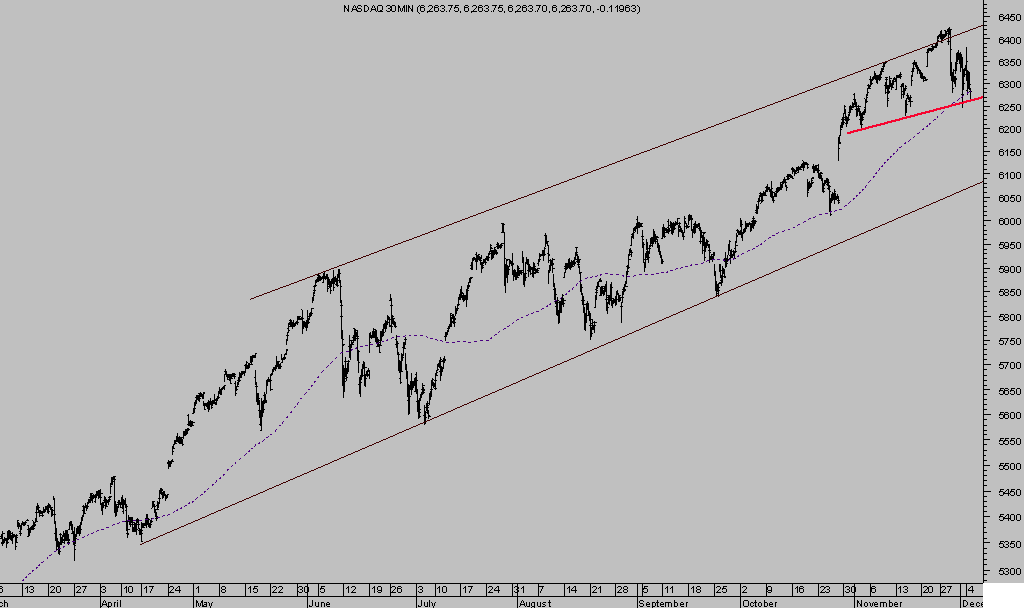

NASDAQ-100 30 minutos

Según estimaciones de Credit Suisse, las empresas USA tienen fuera de sus fronteras alrededor del 85% del total de liquidez disponible y estaría invertida en deuda soberana y corporativa o en acciones americanas.

Repatriar ese dinero quizá no se traduzca en tantos beneficios como predice el gobierno. Las empresas no se han pronunciado sobre sus intenciones o cuantías “repatriables” y menos aún sobre la idea de usarlas pata aumentar la inversión CAPEX, mejorar fábricas e instalaciones o subir salarios.

La parte del jeroglífico relacionada con el impacto de la reforma fiscal en beneficios empresariales o en macro magnitudes es compleja, algo azarosa dada la artificialidad de la economía y la gran cantidad de deuda empresarial así como de empresas Zombi que se enfrentan a una fase de dificultades añadidas.

El proceso de subida de tipos oficiales, normalización monetaria de la FED, además de los esperados aumentos de 70-100 puntos básicos en la rentabilidad de la deuda de largo (para lo que hemos diseñado una sencilla estrategia reservada para suscriptores), sumados a la eliminación de deducciones de los intereses supondrá un verdadero desafío para muchas empresas del universo High Yield y Bonos Basura.

El consenso de expertos de Wall Street vaticina un aumento de los beneficios de las empresas del S&P500 cercano al 5-6% y un impacto en actividad económica, en consumo, déficit o en PIB difícil de determinar.

Los beneficios fiscales para las familias promedio, se estima son limitados, de 98 dólares al mes, una cantidad que difícilmente aumento de recursos disponibles, capacidad adquisitiva demasiado bajo para impactar sobre el consumo.

Sin apenas impacto en consumo tampoco habría motivos para que las empresas aumenten el CAPEX (inversión productiva), ni relanzamiento real de la actividad económica.

Desde una perspectiva puramente fundamental de mercados, la mejora estimada del 5-6% en los beneficios del S&P500 es una noticia excelente, ¿está descontada en precios?. El índice S&P500 ha subido mucho más rápido y más allá de lo que han mejorado los balances y beneficios USA.

El nivel de sobre valoración de las bolsas USA, explorado en reciente post, supera ampliamente el 40% de forma que una mejora de beneficios del 6% parece aún muy insuficiente para justificar las valoraciones actuales.

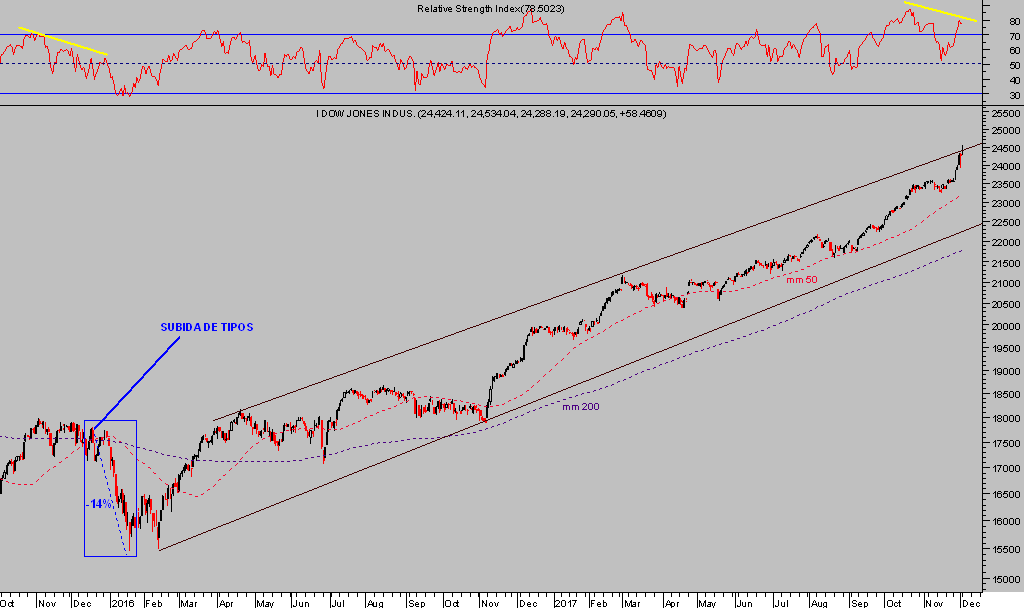

La semana próxima se reúne el Comité de Mercados Abiertos -FOMC- de la Reserva Federal y habrá nueva subida de tipos 0.25 puntos. El mercado puede responder con volatilidad y ventas, al estilo de la respuesta a la primera subida de tipos de diciembre de 2015 cuando el Dow Jones comenzó una breve corrección de 5 semanas y el 14% de caídas. Veremos.

DOW JONES diario

Este mes diciembre, tal como explicamos estos días en distintos post, se presenta de gran interés por el reto de Trump de conseguir imponerse en las negociaciones para elevar el techo de deuda USA. La administración se queda sin fondos muy pronto, el sábado, y el fantasma del Shutdown pulula. Aunque Mr Trump tiene prevista una añagaza para retrasar la fecha, ampliando en dos semanas la capacidad de financiación de la administración. Veremos!

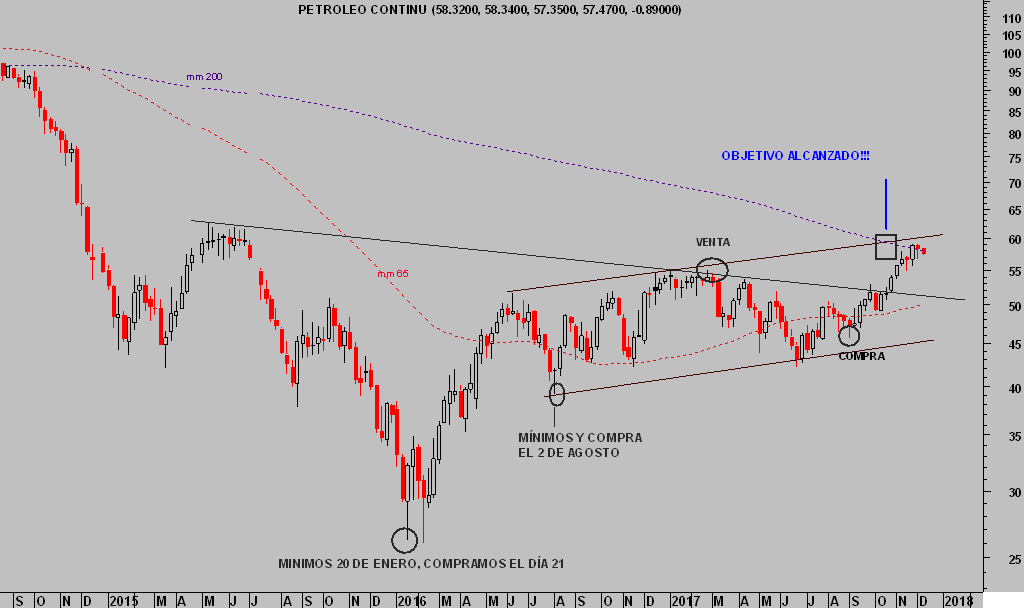

En otro orden de cosas, parte de la subida de las bolsas se relaciona con la subida del precio del crudo de los últimos meses, unas alzas adecuadamente anticipadas que han permitido a nuestros lectores ganancias importantes a través de sencillas estrategias.

WEST TEXAS semana

No obstante, desde hace dos semanas venimos alertando de riesgo de caídas, según análisis técnico, ciclos y lecturas de pauta en un entorno de total complacencia inversora.

El posicionamiento extremo de los inversores de carácter más especulativo, los inversores que suelen equivocarse cuando apuestan unánime y muy decididamente por una dirección en cualquier activo, registrando máximos de los últimos 10 años.

El escenario correctivo para el precio del crudo es actualmente el de mayor probabilidad para el corto plazo. Aunque las caídas no se vislumbran contundentes, la caída debería detenerse en las inmediaciones de los $52 por barril, se podría trasladar la debilidad al mercado de acciones. Veremos también!.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com