La economía USA creció en el tercer trimestre al 3%, según informe de datos preliminares publicado el viernes por el Bureau of Economic Analysis.

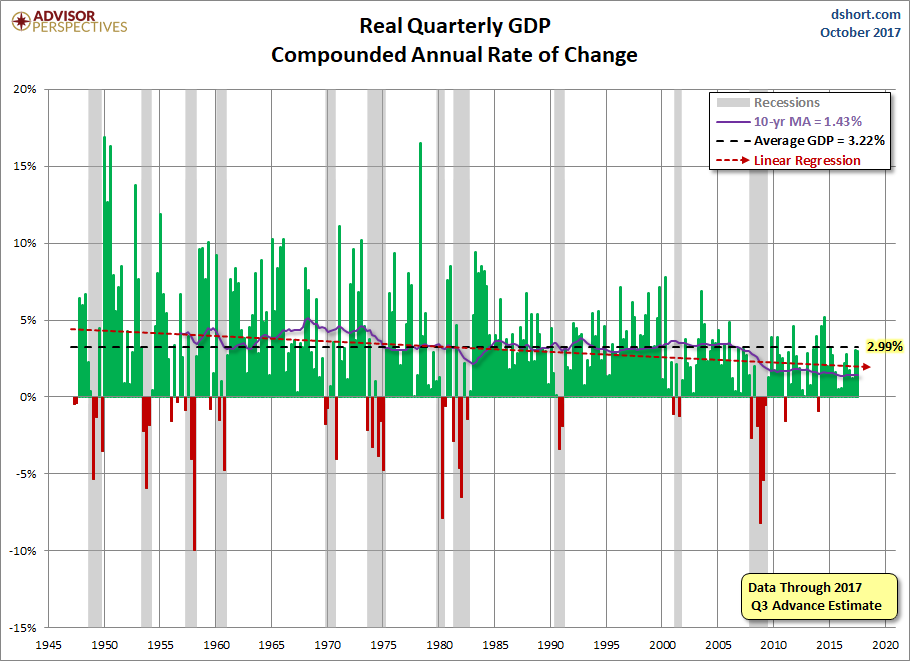

PIB TRIMESTRAL, USA

Los componentes del PIB que mejor se comportaron en el periodo de cómputo fueron el gasto personal y aumento decidido de inventarios.

Con datos de PIB del 3% en los anteriores dos trimestres, la FED podría afianzar su confianza en la marcha económica y continuar con la política de endurecimiento monetario, de subida de tipos.

Sin embargo, el aumento del gasto personal, del consumo también, se debe en parte a un factor puntuales y transitorio, por la necesidad de cientos de miles de personas afectadas por los huracanes que se han visto obligadas a reponer sus enseres, ropa, muebles, coches, electrodomésticos, etcétera…

Así, los datos de Bienes Duraderos también publicados el pasado jueves, crecieron con cierta energía en octubre, un +2.2% la tasa general aunque un mucho más moderado +0.7% excluyendo la partida de transportes (los pedidos de aeronaves crecieron un 64%).

Será importante observar el comportamiento del consumo y la economía en general a partir del primer trimestre de 2018 ante la posibilidad de nueva moderación.

Si la FED se confía en exceso y endurece la política podría terminar siendo responsable o al menos acusada de actuar demasiado pronto y enfriar la economía.

Incluso con el impulso de los últimos meses, el PIB americano aún muestra una pauta de desaceleración respecto de su media histórica.

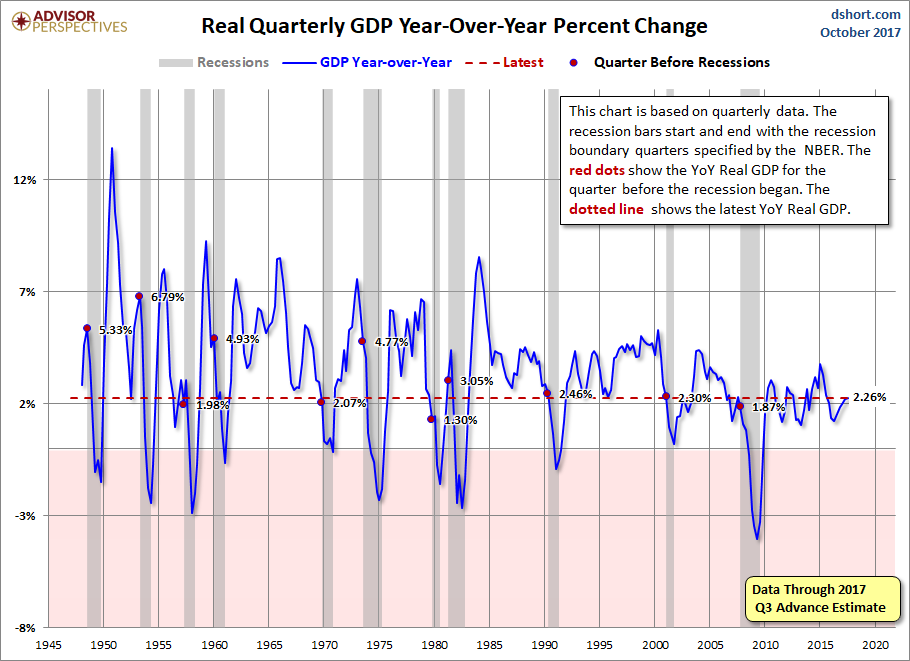

El gráfico siguiente, cortesía de DShort, representa la evolución trimestral del PIB año a año.

PIB TRIMESTRAL AÑO/AÑO, USA

El entorno económico presenta condiciones mejoradas y se prepara para un buen final de año. Esperemos que se prolongue, viendo muy complicado alcanzar la denominada “velocidad de escape”, necesaria para que la FED pueda acometer la normalización sin sobresaltos.

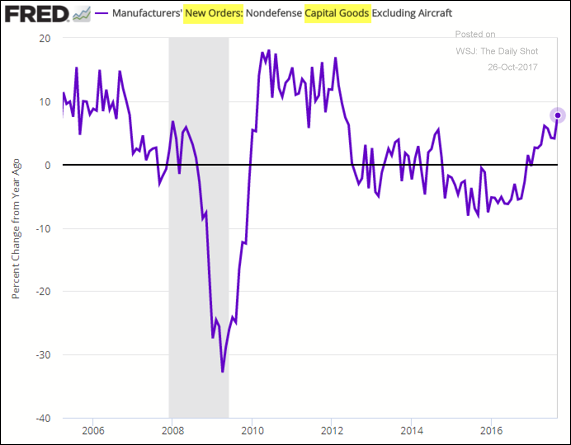

Un reflejo de mejora del clima económico son los pedidos de bienes, en el mejor registro desde 2012, así como en la inversión -CAPEX- pero aquí también es necesario que el momentum aumente impactando en mejoras de la depauperada productividad.

PEDIDO DE BIENES MANUFACTURA (EX-AVIONES), USA

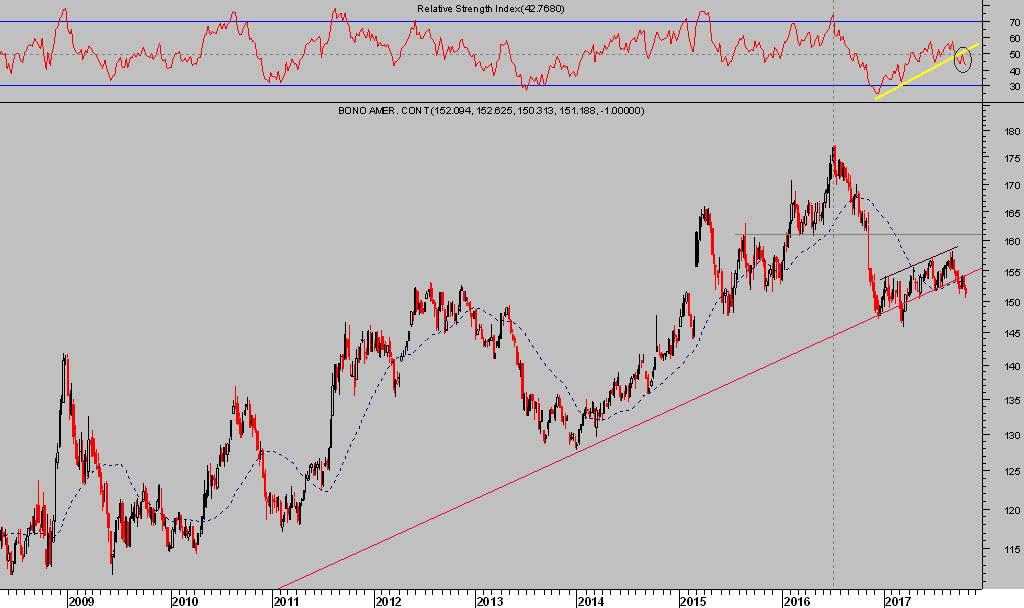

A pesar de lo anterior, los mercados permanecen muy sobre valorados y aún existe un gran riesgo en los mercados de renta fija, también en las bolsas, y la retirada de la FED será especialmente complicada para los bonos, más aún considerando los aumentos de déficit y deuda del Tesoro USA.

Ray Dalio, fundador y gestor de Bridgewater Associates, el mayor Hedge Fund del mundo, apuntó el viernes en entrevista a Bloomberg:

- “Tightenings become progressively more concerning because as you move along they’re more and more difficult to get perfect,”

- “As we’re progressing, we’re entering a period of greater risk in the nature of the market.”

- “I think they’ll be cautious in this but when you’re caught in this part of the cycle it’s very delicate,”

El mercado de bonos USA es un 50% mayor que el de renta variable, con un valor de más de 39 Billones de dólares y los participantes son en su mayoría los considerados “smart money”.

El mercado de renta fija atrae a distinto tipo de inversores que las bolsas, está liderado por instituciones, compañías de seguros, bancos o fondos de pensiones, de inversión y fondos soberanos.

Son gestores expertos cuya máxima consiste en preservar el valor de sus inversiones, por encima de la búsqueda de rendimientos estelares. Son inversores de carácter estable, cauto y de largo plazo que tampoco dudarán en actuar para defender sus valores liquidativos. Estos Bond Vigilantes ya han comenzado a mostrar preocupación y comenzaron hace 15 meses a reducir exposición

T BOND semana

Este grupo de miembros de la élite financiera suelen anticipar escenarios de la economía y mercados con mejor tino y antelación que los mercados de renta variable. De ahí que un proceso correctivo en deuda, en principio, no tardaría mucho tiempo en trasladarse a las acciones.

El aspecto técnico de largo plazo de los bonos USA es muy delicado y los precios, sujetados de manera artificial durante años por los programas de compra de activos -QE-, podrían sucumbir ahora que la FED trata de retirarse de la escena monetaria ultra expansiva, deja de comprar y además sube tipos.

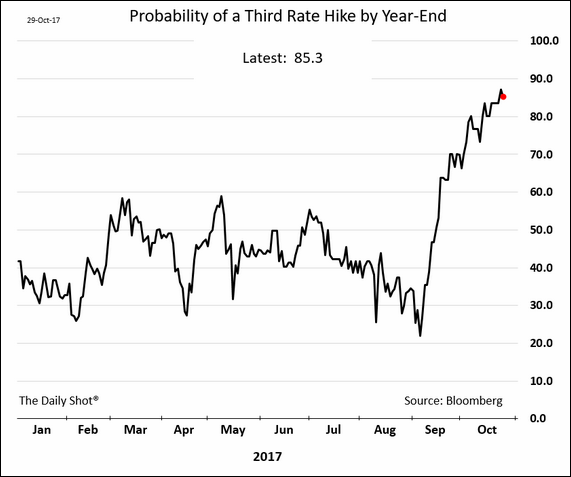

PROBABILIDAD SUBIDA TIPOS, DICIEMBRE

Las bolsas apuran su intenso momento de gloria, también apuntalada, con el reojo fijado en la FED y la evolución de los mercados de deuda.

El viernes registraron una nueva sesión de ganancias, el S&P500 subió un +0.8% y el Dow Jones +0.14%

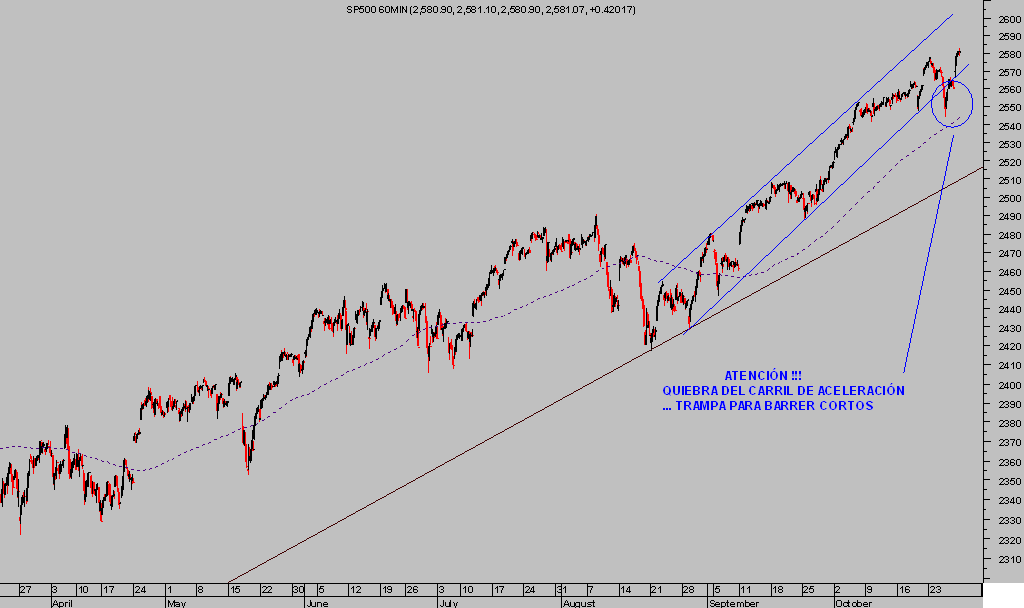

S&P500 60 minutos

La ruptura del canal de aceleración del índice quedó en una barrida de posiciones cortas y trampa de mercado que, sin embargo, no fue emulada por el Dow Jones.

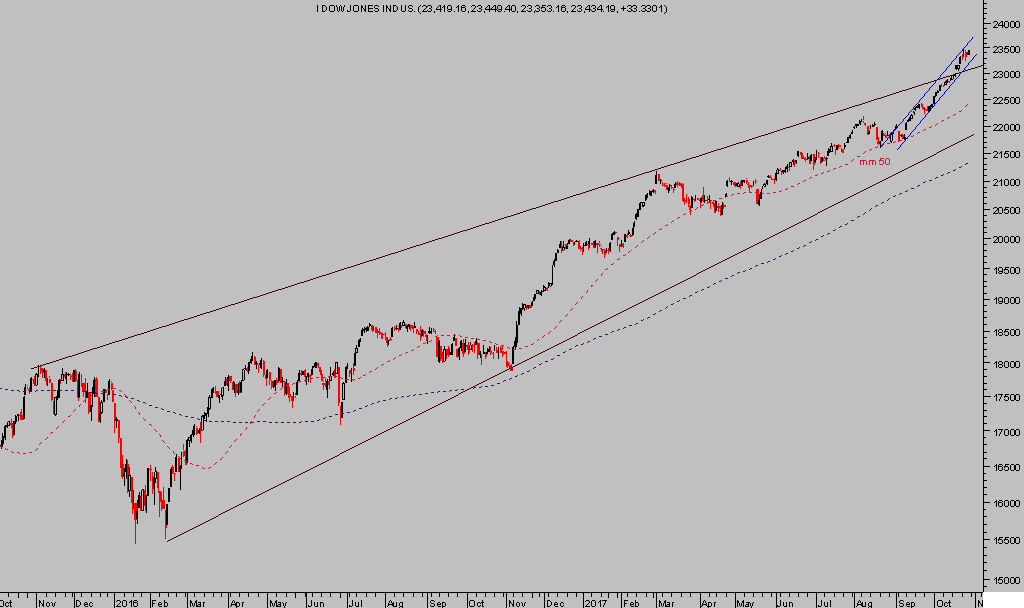

DOW JONES diario

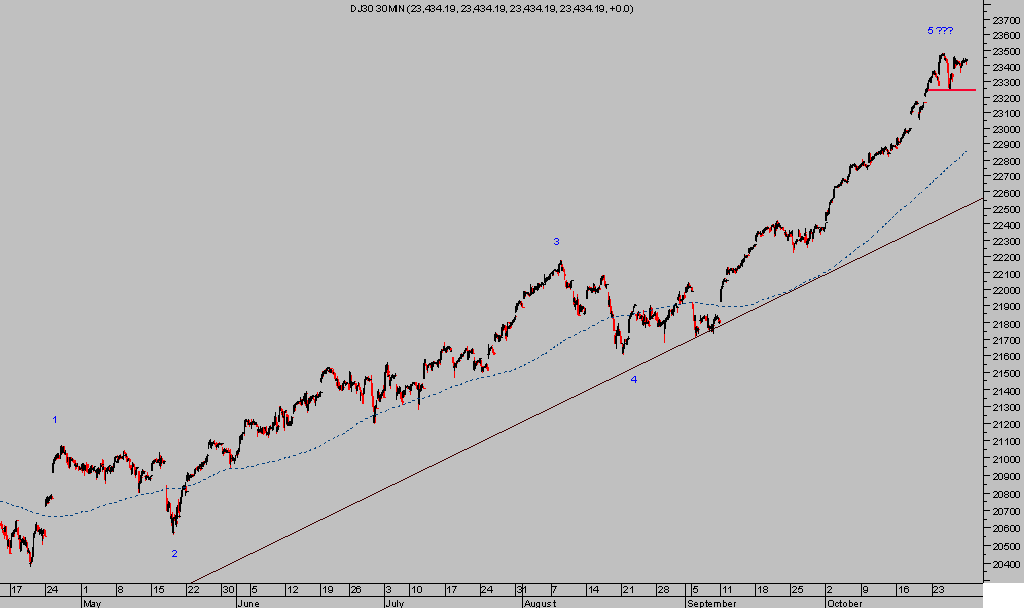

DOW JONES 60 minutos

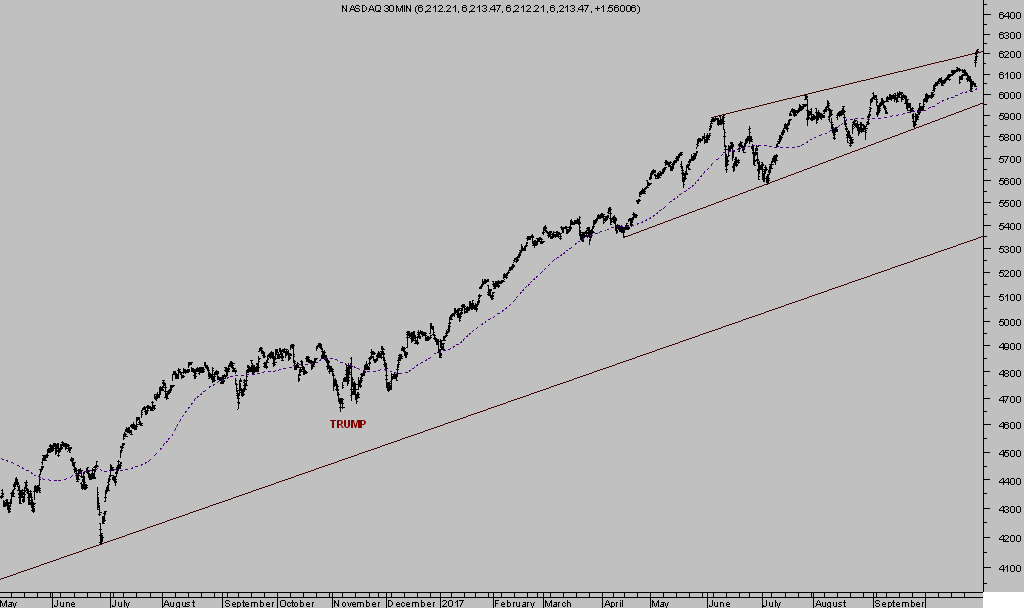

De especial intensidad resultaron las subidas del tecnológico, que terminó subiendo un suculento +2.2% tras la espectacular espantada alcista de Amazon, que cerró al alza un +13% después de presentar unos resultados muy positivos y bien por encima del consenso.

NASDAQ-100, 30 minutos

El alza del viernes produjo un nuevo record de falta de confirmación no visto desde el 18 de noviembre de 1999. El S&P500 se anotó alzas superiores al 0.7% con datos internos, como el avance /descenso del mercado registrando lecturas tan pobres.

La situación técnica del mercado se extrema cada día que pasa y cierra subiendo con falta de volumen y de participación de valores.

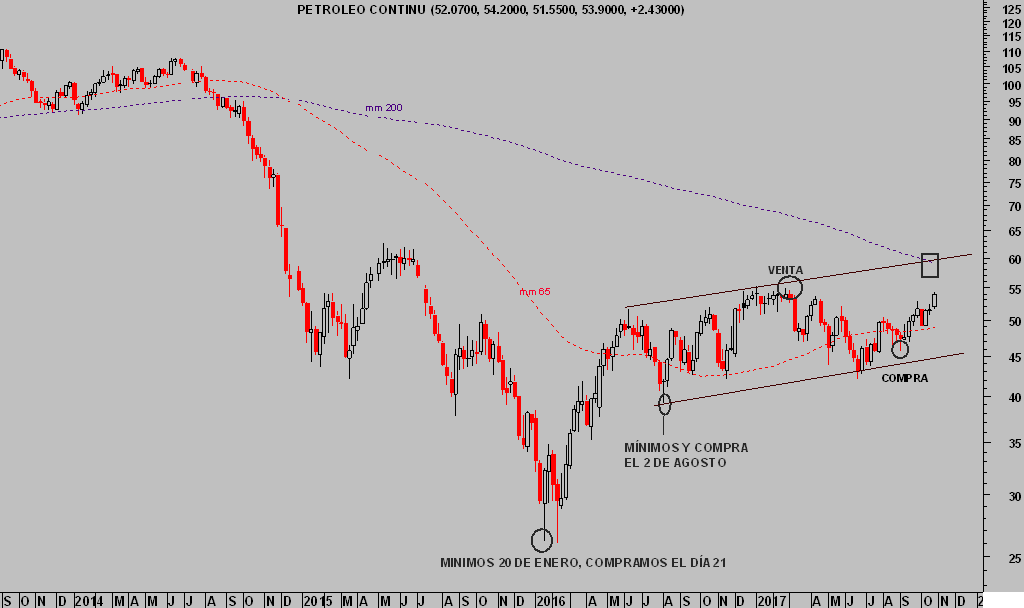

El petróleo West Texas recuperó posiciones la semana pasada hasta alcanzar los $54 por barril, el precio más alto desde el pasado mes de abril. El proceso de recuperación de precios anticipado desde en estas líneas hace semanas sigue su curso de camino hacia niveles objetivo.

WEST TEXAS semana

La estrategia sugerida para aprovechar este rally supera el 14% de rentabilidad y acaba de ofrecer una segunda oportunidad para entrar o añadir posiciones, tal como se explica en post recientes.

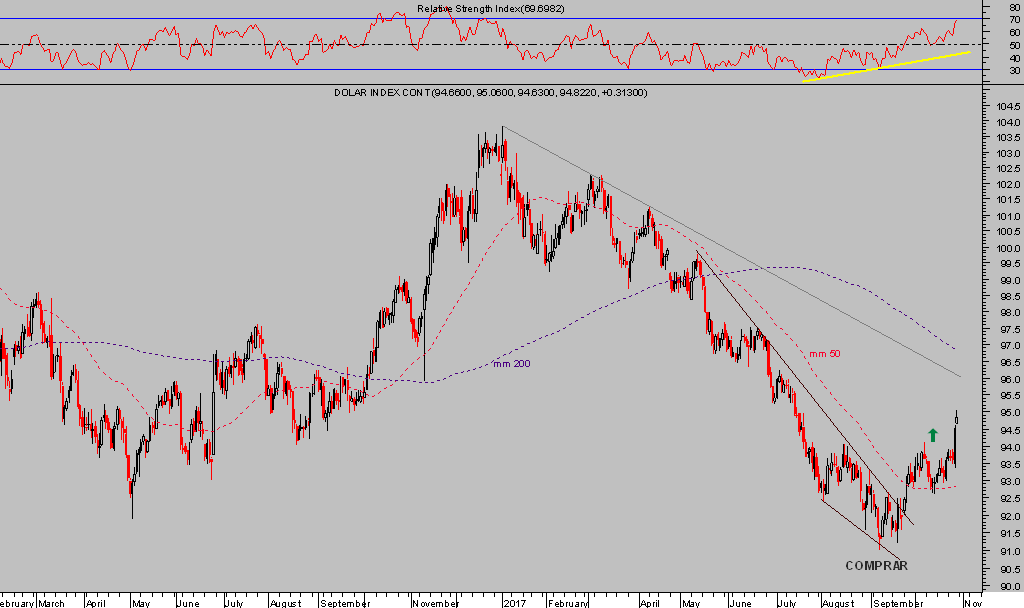

También el Dólar ha continuado su proceso de recuperación técnica…

DÓLAR INDEX diario

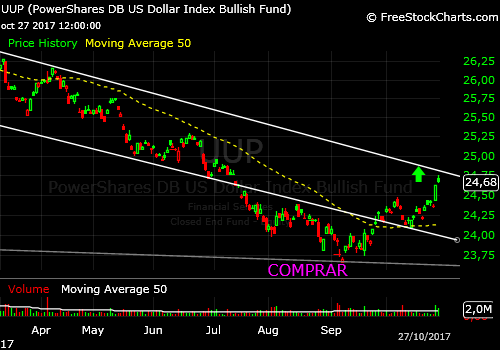

… favoreciendo la estrategia abierta el mes pasado:

UUP diario

En Europa, los índices también cerraron con ganancias después de las declaraciones de Draghi el jueves y del alivio que, según parece, supuso para las bolsas la respuesta del gobierno español al desafío separatista catalán.

A sólo dos días de finalizar el mes de octubre cabe esperar la típica pauta de comportamiento asociada a cada fin de mes en la que por norma general el mercado suele estar sostenido y puede incluso subir -window dressing-.

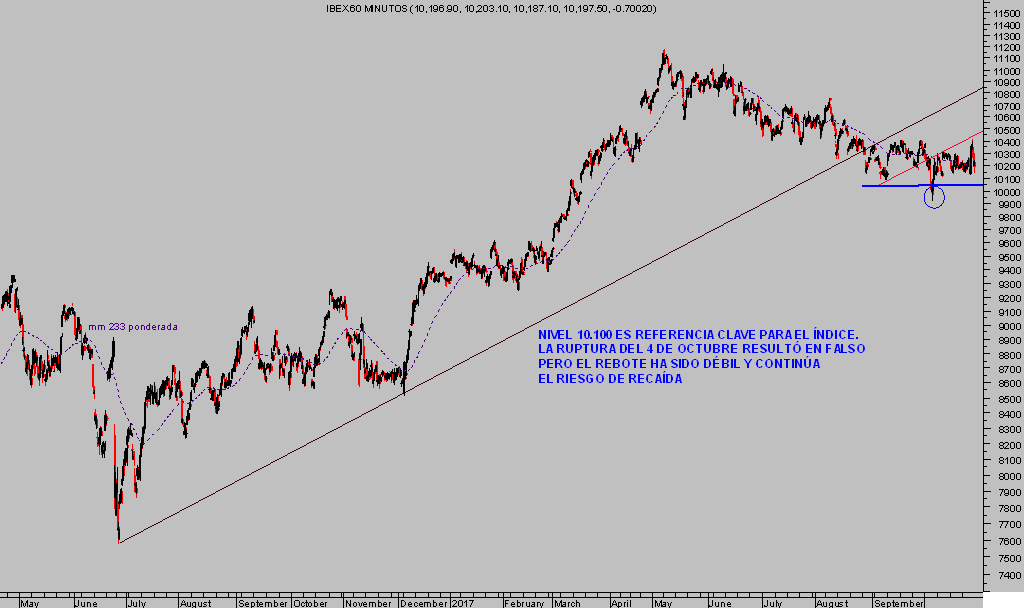

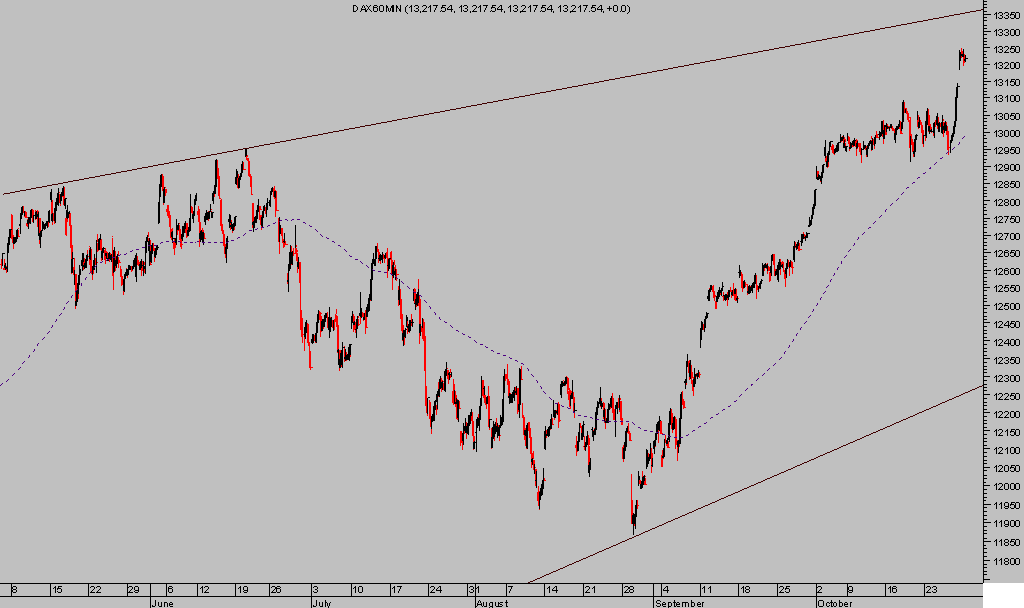

No obstante, el rally de los índices europeos presenta un aspecto y lecturas técnicas de gran interés y conclusiones, especialmente orientadas al medio plazo.

IBEX-35, 60 minutos

DAX 60 minutos

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com