Nos escribe Jaime de Lorenzo. «Mi gestora me ha enviado la última relación de fondos de inversión donde tienen depositado mi dinero, en definitiva, la gestión de mi ahorro. He leído varias veces la misiva y no he encontrado ni un sólo título de la Bolsa española, ahora que dicen que es la más barata del mundo civilizado y que volverán las alzas cuando amaine el temporal catalán, que amainará, porque no hay mal que cien años dure. Has mi jubilación he vivido muchos años en Reino Unido, donde suspender la Autonomía del Ulster era algo normal, se convirtió en algo cotidiano. Y nadi se rasgó las vestiduras. Poco a poco fue disminuyendo la presión mediática y hasta hoy. Pero al grano. Desconcertado con mis fondos, llamo al gestor y me responde con una serie de palabros, que unas veces no entiendo y otras, no comparto. Le digo que me gusta Europa, en general, y España, en particular. Que busque y rebusque. Espero respuesta esta misma semana. Ya les diré. Por cierto, he hablado con inversores jubilados como yo y me dicen los mismo. Sus gestores no pronuncian la palabra Cataluña, pero tampoco tienen valores españoles en cartera. Otra cosa es lo que luego esos gestores dicen en los medios…»

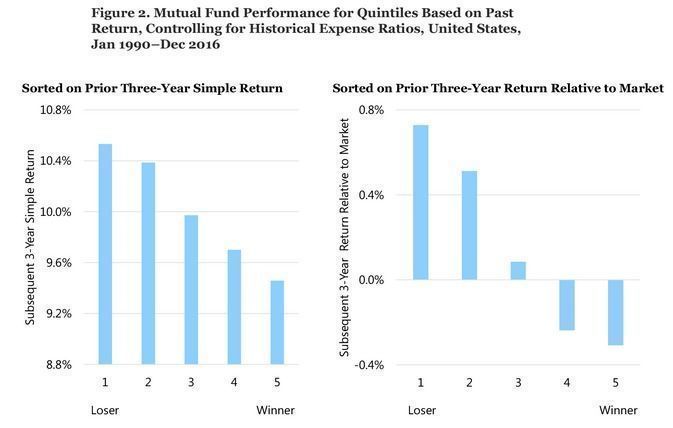

A menudo, tanto los inversores institucionales como los minoristas, así como sus asesores y consultores, cometen el error de asumir que el comportamiento pasado de un fondo es una indicación de la habilidad del gestor. Esto hace que habitualmente los inversores acaben por sustituir en las carteras aquellos fondos que han registrado un pobre rendimiento por productos cuyos gestores han tenido en el pasado reciente un rendimiento estelar. Pues bien: esto es un error.

Así lo evidencia un estudio publicado por Robert Arnott, una de las personalidades más reputadas e influyentes de la industria de gestión de activos en EE.UU. Autor de varios libros, entre ellos The Fundamental Index, Active Asset Allocation y Points of Inflection: New Directions for Portfolio Management, Arnott ha basado sus investigaciones en el estudio y el análisis de los mercados. Ahora, su labor es estar en primera línea de Research Affiliates, una compañía que él mismo fundó en 2002, que actualmente asesora 160.000 millones de dólares de dinero de inversores institucionales y de la que es consejero delegado.

En su último estudio, publicado bajo el título The Folly of Hiring Winners and Firing Losers, el experto demuestra que reemplazar los productos que peor se han comportado por aquellos que mejor lo han hecho en el pasado reciente es una práctica equivocada por tres motivos:

- El pasado no es el prólogo: los ganadores pasados son a menudo los perdedores futuros y viceversa.

- La consistencia es algo poco frecuente entre los gestores (excepto en el caso de la consistencia negativa en forma de comisiones elevadas, altos costes de transacción e implementación poco eficiente, que se dan con más frecuencia de la que deberían).

- Dejando de lado los costes recurrentes, la rentabilidad tiende a revertir a la media en la mayor parte de los casos.

Por lo tanto, lo primero que tiene que hacer un inversor cuando su fondo no lo ha hecho bien es no ponerse nervioso y mantener la calma. “Incluso los gestores y los fondos más excepcionales tendrán de vez en cuando largos períodos en los que decepcionarán a los inversores, lo que les puede llevar a éstos a deshacer posiciones en fondos de gestores excepcionales justo en el peor momento posible, a menudo para ser reemplazadas por productos más mediocres que están disfrutando de un momento puntual muy dulce que puede deberse puramente a cuestiones relacionadas con la suerte”, afirma.

El caso es que estos borrones tienen importantes consecuencias, ya que, cuando esto ocurre, los inversores tienden a reembolsar su dinero. “Vincular la información basada en la valoración con el rendimiento pasado puede ayudarnos a no caer en este error”, explican desde Research Affiliates.

La clave no está en la rentabilidad, sino en la valoración

Su investigación demuestra que la valoración de factores es un mejor método para predecir el comportamiento de los fondos. También sugiere que los inversores deberían de realizar cambios urgentes en la manera en la que asignan el dinero entre los gestores. “Es imposible saber cuándo un fondo ha tocado máximos. Vender en el pico no es fácil. Cuando lo hacemos, el fondo sigue subiendo y nos sentimos estúpidos. Comprar bajo es aún más difícil. Cualquier cosa que está de barata significa que ha infligido dolor y pérdidas a los inversores. Es imposible saber dónde está el suelo, por lo que inevitablemente cuando se producen las caídas muchos inversores se quedan mirando y no dan el paso de entrar”.

A su juicio, tratar de comprar bajo y vender alto es un camino difícil para tener éxito a la hora de invertir. “Hay que moverse fuera de las zonas de confort. Los mercados no recompensan la comodidad. En la inversión, generalmente encontramos nuestras mejores recompensas en lugares que nos hacen sentir incómodos”. ¿Qué significa esto? En otro estudio publicado por la firma, que complementa a éste, determinan en qué aspectos concretos hay que fijarse y en cuáles no para tener éxito con las inversiones. Para identificarlos, construyeron siete modelos de predicción de alfa para anticipar el comportamiento futuro en base a tipos de estrategias o estilos de inversión.

El primer modelo de back testing analizó la relación entre la rentabilidad de los últimos cinco años (1985-1990) con el comportamiento registrado en los cinco años siguientes (1991-1996). Lo más llamativo es que la correlación entre el comportamiento pasado y los resultados futuros fue negativa. “Esto demuestra que centrarse en el comportamiento registrado recientemente por los no solo es inadecuada, sino que nos lleva en la dirección equivocada”. El otro modelo histórico, basado en una versión a largo plazo que toma como referencia el conjunto completo de datos, ofrecía predicciones algo más precisas que el estudio a cinco años, aunque también ofrecía una correlación negativa entre el comportamiento pasado y los resultados futuros.

“Un historial de rentabilidades muy largo, que cubra como mínimo siete décadas, podría proporcionar una predicción más aproximada a las rentabilidades futuras que si se toma como referencia un periodo corto de tiempo, pero el análisis es en todo caso inútil. Seleccionar estrategias o factores basados en rentabilidades pasadas, independientemente de la mayor o menor longitud de la muestra, no ayudará a los inversores a obtener una rentabilidad superior. Todo lo contrario. Es más probable que les lleven a equivocarse”, señala Arnott. Sin embargo, sí encontraron una correlación que podría ayudar a los inversores a la hora de tomar decisiones acertadas. Se trata de la relación que existe entre la valoración y la rentabilidad futura de las inversiones.

“Los modelos que arrojaron pronósticos más precisos estaban basados en las valoraciones, no en los retornos. En lugar de invitar a los inversores a comprar lo que ha funcionado bien en el pasado, lo cual se ha puesto nuevamente caro, estos modelos animan a comprar lo que se ha vuelto barato”, revelan. En este sentido, los cuatro modelos vinculados a la valoración estudiados por los expertos proporcionaron predicciones que estaban positivamente correlacionadas con las rentabilidades posteriores, mejorando sustancialmente los modelos que hacen predicciones basadas en el comportamiento histórico.

“El potencial exceso de rentabilidad desaparece cuando los inversores tratan de perseguir el factor que está de moda. Lo hacen mejor si diversifican su inversión entre distintos estilos y estrategias, dando preferencia a aquellas que han registrado un peor comportamiento y, como consecuencia de esto, están baratas”. La reversión a la media funciona.

Moisés Romero

La Carta de la Bolsa