A pesar de la actuación determinada de rescate “whatever it takes” de Mario Draghi, emprendida en julio de 2012 para estabilizar las finanzas y sistemas bancarios de los países europeos más vulnerables, Italia es todavía un problema en potencia.

Según informe del FMI, la banca en Italia cuenta con la friolera de 356.000 millones de morosidad (Non Performing Loans -NPL-) lo que supone cerca del 17% del total y 20% del PIB.

Unas cotas que desvelan situación de peligro total e insolvencia estructural que, sin embargo, en apariencia no está afectando a la capacidad de captación de deuda, a la estabilidad del sistema bancario o a la posibilidad de financiarse a tipos ridículos en comparación al riesgo.

El sector bancario italiano es sin duda el peor de la Eurozona, al acaparar más del 35% del total de morosidad de todo Europa.

No es casualidad que el Sr. Ray Dalio, prestigioso gestor y fundador del mayor Hedge Fund del mundo -BridgeWater- con aproximadamente 160.000 millones bajo gestión, tenga abierta una apuesta multimillonaria contra Italia.

Su mega fondo está preparado para rentabilizar la posibilidad de un nuevo revés en Italia.

La posición corta agregada de Dalio contra compañías financieras italianas alcanza los $713 millones, siendo Intesa Sanpaolo el banco que ostenta la mayor ponderación de “cortos”. Además Dalio ha invertido otros $311 millones apostando por caídas de la mayor “utility” italiana.

El CEO de Intesa Sanpaolo, Carlo Messina, naturalmente molesto y confiando en el garante de último recurso, BCE, ha comunicado públicamente un mensaje para Ray Dalio, en declaraciones a CNBC en los pasillos de un encuentro reciente del FMI en Washington:

- “So I have to tell you that in my view they will lose significant opportunity to make money with these good Italian shares”

También aprovechó para culpar al decorado de la debilidad del banco y la cotización:

- “I’m really disappointed by the fact that you have the ECB (European Central Bank) saying something, parliament saying something different, commissions, Eurogroup, IMF … So a lot of players that are dealing with something that is absolutely price sensitive”.

Cualquier situación de morosidad superando el 9% indica una importante fragilidad de fondo y gran vulnerabilidad ante una crisis o incluso desaceleración severa del crecimiento económico. Conviene mantener las carteras alejadas del riesgo país y completamente libres del riesgo bancario italiano.

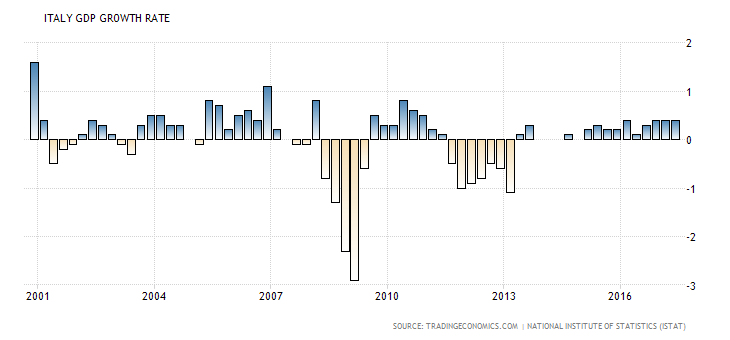

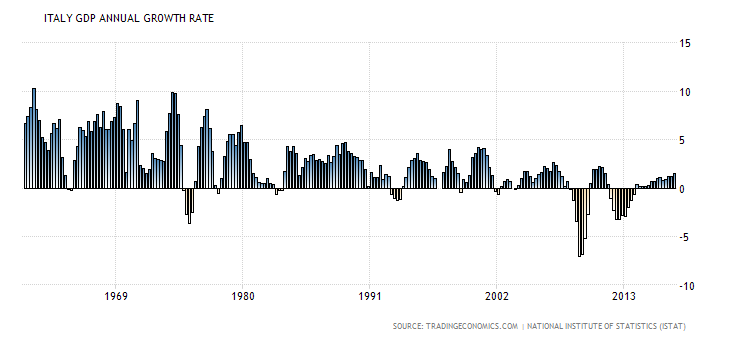

La economía italiana está prácticamente estancada desde principios de siglo, crece a tasas demasiado bajas e insuficientes para aliviar la situación de deuda y morosidad bancaria,

PIB ITALIA, EVOLUCIÓN TRIMESTRAL

PIB ITALIA, ANUAL

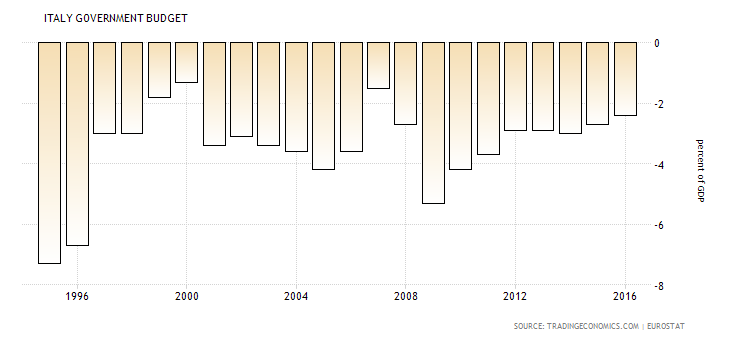

A falta de crecimiento para atender los gastos, el Estado gasta más de lo que ingresa de manera recurrente…

BALANCE PRESUPUESTARIO, ITALIA

… y necesita financiar los excesos contra deuda, creando así un monstruo de deuda desproporcionado del 133% del PIB, uno de los ratios Deuda -PIB peores del mundo, vean:

RATIO DEUDA-PIB. ITALIA

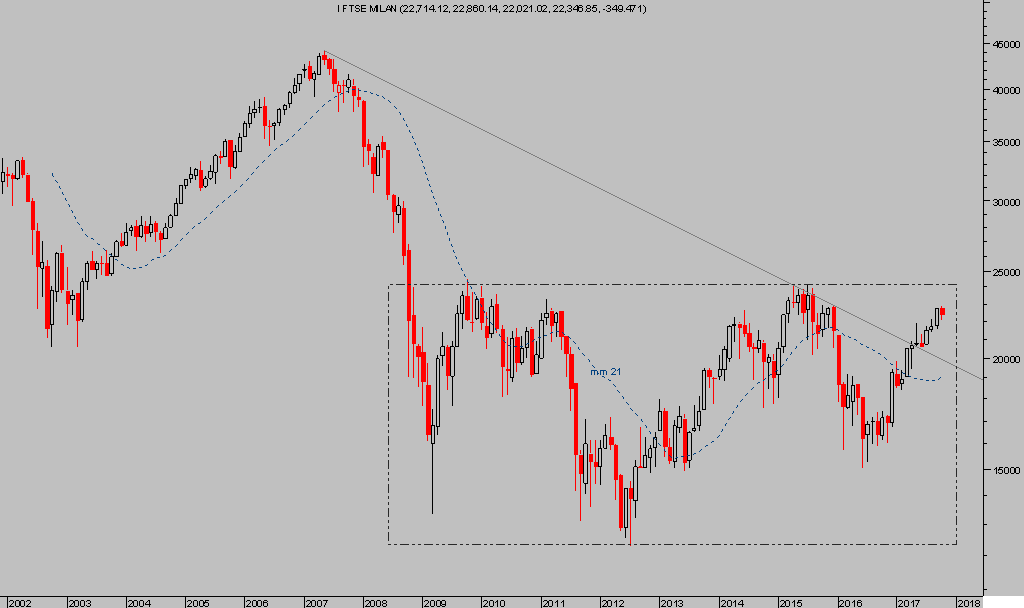

El índice de la bolsa italiana, FTSE Milan, ha recuperado casi un 50% desde los mínimos de junio de 2016, sin embargo, permanece inmerso en un amplio y largo rango lateral desde otoño de 2008 y aún cotiza un 49% por debajo de sus máximos de 2007.

FTSE MILAN, mensual

La economía europea muestra cierto momentum y crece a ritmo moderado del 2.3%, con una tasa de inflación bastante deprimida pero también recuperando posiciones y de camino al umbral de 2% del BCE.

IPC EUROPA

Las expectativas de inflación están mejorando, lideradas por la subida del precio del crudo y por la revalorización del Euro. De ser confirmadas las alzas de precios y mantenida la recuperación, el BCE tendrá que desmontar la estructura monetaria ultra-expansiva en marcha desde julio de 2012.

Es decir, a subir tipos, detener los programas de compra de activos -QE- para después comenzar a reducir el balance. Uno de los principales focos de preocupación ante tal escenario es precisamente la respuesta del sector bancario en Italia una vez que se retire la red de sustento y protección.

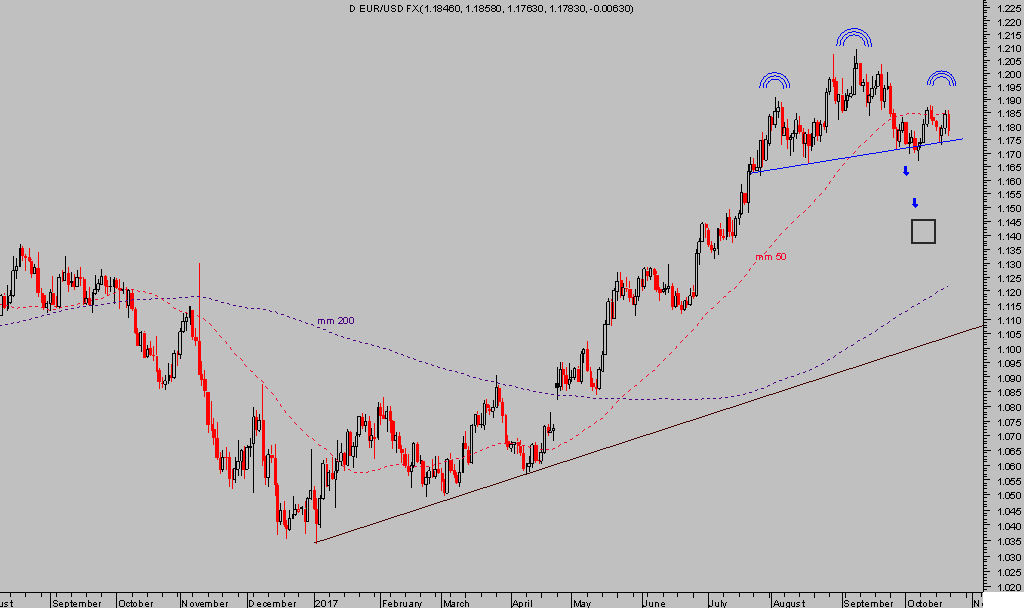

Respecto del Euro, la recuperación protagonizada a lo largo del año ha sido intensa, aunque contra sentido y muy probablemente explicada por las maniobras de devaluación competitiva de distitnos gobiernos, “race to the bottom“.

Las subidas de la moneda europea se han detenido, coincidiendo con los pronósticos lanzados desde este blog, y el despliegue técnico en curso se presenta interesante de cara a profundizar la corrección de en próximas semanas.

EURO-DÓLAR, diario

La estrategia abierta y sugerida para aprovechar este escenario mantiene perspectivas muy favorables.

UUP diario

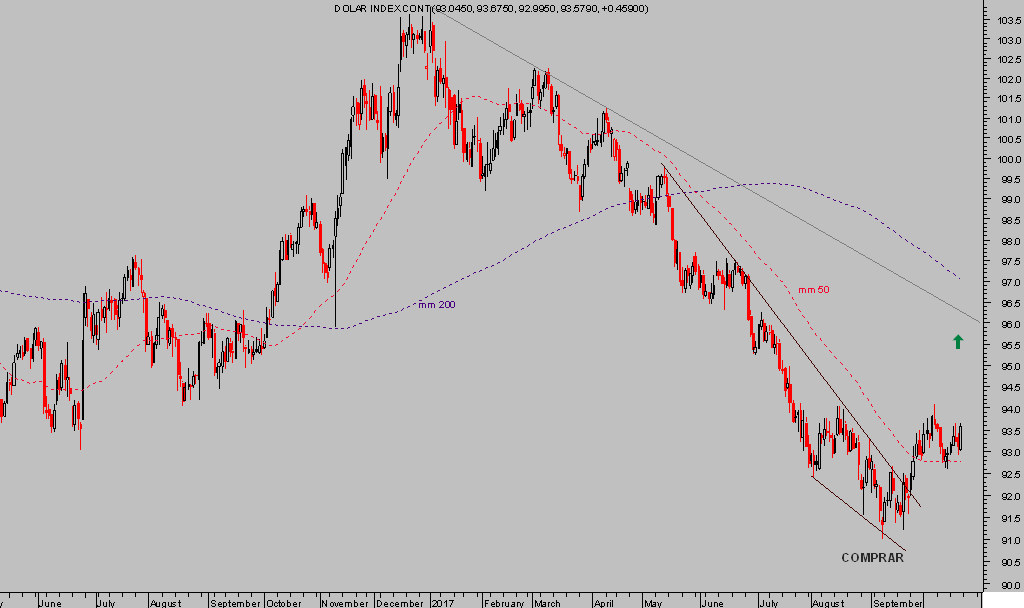

El aspecto del Dólar Index reafirma la postura técnica y dirección por la que apostamos, alzas de dólar o caídas de Euro:

DOLAR INDEX diario

Esta semana se presenta interesante desde la perspectiva de datos macro USA, con la publicación del PIB preliminar del tercer trimestre, Venta de Vivienda Nueva o Pedidos de Bienes Duraderos.

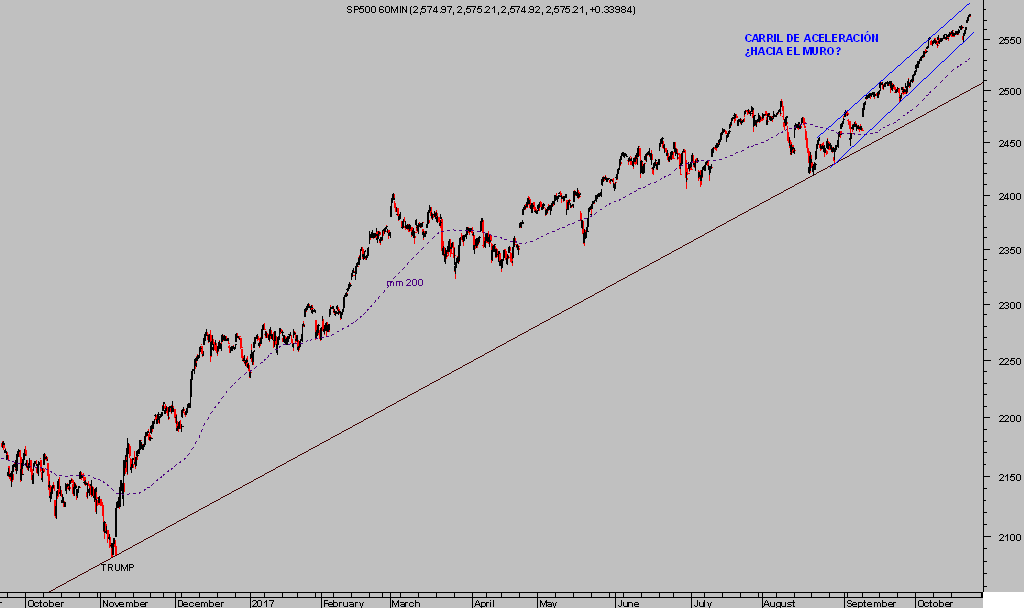

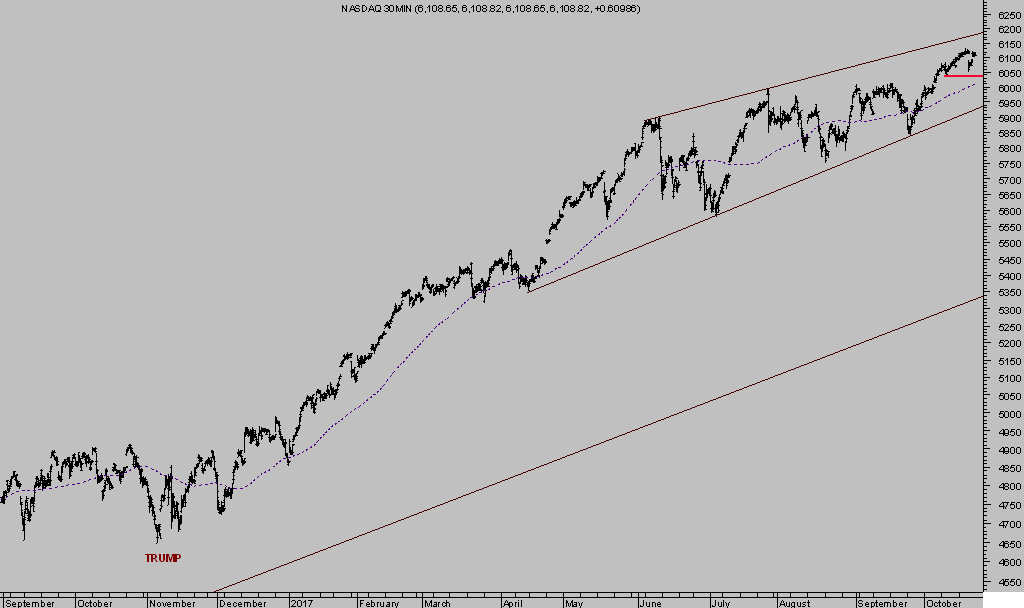

El viernes los mercados USA hicieron una nueva demostración de fuerza -vigor de la política de reflación de activos- al conseguir subidas y nuevos máximos, con el Dow Jones arriba un +0.71%, el S&P500 +0.51% y el Nasdaq también al alza aunque un más tímido +0.36%.

S&P500, 60 minutos

NASDAQ-100, 30 minutos

Las subidas de los índices USA han entrado en fase vertical y usualmente consideradas de máximo peligro. El carril de aceleración -hacia el muro- tan estrecho y bien definido, desplegado desde los mínimos de finales de agosto es un testigo a vigilar de cerca ante la eventual quiebra.

Uno de los factores más elocuentes sobre la fortaleza del movimiento es el volumen de negocio que ha acompañado y refrendado las alzas. El volumen de contratación del índice más amplio y representativo del mercado USA, el NYSE, ha sido extremadamente bajo y decreciente, ha caído alrededor del 21% de media respecto de 2016.

No sólo en USA, los volúmenes de negociación en Europa presentan similar imagen, vean gráfico comparativo:

VOLUMEN CONTRATACIÓN EU y USA

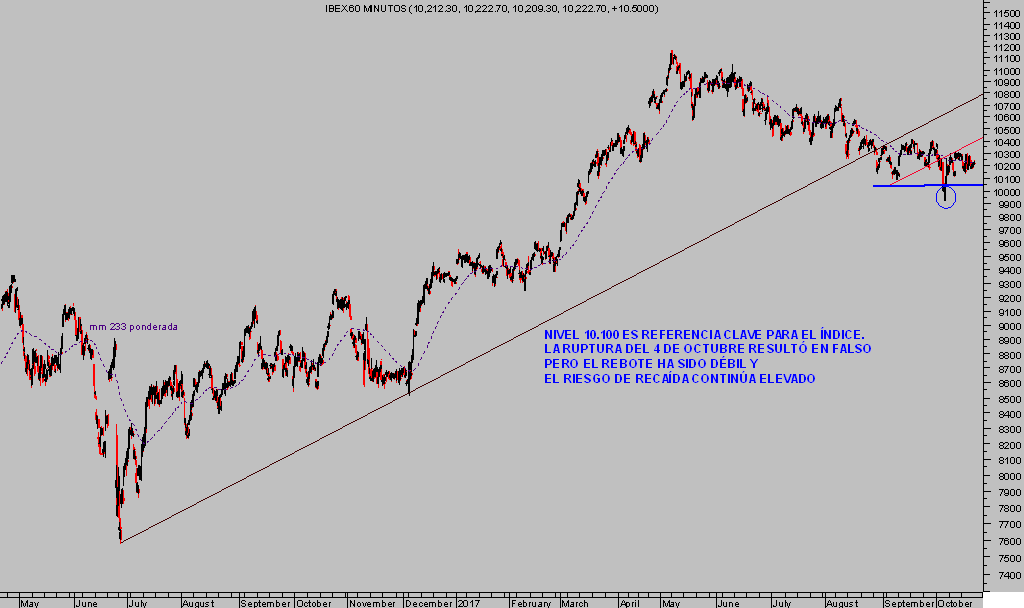

En España, los acontecimientos políticos marcan la pauta y situación técnica del mercado, cuyas lecturas vienen semanas anticipando debilidad.

IBEX-35, 60 minutos

Robert Shiller, doctor en economía y premio Nobel, creador del ratio CAPE de valoración bursátil, a tenor de la situación actual y perspectivas, publicó el jueves en su cuenta de twitter una advertencia:: “A Stock Market Panic Like 1987 Could Happen Again”

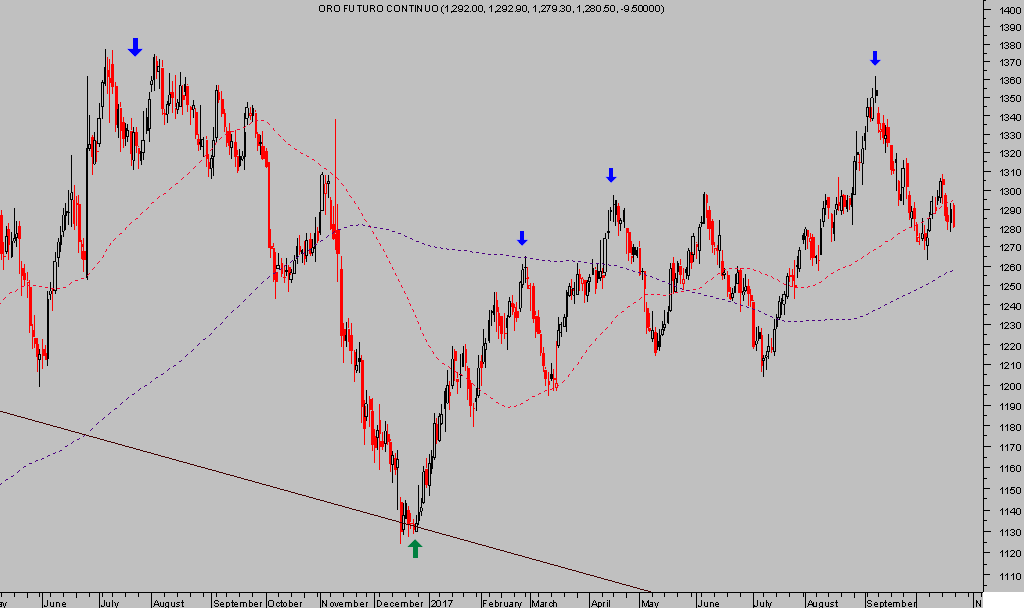

El interés por activos considerados refugio, como el ORO, está aumentando a medida que sube la sensación de riesgo. Las perspectivas y posibilidades del ORO (reservado suscriptores) y los inversores muestran cada vez mayor interés, aunque el comportamiento técnico está defraudando a la mayoría de inversores tal como advertimos a principio de septiembre que iba a suceder.

Entonces el ORO cotizaba en 1.360 la onza, casi 100 dólares por encima del precio actual.

ORO diario

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com