«Sí, más de 800.000 millones de euros es la cifra que los españoles mantienen en liquidez ¿Por qué los inversores españoles siguen temerosos, fruncen el ceño cuando se habla de Bolsa? Por miedo: pesa más lo malo que lo bueno ¿Por qué el miedo? Por la escasa cultura financiera. Por ello, hable con sus hijos de finanzas, de sexo, de dinero. Hable con sus hijos. El diálogo siempre es saludable. La incultura es la culpable de la merma de muchos puntos en el PIB nacional. La población española adulta ha permanecido escolarizada casi 10 años de su vida, de media, frente a los cerca de 12 años que han pasado los habitantes de otros países de la OCDE. Lo dice un estudio del BBVA Research y la Fundación de Estudios de Economía Aplicada (Fedea), que nos sitúa a la cola en una lista de 22 estados de nuestro entorno (somos los penúltimos, por delante de Portugal) en tiempo de formación académica y que da muchas claves también sobre hasta qué punto la educación puede contribuir al desarrollo económico de un país. Los investigadores han calculado que cada año de escolarización adicional aumenta la productividad media en un 10%, supone aproximadamente un 30% más de renta per cápita y representa seis puntos menos en la tasa de paro. Los años de escolarización pueden explicar un 80% de la variación en el PIB por persona en edad de trabajar…», me dice un viejo lobo de la Bolsa española que me envía el siguiente apunte:

Muchos españoles se mantienen hoy en depósitos bancarios que ofrecen rentabilidades próximas al 0%. De hecho, en España hay en estos momentos más de 800.000 millones de euros en liquidez, sin que en muchos casos los titulares sean conscientes de que, a la larga, esto derivará en una pérdida de su poder adquisitivo. Ni aún sabiendo esto, muchos de ellos se moverán. Otros, en cambio, se mueven entre la aversión al riesgo y la búsqueda de rentabilidades. Tanto los primeros como los segundos deben tener en cuenta algunas reflexiones importantes, escribe Óscar Graña en Funds People

Quizás la más elocuente es la expuesta por Sebastián Velasco, director general de Fidelity para España y Portugal, en el tradicional almuerzo veraniego celebrado con periodistas: que haciendo esto están perdiendo poder adquisitivo. Lo hemos visto a lo largo de los últimos ocho años, tanto en Europa como en EE.UU. «En la eurozona, lo que en el año 2009 costaba 100 euros hoy cuesta aproximadamente 111 euros, mientras que 100 euros reservados en liquidez entonces actualmente serían 102. En EE.UU. ocurrió algo parecido y lo que costaba 100 dólares en 2009 hoy costaría 116 dólares y ese dinero en el banco se hubiese convertido en 103 dólares. Es innegable que, debido a la inflación, ha habido una pérdida de poder adquisitivo que hace que el efectivo haya sido la peor clase de activo», asegura. Esto demuestra que invertir en liquidez solo garantiza una rentabilidad que irá perdiendo comba progresivamente con respecto a la inflación.

La regla número uno que deberían saber los que en España atesoran esos 800.000 millones en depósitos y cuentas a la vista es que la conservación del poder adquisitivo y no la seguridad debería regir toda decisión de inversión, afirman Hans-Jörg Naumer y Stefan Scheurer, analistas globales de mercados de Allianz Global Investors. Ambos han elaborado una guía con gráficos ilustrativos en la que exponen cuatro reflexiones que deberían hacerse aquellos que no quieren abandonar los depósitos al 0% y tienen miedo a invertir.

Reflexión # 1: lo importante es que la inflación no merme tu capacidad adquisitiva

Parece que todo gira en torno al tema seguridad, entendiéndose a menudo por seguridad la ausencia de fluctuaciones de las cotizaciones. Pero ha quedado demostrado que si yo guardo hoy 100 euros en el banco, lo más probable es que dentro de diez años ese dinero me sirva para adquirir menos bienes y servicios, lo que deriva en una pérdida de poder adquisitivo real.

“En los últimos años hemos visto que invertir en renta variable puede ser como un viaje en la montaña rusa. Por eso es comprensible que los inversores quieran evitar las fluctuaciones de las cotizaciones. Sin embargo, pasan por alto el riesgo de sufrir una pérdida real de poder adquisitivo, lo cual es todavía más desagradable si consideramos que en la actualidad los tipos de interés de las cuentas de ahorro son prácticamente nulos. Tampoco los bonos soberanos sirven ya. Quien quiera conservar su capital no puede tener entre sus exigencias principales la ausencia de fluctuaciones de las cotizaciones, sino que su exigencia mínima a la hora de invertir debería ser, más bien, la conservación del poder adquisitivo”, recuerdan desde Allianz Global Investors.

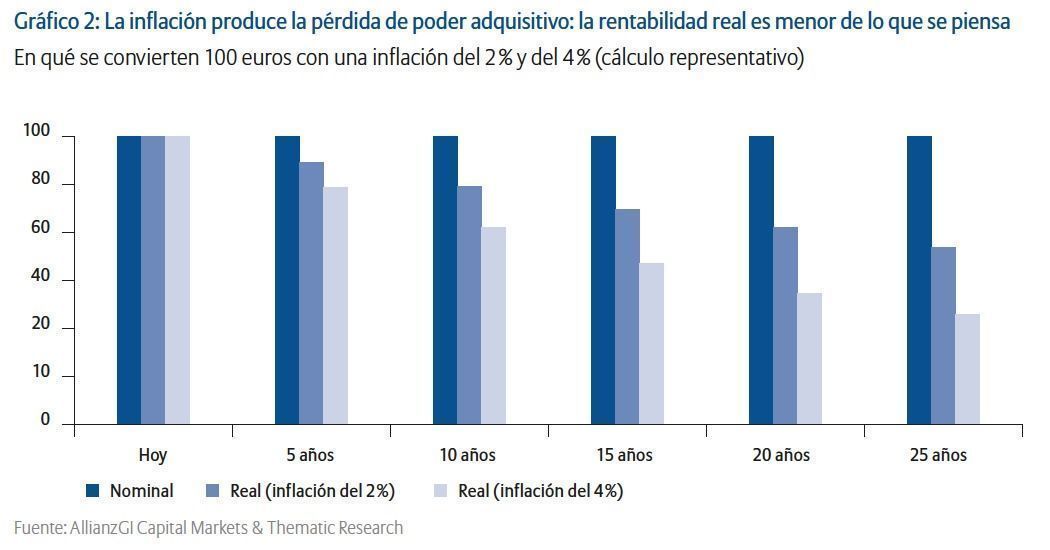

En la gestora hacen un simple cálculo que demuestra lo rápido que la inflación merma el poder adquisitivo: el de alguien que guarda hoy 100 euros debajo del colchón o lo deja aparcado en un depósito bancario al 0%. “Suponiendo una inflación anual que rondase el objetivo del BCE a medio plazo, que es ligeramente inferior al 2%, dentro de diez años con ese dinero solo tendría para comprar artículos por valor de poco más de 80 euros. Al cabo de 20 años, el valor de ese dinero habría bajado a menos de 70 euros. Y si, en este supuesto, la inflación subiera al 4%, en tan solo 10 años su dinero valdría menos de 70 euros. Al cabo de 20 años, ni siquiera le alcanzaría para comprarse algo que costase 50 euros. Visto así, el mayor riesgo es no querer correr ningún riesgo”, afirman.

Reflexión # 2: conócete a ti mismo y cuestiónate tus aspiraciones

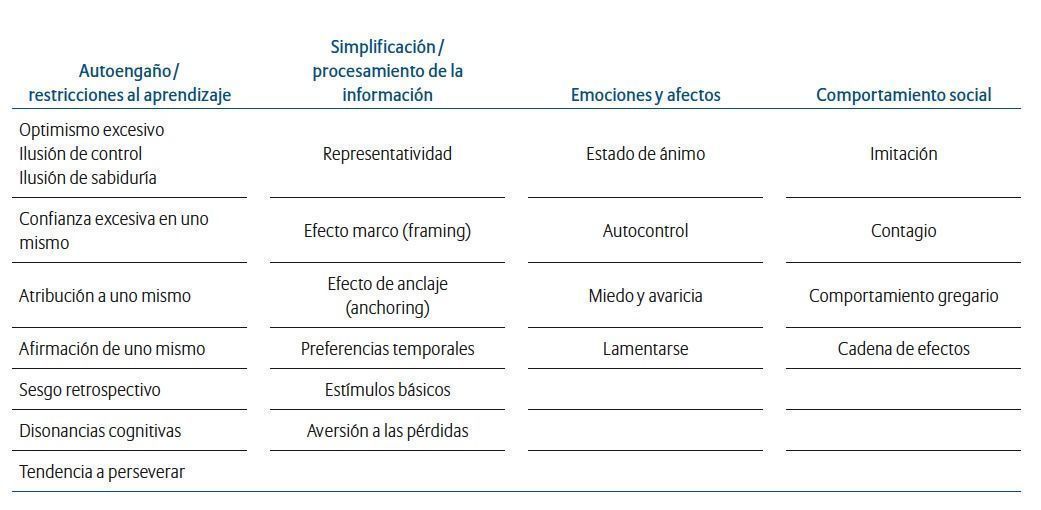

Según explican desde la gestora, los hallazgos de la behavioral economics nos llevan siempre a una misma conclusión: nuestro cerebro es la culminación de un proceso de desarrollo que ha durado miles de años. En consecuencia, aún hoy tendemos a mostrar patrones de conducta de la Edad de Piedra, que no siempre pueden explicarse racionalmente. Así, a menudo vemos el mundo de las inversiones dentro de un determinado marco, es decir, vemos lo que queremos ver y, como resultado, a veces excluimos alternativas mejores. Tendemos a “seguir a la manada” o a actuar impulsados por estados de ánimo que son precisamente los que llevan a los inversores a ir del miedo a la avaricia, y viceversa. También es muy común el hecho de que sufrir una pérdida nos produzca un disgusto mayor que placer nos suscita embolsarnos ese mismo importe.

“En la mayoría de los casos es mejor seguir la sabiduría de los indios dakotas, a los que se les atribuye esta máxima: si el caballo está muerto, desmonta. Todavía hoy nos encontramos con inversores que compraron una determinada acción a principios de la década de 2000 por 60 u 80 euros y están esperando a que su cotización vuelva a esos niveles. Si hubiesen vendido y cambiado a una cesta amplia de renta variable alemana y europea, ya se habrían recuperado con creces de aquellas caídas de cotización. La consecuencia es que llevan más de una década dejando escapar revalorizaciones. Por eso es importante conocerse a sí mismo y cuestionarse la forma de actuar”. (Gráfico 1: patrones de conducta típicos).

Reflexión # 3: la ley fundamental de las inversiones es ir a por las primas de riesgo

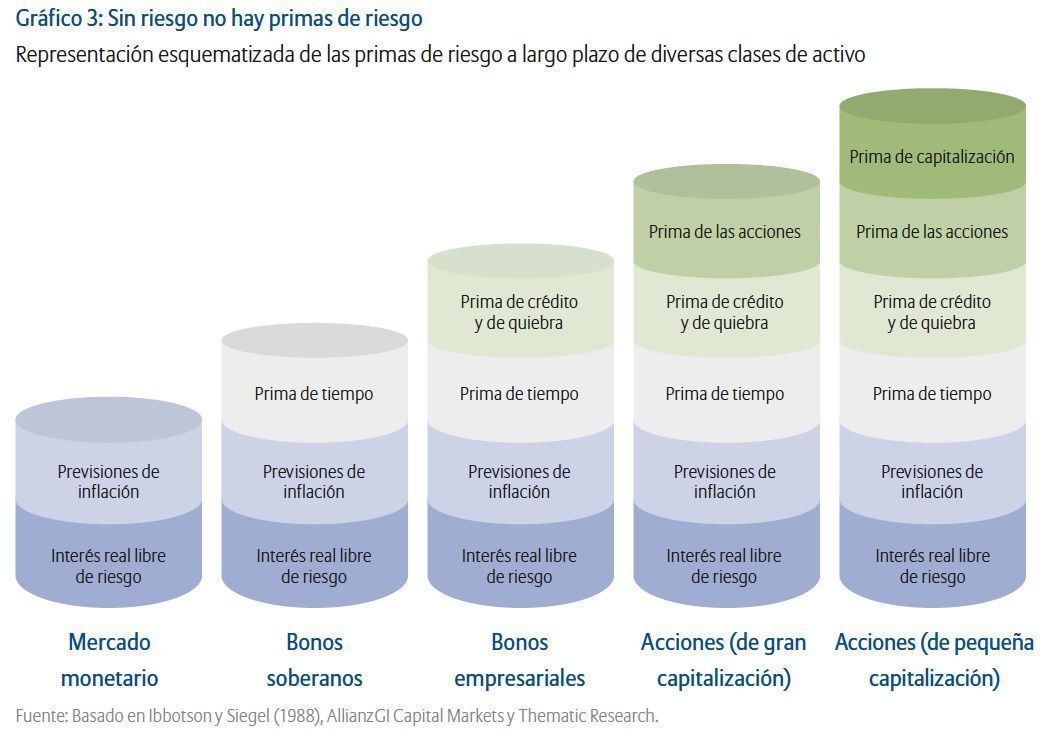

Los inversores de éxito lo saben: sin riesgo no hay primas de riesgo; esta es la verdadera ley fundamental de toda inversión. “La lógica subyacente es que todo aquel que invierte asumiendo un mayor riesgo debería poder esperar que, con el tiempo, esas inversiones generen una rentabilidad mayor que otras inversiones alternativas carentes de riesgo y que, por tanto, prometen menos beneficios”. En el gráfico 3 se muestra qué primas de riesgo cabe atribuir a las distintas clases de activo.

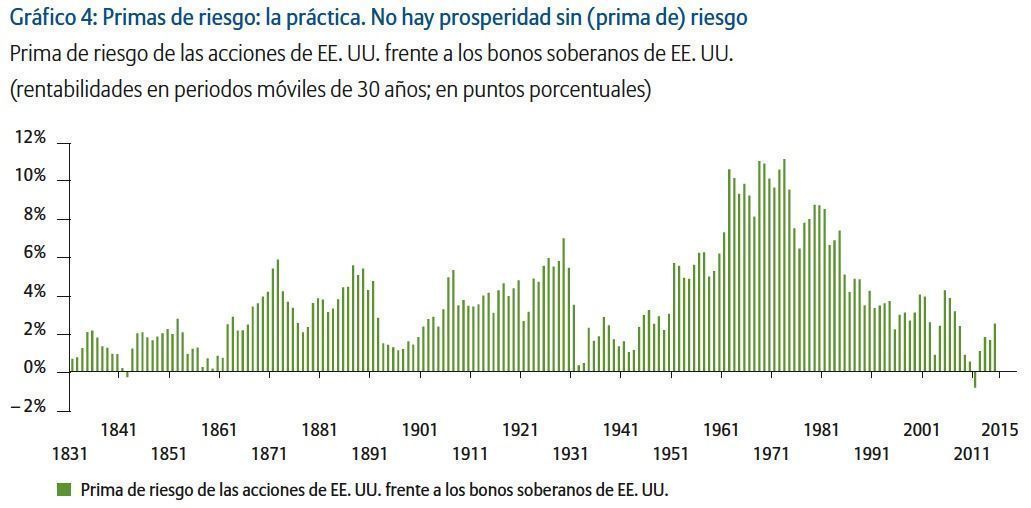

Hasta aquí la teoría. Ahora, el caso práctico. El estudio del periodo de tiempo completo, comprendido entre 1801 y el fin de 2015, revela claramente cuál fue el efecto de las primas de riesgo de las acciones. Si en 1801 un inversor hubiese invertido un dólar en bonos soberanos de ese país, llegado el fin de 2015 habría ganado algo más de 1.550 dólares, y eso tras el ajuste por poder adquisitivo. En el mismo periodo, con una inversión en acciones habría ganado más de 1,4 millones de dólares. “Por supuesto, la historia no se repite, pero podemos aprender mucho de ella. La lección es que la asunción de mayores riesgos se recompensó a ojos vistas en el caso de las acciones. Teniendo en cuenta el poder adquisitivo, la renta variable ha ofrecido más seguridad que la renta fija”.

Reflexión # 4: invertir antes que especular

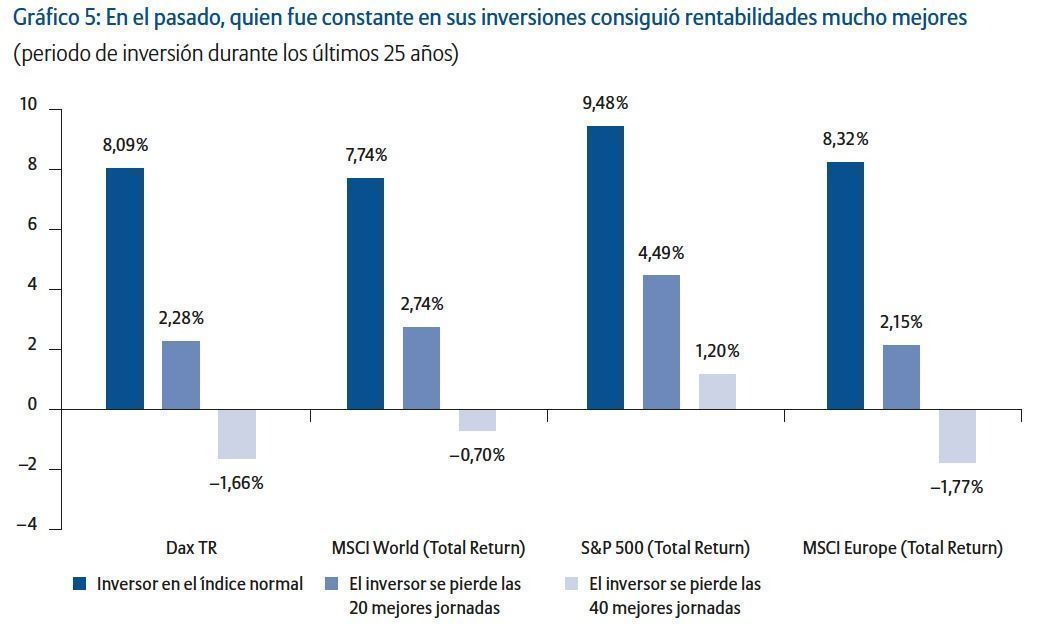

No hace falta ser un experto y seguir continuamente la evolución de las cotizaciones y los acontecimientos del mercado para identificar los momentos oportunos para invertir y desinvertir. Lo bueno es que el que quiere hacer crecer su capital a largo plazo no especula, sino que invierte. Con especular en Allianz Global Investors se refieren a apostar a corto plazo por movimientos de las cotizaciones y, con invertir, a poner el dinero a trabajar de medio a largo plazo. En el gráfico 5 la gestora explica la diferencia con distintos segmentos del mercado de renta variable.

“Tomemos el ejemplo de la renta variable europea: los que en los últimos 25 años invirtieron en una cesta bien diversificada de acciones europeas consiguieron, por término medio, una rentabilidad de casi el 8%. Si se hubieran perdido las mejores 20 jornadas de la bolsa, por ejemplo a la espera de cotizaciones más ventajosas para entrar, solo habrían obtenido una rentabilidad de menos del 2%. Y si se hubieran perdido las mejores 40 jornadas, habrían sufrido una pérdida del 2,3 % anual por término medio. La mayoría de las veces el mejor método es dejar que el dinero siga trabajando. El riesgo de perderse las mejores jornadas de los mercados de capitales es muy elevado. En la bolsa nadie toca la campana para avisarnos de cuándo entrar o salir de una inversión”.

Moisés Romero

La Carta de la Bolsa