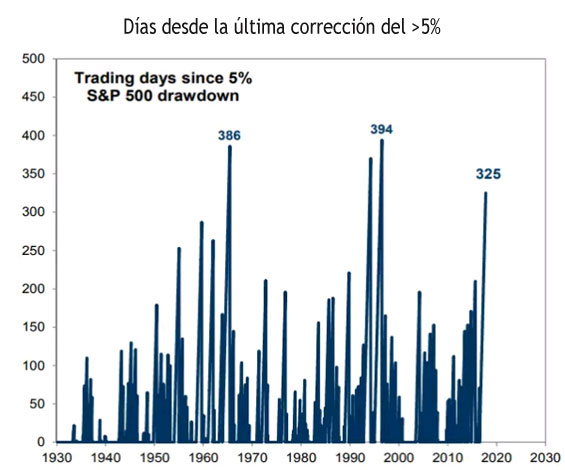

No es que los inversores necesiten que se lo recordemos de nuevo, pero los mercados de renta variable de Estados Unidos han estado muy tranquilos durante mucho tiempo. Quizás demasiado. Goldman Sachs ha señalado que ha habido muy pocos períodos en la historia de Wall Street en los que el índice S&P 500 ha esquivado una caída del 5 por ciento durante tanto tiempo.

Desde la última corrección, que el banco de inversión de Nueva York define como una caída de al menos el 5 por ciento desde los últimos máximos en un período de medio año, han pasado 325 días de negociación. Eso significa que el S&P 500 podría romper su récord a principios del año próximo, según los cálculos del Financial Times.

Este largo período de calma ha sido una fuente habitual de debate en los medios de comunicación y en las mesas de negociación. Algunas razones dadas incluyen:

- – Crecimiento económico general constante desde el final de la crisis financiera de 2008-09;

- – La era de la política monetaria laxa que ha involucrado grandes compras de bonos por parte de la Reserva Federal;

- – El aumento de los fondos negociados en bolsa y otras inversiones pasivas;

- – La complacencia entre inversores que ha provocado que el mercado de acciones de Estados Unidos suba a nuevos récords, incluso cuando las valoraciones se han estirado bastante en casi todas las medidas importantes.

Ese es el último punto que ha capturado la atención de al menos algunos veteranos del mercado, con el 30 aniversario del Lunes Negro, el crash más severo de la historia de Estados Unidos, a un día de distancia.

«El mercado en 1987 fue implacable», dijo Art Cashin, director de operaciones en el NYSE de UBS Financial Services. «Desafortunadamente, hay algunas similitudes. Me recuerda un poco a lo que hemos visto este año».

Otros también han emitido advertencias: JP Morgan dijo este mes que la normalización del banco central podría desencadenar la próxima crisis financiera, mientras que Ray Dalio dijo este verano que el fondo de cobertura más grande del mundo comenzaría a reducir sus posiciones de riesgo.

Pero los toros sostienen que el motor que ha impulsado el mercado de renta variable aún tiene mucho combustible. Señalan las expectativas de crecimiento continuo de los beneficios, fortaleza de la economía global y el potencial de la reforma fiscal.

Goldman, por ejemplo, espera que el S&P 500 suba a 2,650 a finales del próximo año si se promulga un recorte de impuestos corporativos, pero considera que el indicador caerá a 2400 si no es así.

Carlos Montero

La Carta de la Bolsa