Cada día se incorporan más actores y participantes al mundo de la Bolsa y de la inversión especulativa. Jóvenes, y no tan jóvenes, como mis dos hijos y sus amigos, ansiosos por redondear al alza sus nóminas, buscan oportunidades. En este nuevo ciclo de sequía contumaz, que ha destrozado campos, pantanos y jardines por, resulta cada día más difícil ganar dinero. Los mercados están atrapados en trampas, que ellos mismo han construido. Son atacados por monstruos, animales salvajes, por sapos y culebras, que llueven del cielo, cuando lo que necesitamos es agua para beber y regar los campos. Llueven sapos emponzoñados, que escupen proclamas secesionistas en Cataluña. Se escuchan tambores de guerra en los tipos de interés. Se vuelve a mentar la bicha de la caida en recesión, después de tanto empeño en la recuperación económica actual. Y los políticos, a lo suyo, sembrando zozobra y dejando que las minorías radicales se salten semáforos en rojo y se pasen el Orden Constitucional por el forro «Cuándo especulas en Bolsa ¿qué peligros debes considerar como más importantes?», me preguntaba hace unos días L.M. amigo de uno de mis hijos. L.M. trabaja en el departamento financiero de una gran marca alemana de coches. «Muy similares a los que te enfrentas tú cada día en tu trabajo», le dije. «Hay riesgos de equivocarse a la hora de elegir una empresa para especular o invertir: riesgo de impagos, riesgo de que el dividendo anunciado no sea como se anunció, riesgo en la proyección de resultados. Y a esos riesgos se le unen los riesgos globales inducidos por la geopolítica, por la inseguridad en los países emergentes, por los populismos, por el cambio de los bancos centrales en su política monetaria, por la sobrevaloración de cotizaciones, por las burbujas. La Bolsa es un riesgo en sí misma. Nunca fue fácil invertir en Bolsa. si fuera fácil tú no trabajarías donde trabajas. Tampoco lo harían mis hijos ni todos los que estás hoy aquí», le contesté. Y en esta línea rescate el comentario que sigue. Lo leí hace poco y me sedujo:

Hay gustos para todo. “La disciplina mejora la probabilidad de éxito”. Quien lo dice es Nick Clay, gestor de Newton (BNY Mellon) y responsable del BNY Mellon Global Equity Income Fund, refiriéndose a una de las principales características del proceso de inversión del fondo en sus 11 años de existencia: la disciplina. ¿Por qué ésta es una cualidad importante actualmente? Según explica, “la disciplina ayuda a navegar los mercados de hoy día, cuando el relato y el sentimiento pasan a ser mucho más importantes que los hechos y los fundamentales. Aquel que nos conoce seguro que sabe que consideramos el Quantative Easing (QE) un mega experimento que los bancos centrales han puesto en práctica desde 2008 y que no funciona”, comenta. Para exponer su punto de vista, el gestor recurre a diversas metáforas:

- 1. Poner un camino delante de los bueyes: en esta metáfora la economía son los bueyes y el camino, los mercados. Según Clay, la economía debería mostrar crecimiento y con eso impulsar los mercados. “Los bancos centrales han cambiado esta lógica. Han empujado los mercados y esperan que la economía les siga diligentemente. Han tenido mucho éxito en impulsar prácticamente todos los mercados y, aun así, en grande parte de las regiones del planeta, los bueyes siguen pastando tranquilamente.”

- 2. Las sirenas de la Odisea: Igual que en el poema épico de Homero, en el que las sirenas engañaban a los marineros llevándoles a naufragar, en los mercados estas “sirenas” traen mensajes de esperanza que, según el profesional, engañan a los inversores. “Oímos constantemente a las sirenas clamando que todo empezará a funcionar, que este año, sí, la economía volverá a su cauce. Además hemos pasado de Yellen, Draghi o Kuroda a Trump, augurando un buen futuro donde todo volverá a funcionar. Pero hay que ser bastante cautos, y no dejarnos llevar por esta narrativa. Hay que llevar tapones en los oídos y evitar la trampa de subirse en la curva de riesgo buscando un extra de rendimiento”.

- 3. La migración de los animales en la sabana: “Cuando migramos de una clase de activos o un estilo de inversión buscando rendimiento, sentimos que es la actitud correcta y nos quedamos tranquilos. Pero en algún punto del camino surgirá un río y eso hará con que la calma se convierta en pánico. Hemos visto eso en Reino Unido después del Brexit, por ejemplo, en que los fondos de real state tuvieron que cerrar. Igual que cuando los animales cruzan el rio, nos enfrentamos al riesgo de una permanente pérdida del capital. Los cocodrilos pueden aparecer.”

- 4. La economía no es una máquina: “los banqueros trabajan bajo la falsa pretensión de que la economía es una máquina: lineal y previsible. Algo en lo que se introduce dinero por un lado, y del otro sale un crecimiento robusto, inflación y pleno empleo. Pero el mundo no es una máquina, es más un ecosistema. Hay un ciclo que tiene que evolucionar constantemente. El capital es creado, es destruido, y creado de nuevo, en un movimiento constante que pone al límite la estabilidad. Intentar controlar el ciclo y no dejar que se complete, con tipos de interés nulos, soportando empresas sobre-endeudadas y excedentes de capacidad, al fin y al cabo, hace que todo se debilite”.

El mercado y el vicio de los donuts

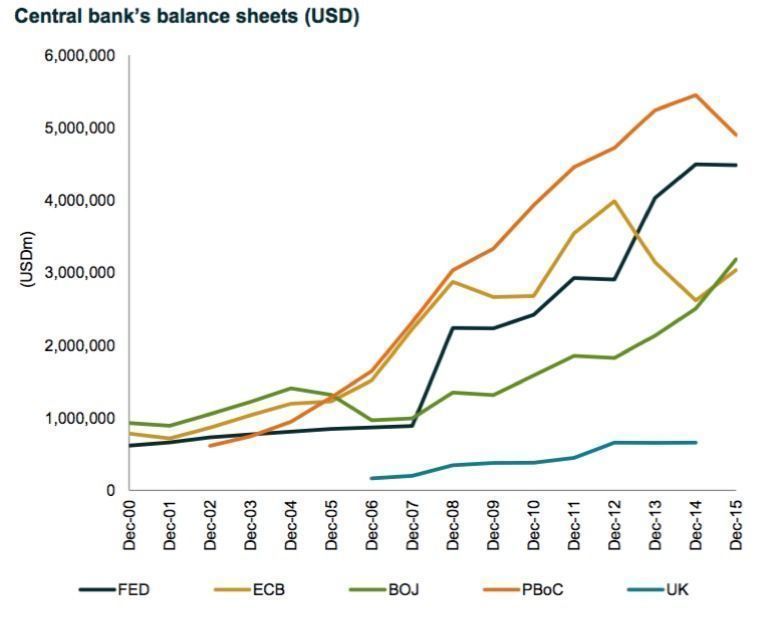

Según Clay, ninguno de los hechos destacados interesa hoy día a los mercados porque nos hemos vuelto dependientes de los bancos centrales. “Somos dependientes de los que nos alimentan: azúcar, carbohidratos, donuts”, metaforiza, señalando la “producción de donuts” de los bancos centrales, en una gráfica que muestra la expansión de los balances a lo largo de la última década.

“Hemos convertido a los bancos centrales en las personas más importantes del mundo”, puntualiza, “siempre que algo va mal les miramos en búsqueda de salvación, pase lo que pase”.

El paso difícil

El paso difícil, para Nick Clay, pasaría por dejar que el ciclo se completase, dejar quebrar a las empresas con excedente de capacidad o vivir recesiones. “Pero lo que estamos haciendo es crear otra burbuja, lo que es más fácil y políticamente correcto: imprimir más donuts y dar más azúcar a los mercados”.

Citando al famoso crítico de la Reserva Federal y gestor de fondos John Hussman, el experto subraya las consecuencias de estas medidas de política monetaria, sobre todo, la inadecuada distribución de capital, la distorsión del horizonte temporal de inversión –acortándolo– y el exceso de apalancamiento. “Pero también hay el impacto social, puesto que las personas que se benefician de los desajustes del mercado son las personas que poseen los activos. No se está beneficiando a la sociedad, sino solamente a algunos. Por eso hemos visto el Brexit y la victoria de Trump, y lo veremos, probablemente, en las elecciones en Italia este año”, relata. “Y nuestra adicción a los donuts sigue creciendo, la deuda total global desde la crisis financiera ha subido otros 56 billones de dólares. Creció en todas partes, en los estados, empresas, bancos, individuos…. no sorprende. Los donuts son buenísimos y, mejor, son gratis”, comenta.

El profesional recurre a los Monty Python para una última metáfora que deja clara su opinión de que caminamos hacia el final del ciclo. En el sketch que referencia, el señor Creosote, obeso mórbido, termina una comilona con un bizcocho de menta que lo hace explotar. “Lo importante en esta escena no es el hecho de haber explotado de tanto comer sino que, después de explotar, viene el camarero y dice: Aquí tiene la cuenta, señor”.

Moisés Romero

La Carta de la Bolsa