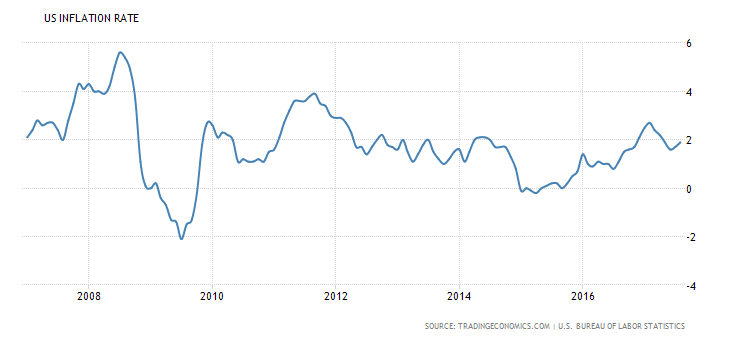

Los datos de inflación USA medidos a través del IPC presentan una tendencia de ligera recuperación, desde los mínimos de la desaceleración registrada en la primera mitad del año, que han situado la tasa en 1.9% y nivel cercano al umbral del 2% de la FED.

IPC, USA

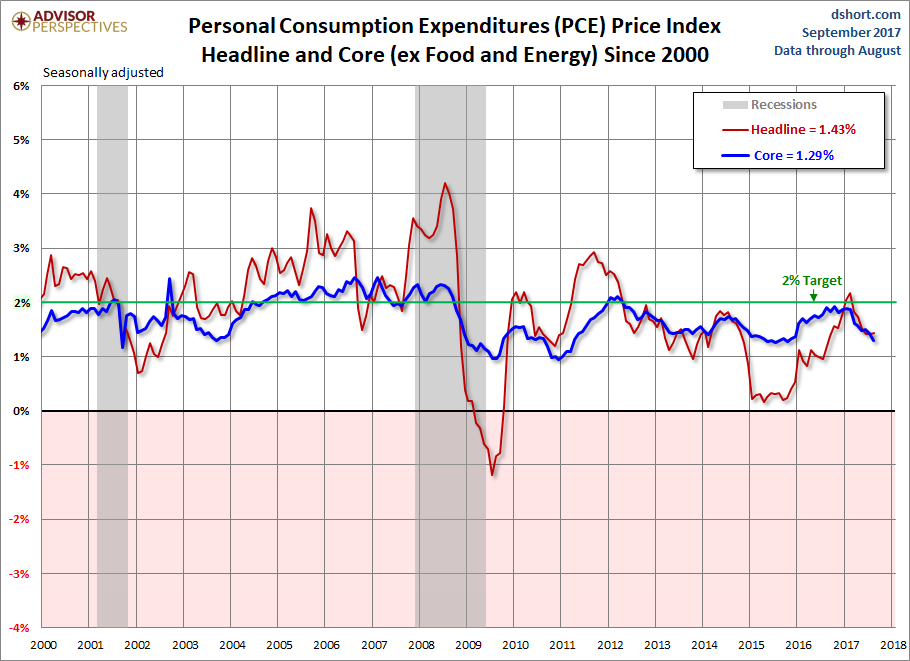

No obstante, la FED se fija más en la marcha del indicador denominado Personal Consumption Expenditures -PCE-, su barómetro preferido y cuya evolución no se ajusta a la de precios al consumo.

Los últimos datos publicados muestran un PCE aún descendente y situado en 1.41%, tasa subyacente en el 1.29%, dificultan la labor “normalizadora” de subida de tipos a las autoridades.

PERSONAL CONSUMPTION EXPENDITURES

Es una evolución contraria al propósito de la FED de elevar tipos de interés 3 veces en este 2017. En las reuniones del FOMC de diciembre de 2016, marzo y junio de este 2017, decidieron elevar tipos.

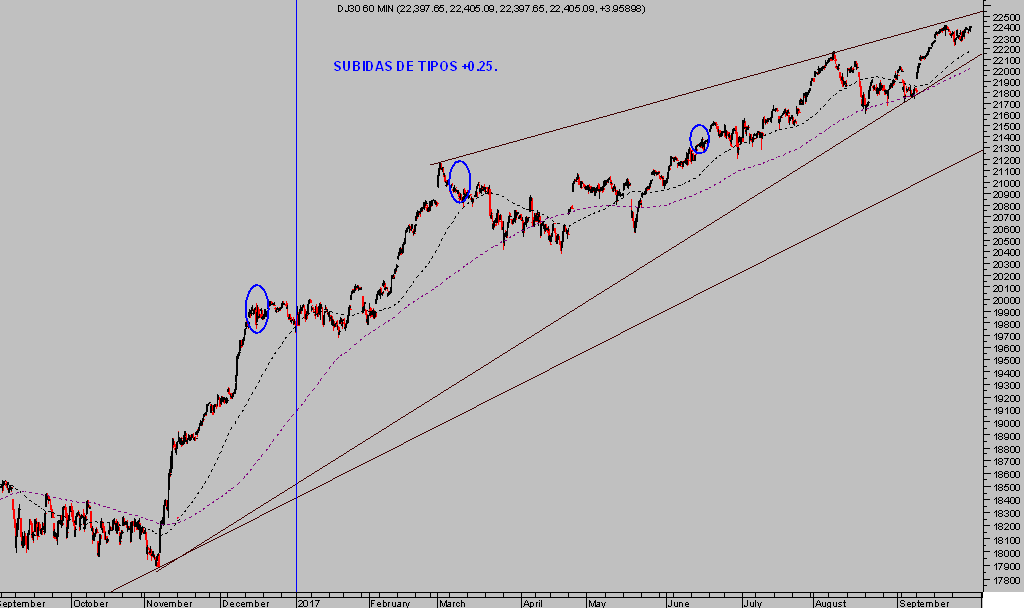

Unas decisiones bien comunicadas y gestionadas de manera impecable desde la óptica de mercados y cuidando siempre las políticas de reflación de activos o arresto de la libre formación de precios en los mercados.

DOW JONES 60 minutos

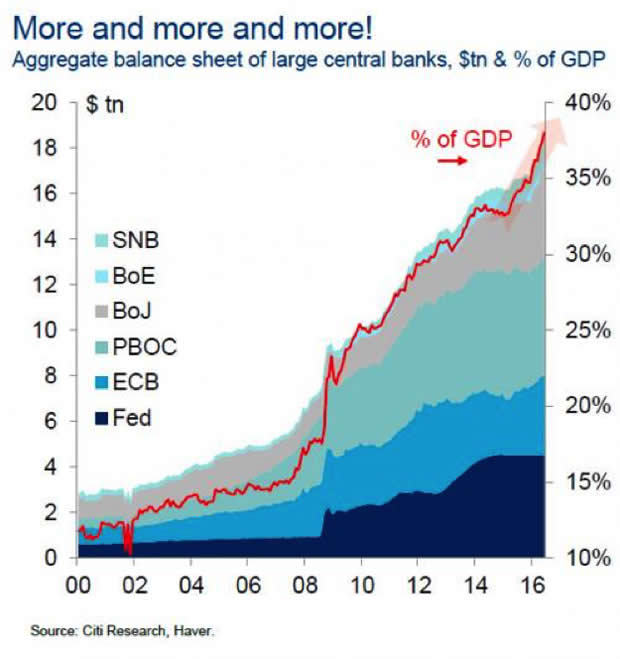

Los bancos centrales empezaron meses atrás a preparar a los inversores sobre el final de los programas de expansión cuantitativa -QE-. El BCE recuerda la fecha de vencimiento de su QE, en marzo de 2018, y la FED ha decidido iniciar el adelgazamiento del balance, o contracción cuantitativa, este mes de octubre.

La inestabilidad económica persiste y sin programas QE la incertidumbre toma el relevo a la complacencia, crecen las dudas sobre la capacidad real de las economías para avanzar autónomamente.

Además, la correlación de los programas QE con la evolución del mercado de acciones es demasiado estrecha como para ser obviada.

El total de los balances de los bancos centrales como porcentaje del PIB alcanza cotas históricas e irracionales, pero el crecimiento económico avanza lento.

Los bancos centrales de las principales regiones económicas han multiplicado por 3 veces su balance agregado hasta superar los 20 BILLONES de dólares, cerca del 40% del PIB.

El BOJ lidera al resto al haber engordado su balance hasta suponer cerca del 90% de la economía nipona.

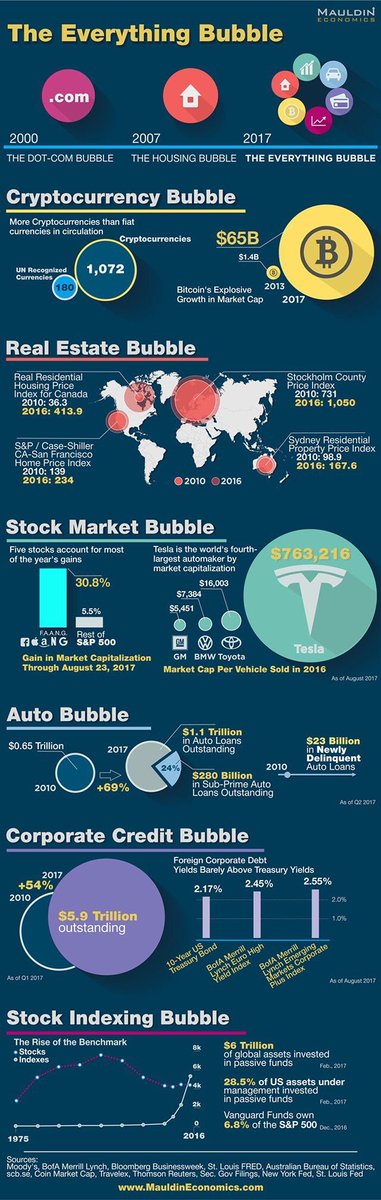

Y las consecuencias más nefandas de estas actuaciones se manifiestan en la creación de diversas burbujas de precios simultáneamente.

El “everything bubble” continúa firme y en vigor, vean el interesante cuadro a continuación:

El riesgo de los mercados financieros no es desdeñable, disparado en comparaciones históricas, pero las políticas de reflación de activos están ahí para contener el miedo, sostener los mercados y mitigar los el alcance y efectos de cualquier posible corrección.

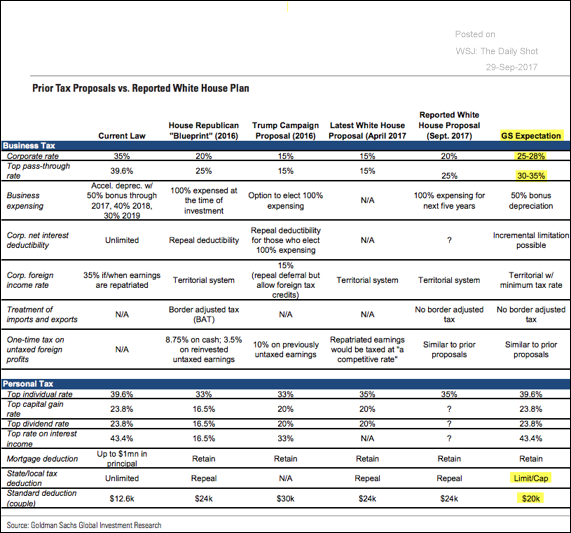

Ahora que las autoridades monetarias USA pretenden reducir su presencia en los mercados, vía contracción cuantitativa, pero la economía no despunta, es momento para que la política fiscal tome el relevo.

No es casualidad que los esfuerzos para lanzar la reforma fiscal USA se estén intensificando y la semana pasada se escenificase la revisada propuesta de reforma fiscal de Trump. Una reforma aún cargada de escollos y de votos contrarios a su aprobación, tal como explicaba en detalle en post de la semana pasada.

Goldman Sachs, antigua casa del actual Secretario del Tesoro USA, Steven Mnuchin, ha publicado su cuadro de previsiones respecto de la reforma fiscal.

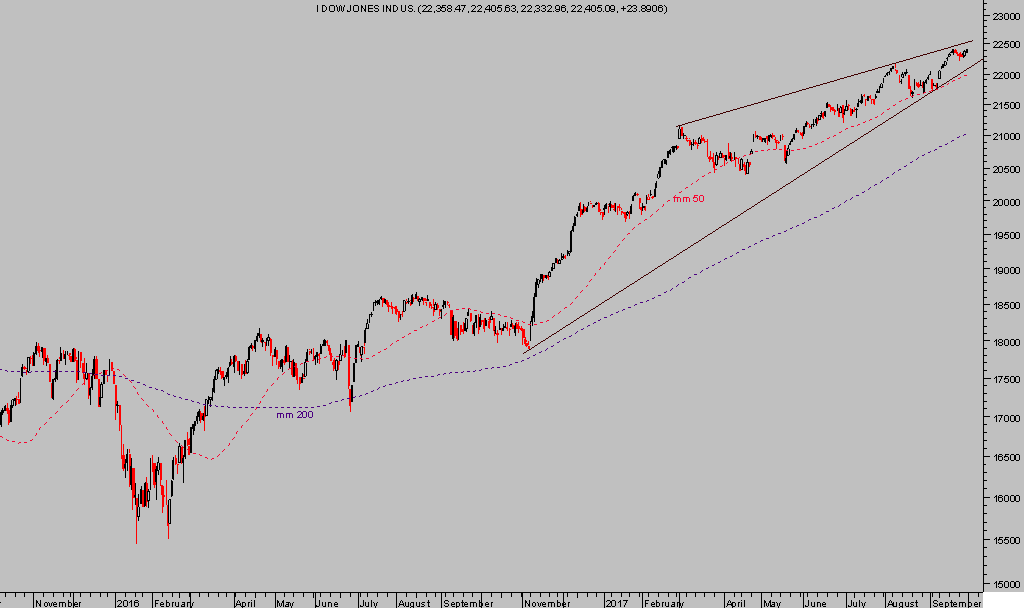

El combinado de fuerzas reflacionistas y las fiscales sin aprobar aún, ha facilitado un impulso a los mercados USA que, junto con el impulso del tradicional maquillaje de fin de trimestre, ha enviado a los índices USA a cerrar el tercer trimestre del año en máximos hsitóricos.

DOW JONES diario

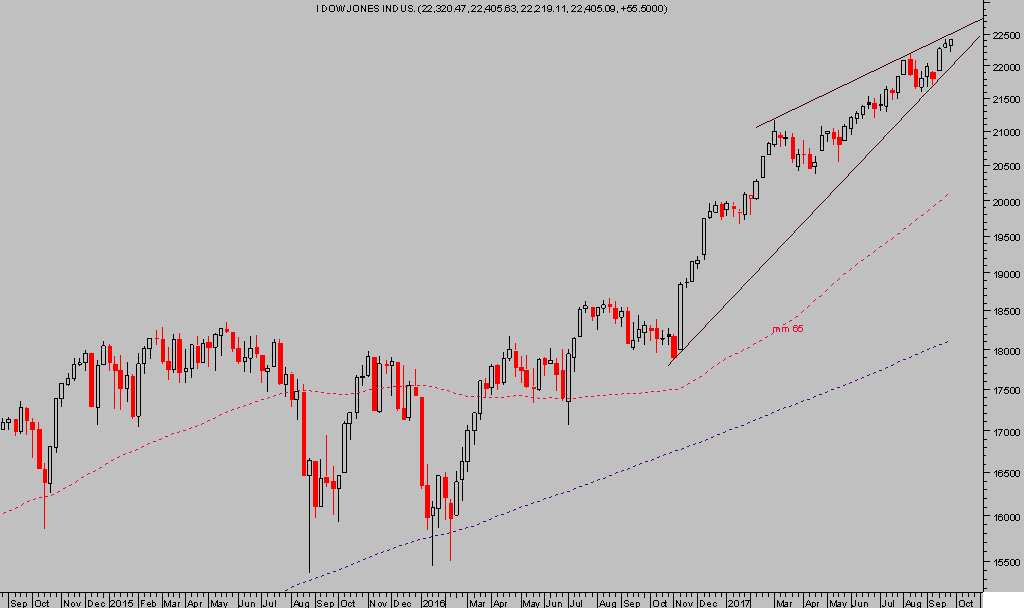

DOW JONES semana

Máximos que, sin embargo, no han alterado las pautas técnicas en curso y han acercado las cotizaciones a las directrices superiores de las figuras técnicas desplegadas en los últimos meses -cuñas alcistas- o zonas técnicas de proyección.

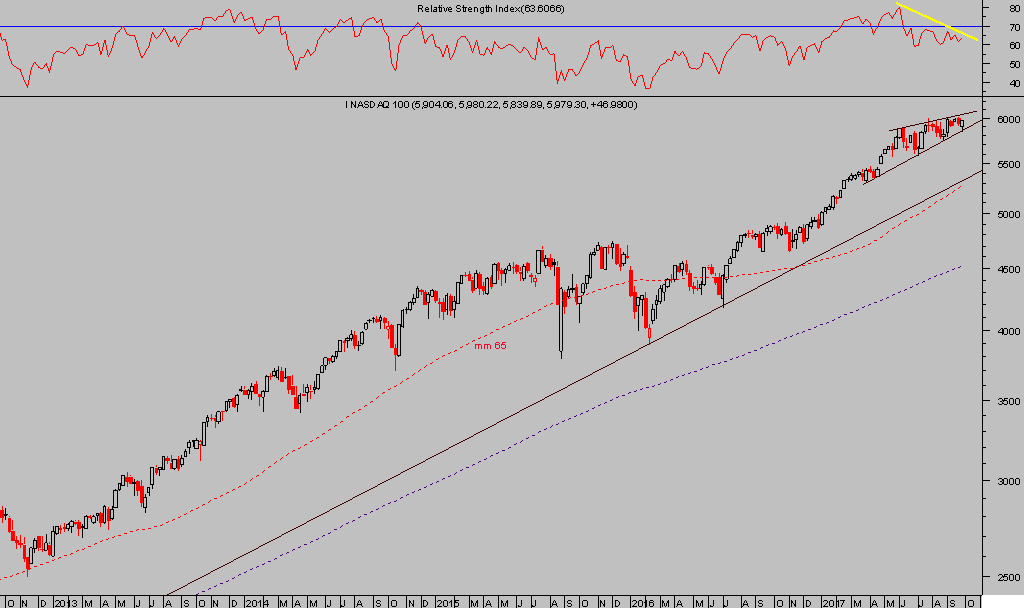

NASDAQ-100, semana

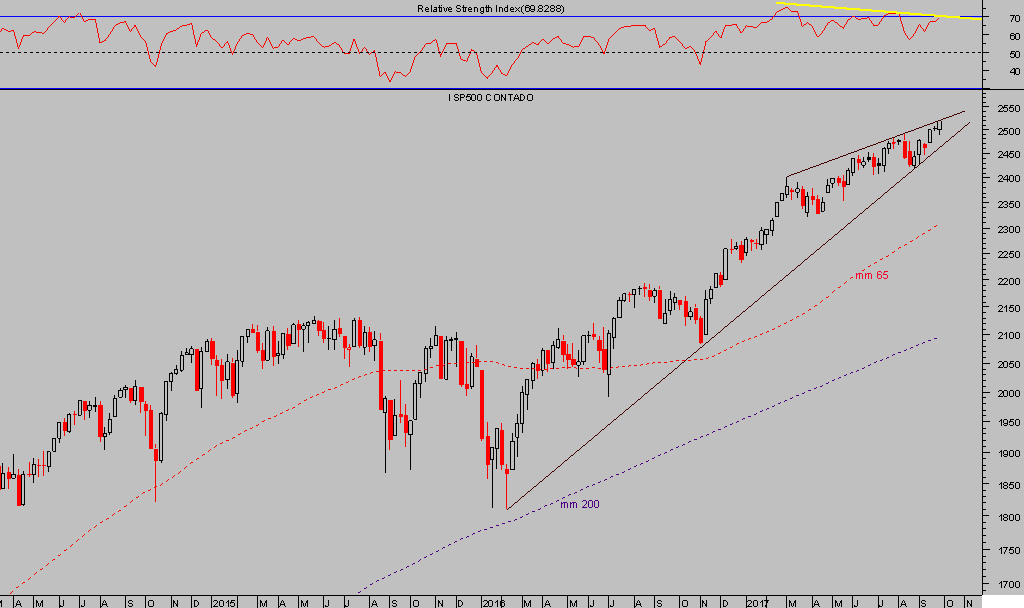

S&P500 semana

Las perspectivas apenas han variado. No obstante, las lecturas técnicas en el actual entorno de precios obligan al análisis y seguimiento estrechos del comportamiento de los índices alrededor de unas referencias técnicas tan críticas como las actuales para el futuro del mercado.

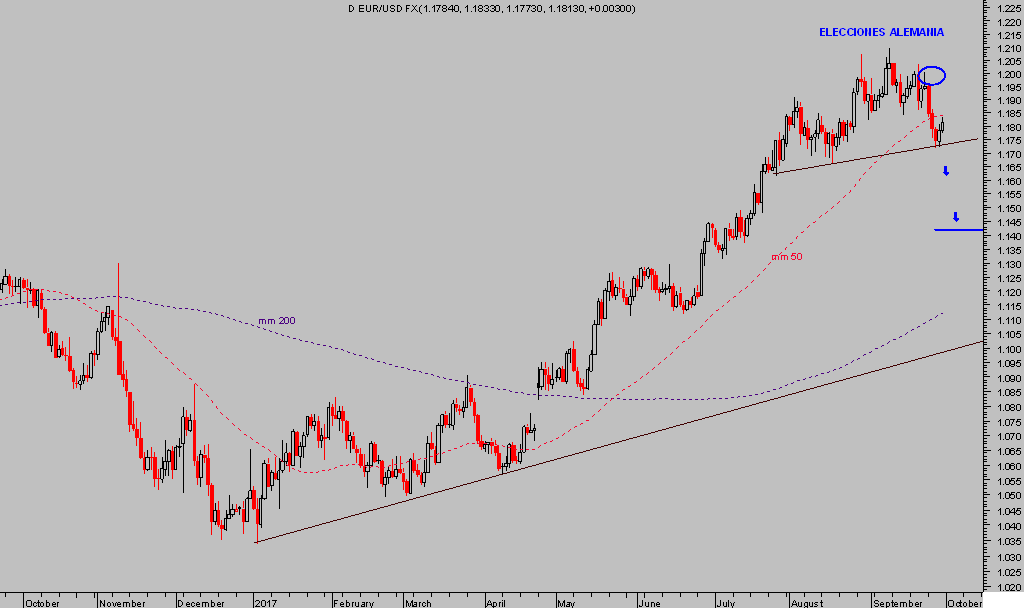

La intensa caída del Dólar en el transcurso del año, subida del Euro, es un factor de relevancia mayor tanto para la marcha de la inflación como las transacciones comerciales y también un factor determinante y a vigilar por las autoridades monetarias.

El Euro parece haber encontrado techo de medio plazo en los máximos del pasado 8 de septiembre, hipótesis confirmada con la debilidad originada tras las elecciones alemanas la semana pasada.

EURO DÓLAR diario

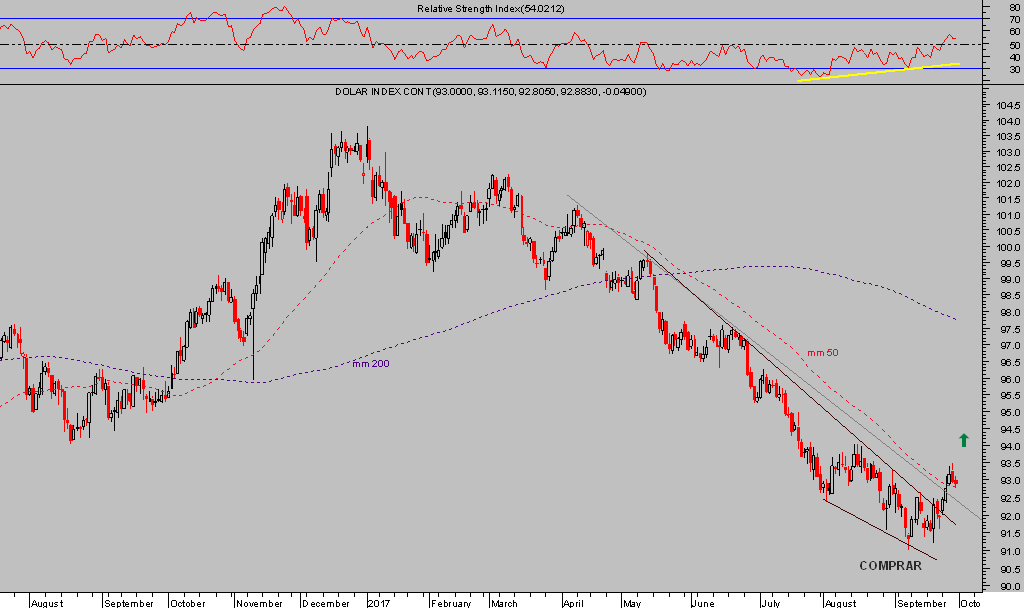

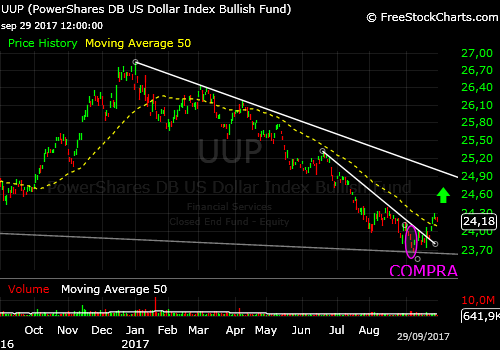

Contrariamente, el Dólar intenta salir de la zona de mínimos y presenta un aspecto técnico de interés…

DÓLAR INDEX semana

… y alineado con nuestras previsiones y posición abierta con e fin de capitalizar el escenario esperado.

UUP Dia

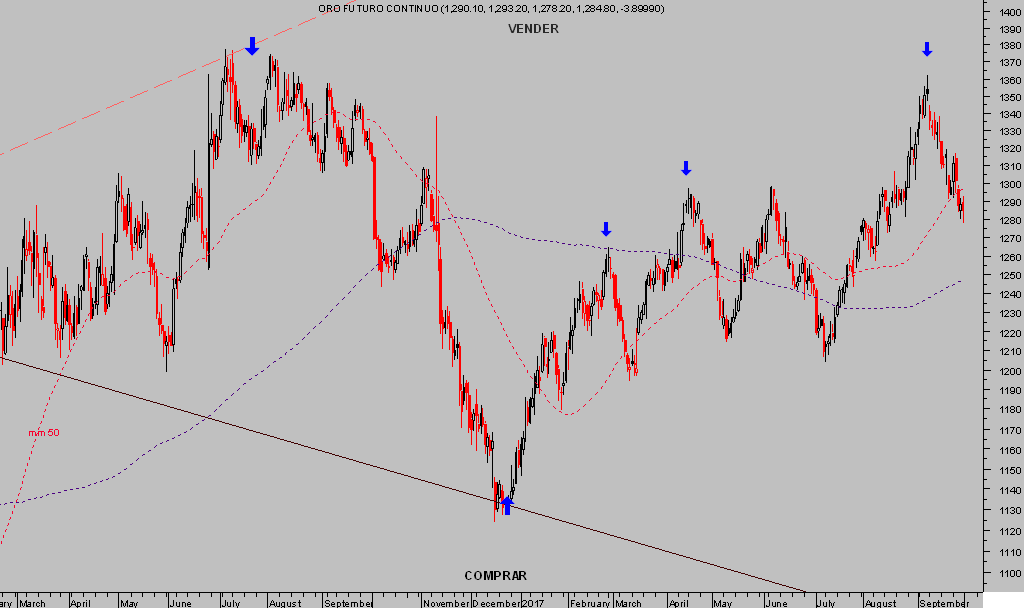

El giro del Dólar ha trasladado también su influencia al mercado de metales preciosos, originando ventas y caídas de precio anticipadas en post del día 11 de septiembre cuando cotizaba en $1.360, y cuyo objetivo inicial, en 1.270 dólares la onza, está muy próximo a la cotización actual.

ORO dia

El escenario técnico de posibilidades de los metales preciosos (reservado en atención a suscriptores de pago) permanece inalterado. No obstante, el comportamiento alrededor de los actuales niveles y referencias técnicas es también crítico por sus implicaciones para el corto y medio plazos.

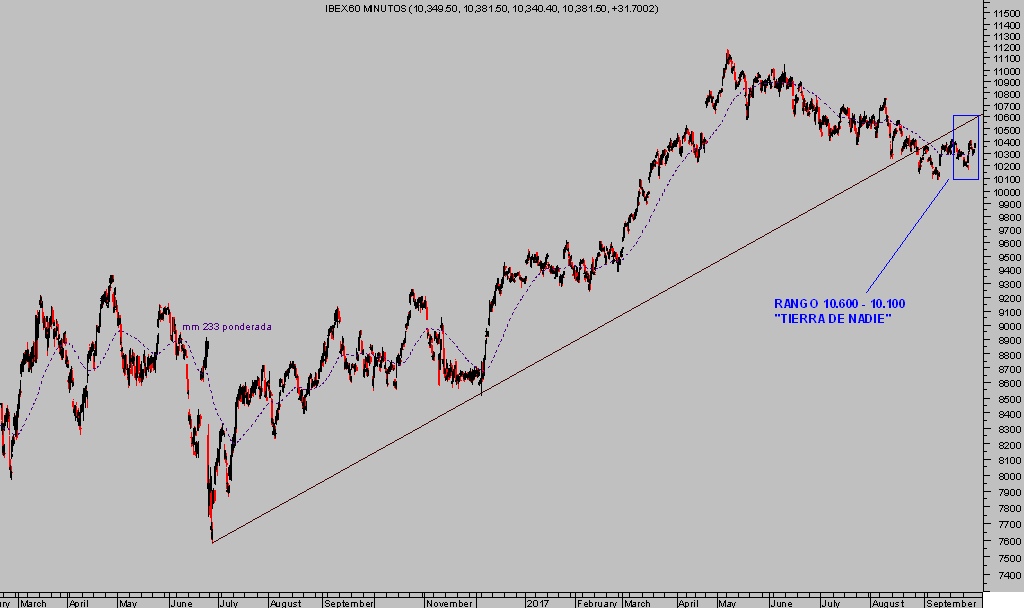

Atención al mercado español y las consecuencias del conflicto catalán en un entorno técnico como el siguiente:

IBEX-35, 60 minutos

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com