Los bancos europeos han quedado algo lastrados tras las palabras de Draghi el lunes ante la comisión de Asuntos Económicos y Monetarios de la Eurocámara.

- “Necesitamos ser pacientes y persistentes. Un ajuste al alza de la inflación que sea duradero y sostenido por sí mismo requiere una mayor absorción de la inactividad económica. Esto, a su vez, aún requiere un amplio grado de política monetaria acomodaticia”.

- “Sobre todo, la reciente volatilidad en el tipo de cambio representa una fuente de incertidumbre que requiere vigilancia” por sus posibles implicaciones sobra la estabilidad de precios”.

El mantenimiento de estímulos monetarios significa que los tipos permanecerán en modo ZIRP, zero interest rate policy, y los diferenciales de tipos exiguos y demasiado bajos para que la banca pueda beneficiarse oportunamente.

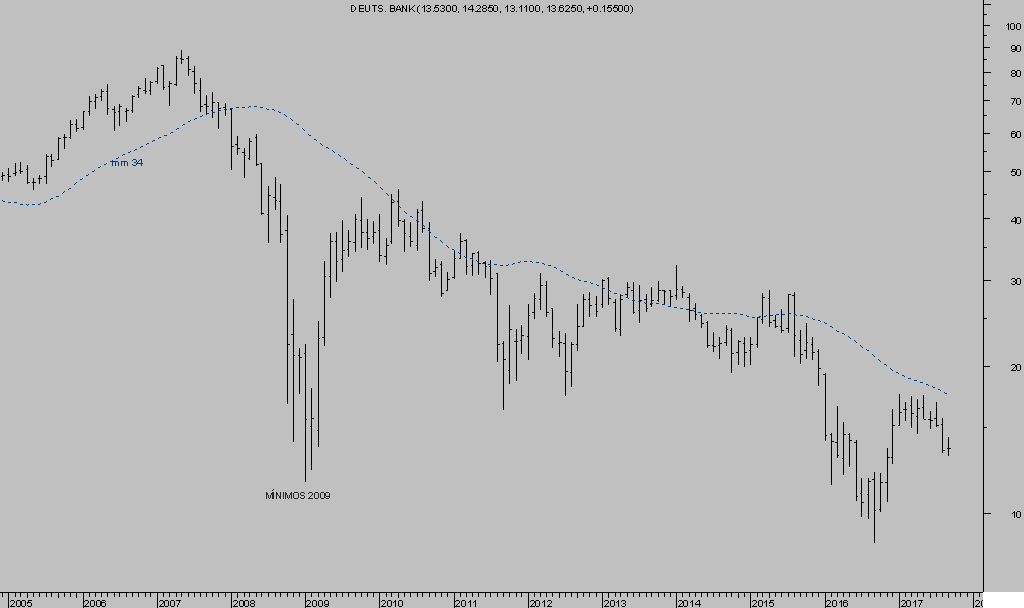

Uno de los principales bancos de la Eurozona, el alemán Deutsche Bank, cotiza alrededor de un 85% por debajo de sus máximos de mayo de 2007 y cotiza alrededor de los niveles mínimos alcanzados en la crisis en 2009.

DEUTSCHE BANK mensual

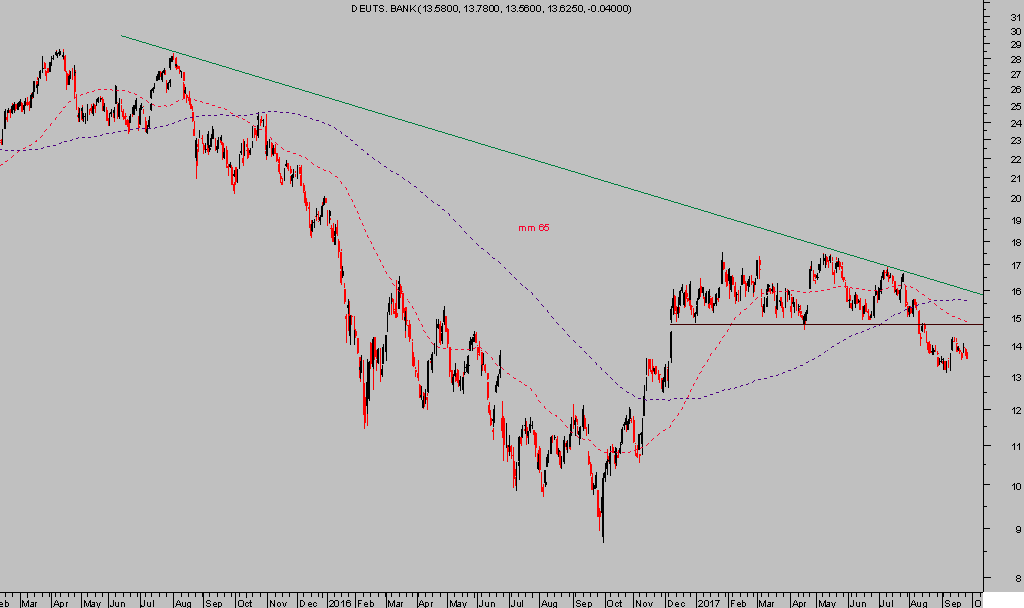

Las palabras recientes de Draghi tampoco han gustado a los inversores y desde entonces el valor presenta cierta debilidad, anticipada en post de principios de septiembre como una eventual oportunidad que (reservado suscriptores).

DEUTSCHE BANK diario

Según Draghi, seguramente en octubre decidirá el futuro del programa de compra de bonos, aunque previsiblemente se mantendrá a un nivel de 60.000 millones de euros al mes al menos hasta diciembre.

También, haciendo gala del modelo “prueba-error” empleado en política monetaria por los Bancos Centrales, el Sr. Draghi recordó que está dispuesto a aumentar de nuevo el programa de compra de activos si la situación empeora.

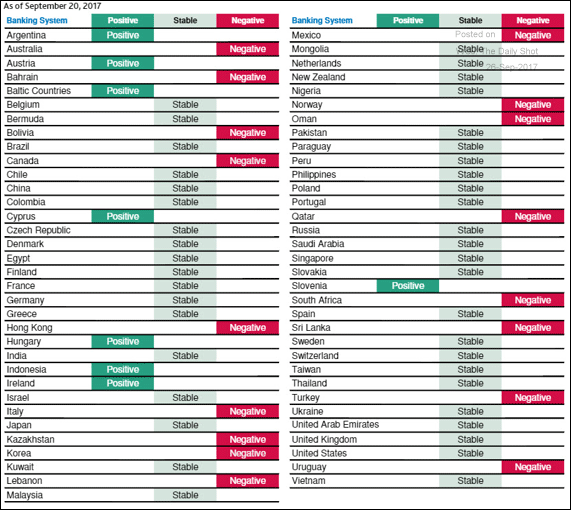

Observen ahora el interesante el panorama del sector bancario global, según la óptica de Moody’s y su opinión, calificación, del sector bancario en diferentes países alrededor del mundo.

Ninguno de los sistemas bancarios de las grandes economías, donde se han aplicado mayores dosis de “prueba-error” y programas QE, se encuentra en situación favorable. Una imagen que contiene información decepcionante para los bancos centrales.

La inyección masiva de liquidez orquestada por las autoridades monetarias, vía programas QE ingeniados para intercambiar papel mojado en manos de los bancos que nadie quiere (títulos de deuda sin valor o muy infravalorados y sin demanda por carecer de calidad) por dinero fresco, aún no ha conseguido reforzar la situación de balance y perspectivas de la banca más allá de unas notas, calificaciones, que indican supuesta estabilidad.

Cómo es posible?. Desde el año 2008, la FED ha inventado alrededor de 3.6 Billones de dólares de dinero QE, cuyos principales destinatarios han sido los bancos, Wall Street y demás allegados.

Es decir, montañas de dinero dirigido a tapar butrones bancarios, que apenas ha sido canalizado a la economía real, ni al bolsillo de los ciudadanos o al mercado de consumo. De esta manera, la actividad bancaria ordinaria se ha resentido, junto con el estrechamiento de diferenciales, elementos que han dificultado la recuperación del sector.

También los beneficios del conjunto de empresas han sido decepcionantes. Los gestores se han mantenido una posición de esperar y ver, ante una falta de demanda final que ha retraído la inversión y búsqueda de oportunidades

Los beneficios empresariales USA han crecido en el periodo 2008-2016 a ritmo medio anual cercano al 2%. Mientras, el mercado medido a través del S&P500 se ha disparado un +275%.

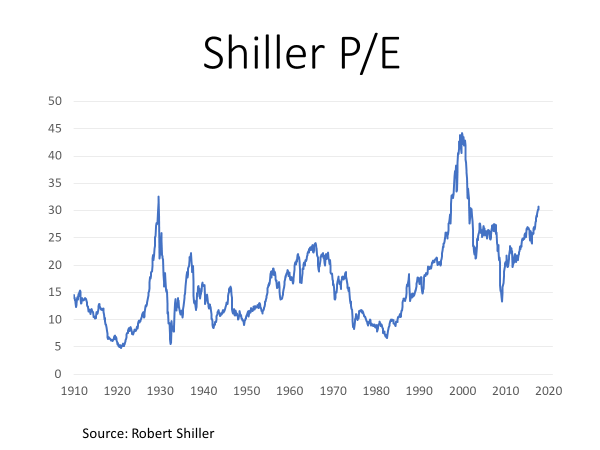

Como consecuencia las valoraciones según el “Cyclically-Adjusted Price/Earnings Ratio” -CAPE- han superado recientemente el nivel 30x. Un nivel de valoración similar al de 1.929 y sólo superado una vez en la historia, en la burbuja tecnológica cuando a finales del año 1999 el CAPE llegó al disparatado registro de 44 veces beneficios.

CAPE de 30 veces supone una valoración del mercado alrededor de un 80% sobre su media histórica de 16.6 x.

Las valoraciones son extremas pero la determinación de las autoridades por reflacionar activos sigue viva, dada la inestabilidad económica estructural, y las alzas podrían continuar en el medio plazo, tal como sucedió a final de los años 90, disparando valoraciones más aún y sembrando un cultivo excelente para una cada vez más próxima corrección de mercados de grado mayor.

Las lecturas técnicas y recuentos más probables inducen a descontar un interesante escenario de mercados para (reservado suscriptores).

El precio de los metales preciosos continúa ajeno al aumento de tensiones geopolíticas y lejos de comportarse como activos refugio acaparando el interés inversor y aumento de demanda y de precios, tanto el ORO como la Plata están inmersos en procesos correctivos de corto plazo.

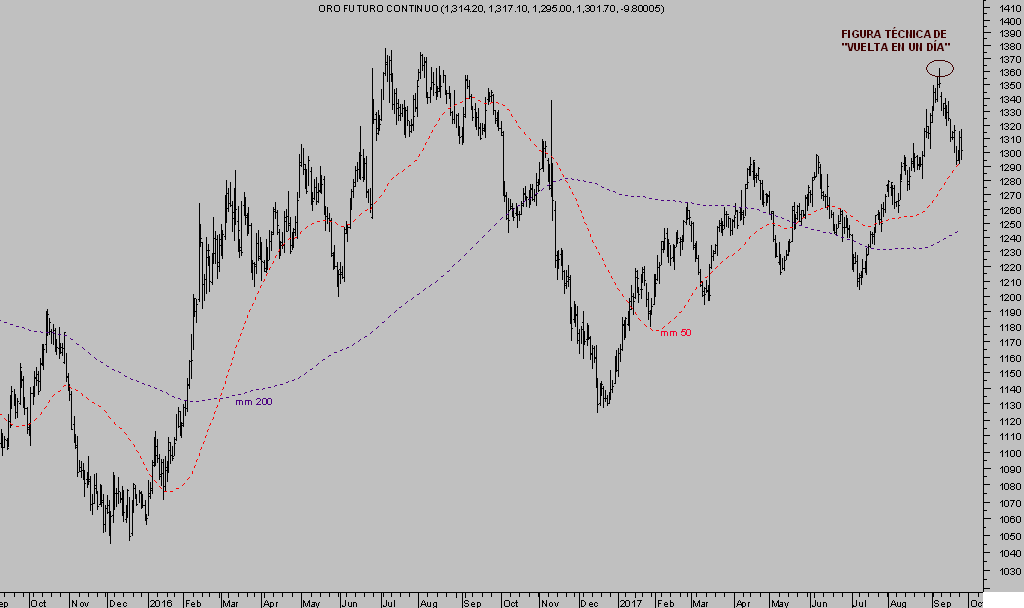

El post del pasado día 11 de septiembre advertía una situación poco favorable para el precio del ORO, desvelaba la formación de una típica formación técnica que anticipa techo y giro a la baja.

Concretamente, el mensaje indicaba que “terminó la sesión del viernes en tablas y después de dibujar una pauta técnica de “vuelta en un día” que podría ser confirmada con las caídas de hoy y enviar el precio de vuelta hacia el entorno $1.270 por onza, al menos”.

ORO diario

El precio del ORO, también de la Plata, ha discurrido por el escenario técnico anticipado más probable y presumibhlemente el proceso de caídas aún no han finalizado.

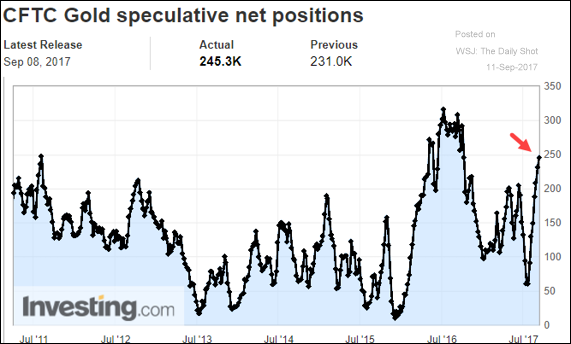

El posicionamiento COT del día 8 de septiembre revelaba exceso de optimismo entre los inversores de carácter más especulativo, los que conviene analizar para detectar extremos de mercado, vean:

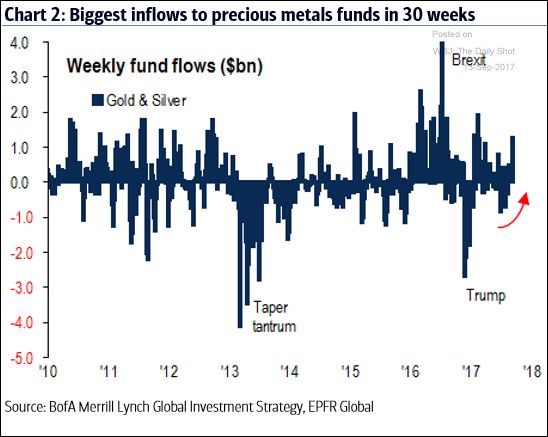

Además, el temor de los inversores a una escalada bélica en el conflicto con Corea o a las consecuencias de los huracanes, entre otros, animó a los inversores a buscar un supuesto refugio, a invertir en Oro y Plata, en la mayor cantidad observada durante las 30 semanas previas.

El conjunto de datos anteriores, más el análisis técnico detallado y la estacionalidad fueron claves, certeras, para anticipar las caídas aún en marcha.

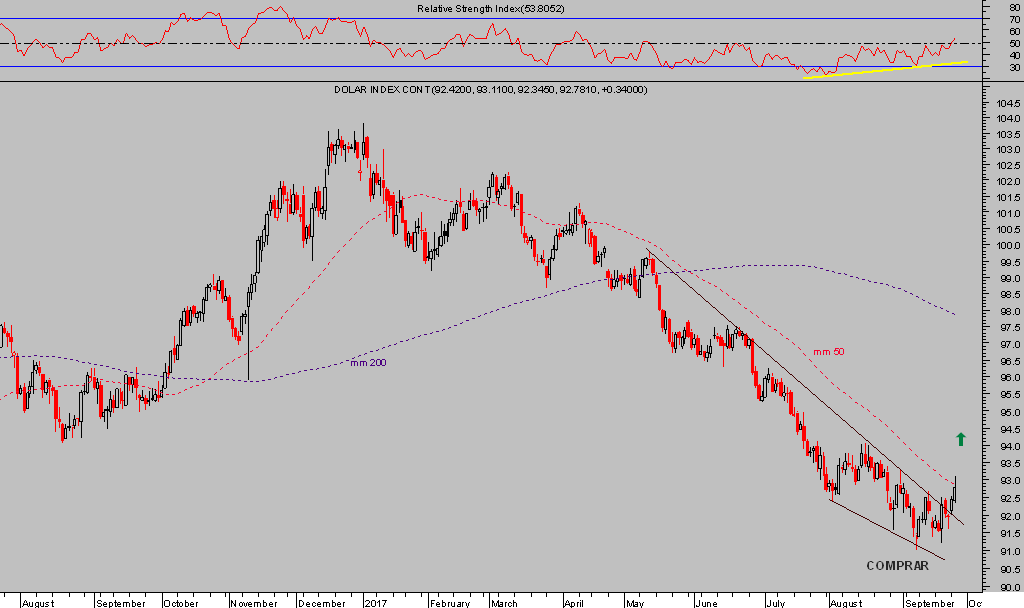

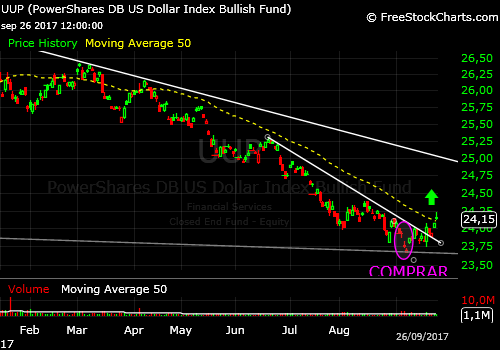

Además la posición del Dólar y perspectivas fueron también un factor de refrendo del escenario correctivo anticipado entonces para el ORO.

Entonces, el Dólar presentaba un aspecto técnico de gran interés y con implicaciones alcistas…

DÓLAR INDEX diario

… que nos permitió establecer una interesante estrategia apostando por una recuperación. La recuperación ha comenzado a desarrollarse y la estrategia, vía ETF con símbolo UUP, a funcionar:

UUP diario

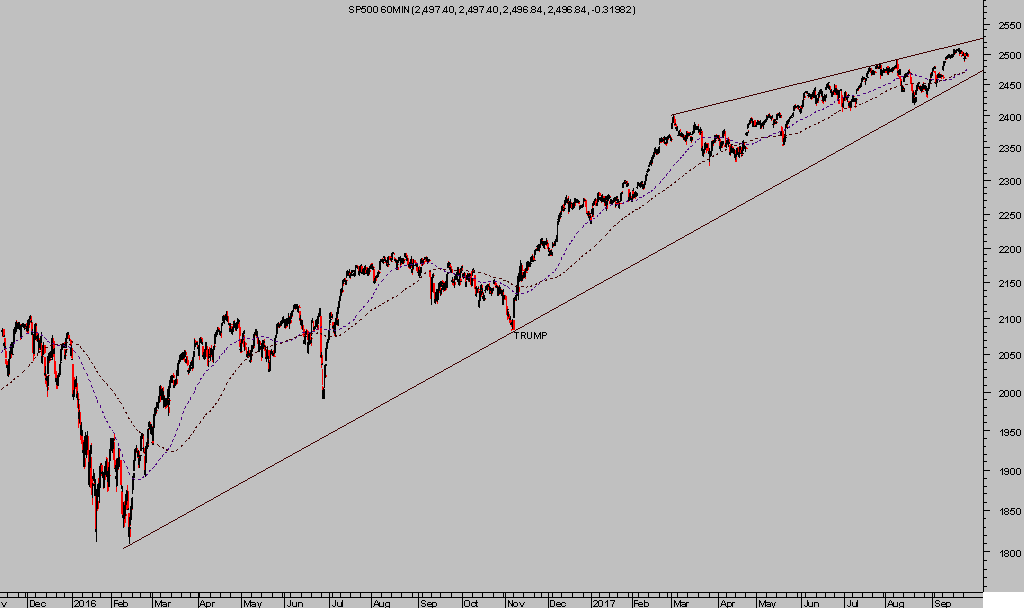

Ayer las bolsas consiguieron cierta estabilidad tras la caída del lunes, los índices cerraron en tono neutral, con el S&P500 arriba un +0.01% el Dow Jones abajo un -0.05%

S&P500 60 minutos

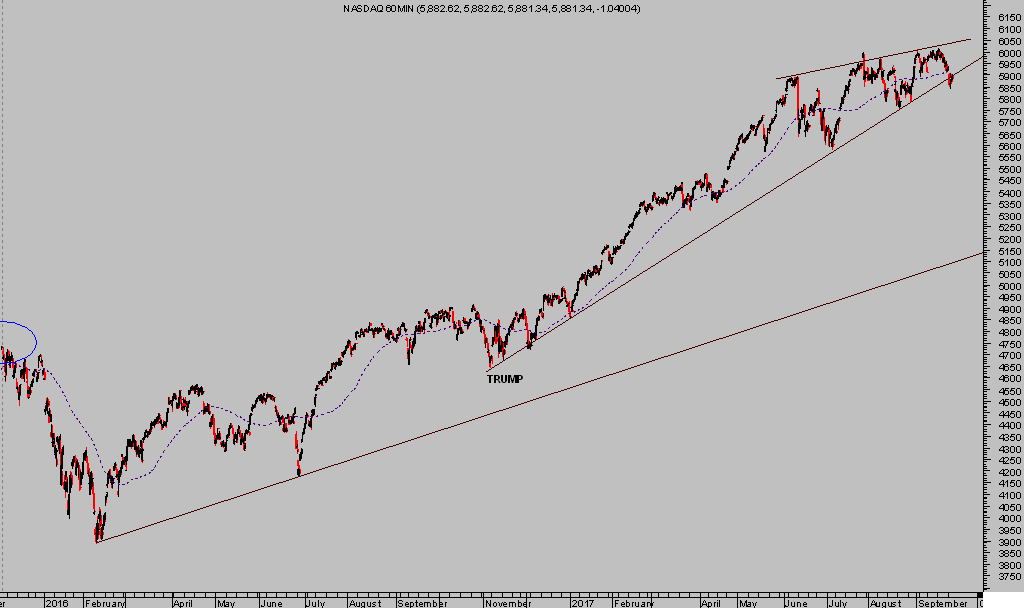

o el Nasdaq arriba un +0.15%.

NASDAQ-100, 60 minutos

Mantenemos las perspectivas de mercado intactas y la estrategia correspondiente para aprovechar el desenlace más probable abierta esperando con el calendario de eventos bursátiles, explicado recientemente, revelando interesantes pistas que esperamos rentabilizar pronto.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com