Después de años de descensos en los beneficios que terminaron en el tercer trimestre de 2016, las empresas europeas han comenzado a ver un crecimiento sostenido en sus ganancias. En última instancia, los beneficios son los que impulsan los precios de las acciones, pero el mercado siempre está tratando de mirar hacia el futuro; tener fuertes beneficios no es suficiente si ese crecimiento está totalmente descontado en el precio. Esta es la cuestión fundamental con respecto a la valoración del mercado de acciones: ¿qué estás pagando por los beneficios futuros?

Los sólidos beneficios en Europa mantienen el ratio de precios/beneficios (PER) plano, mientras que los PER de las acciones estadounidenses han estado subiendo. Esto hace que las acciones europeas sean cada vez más atractivas; sin embargo, la moneda sigue siendo una preocupación, tanto que la débil evolución reciente de las acciones europeas se ha debido a un euro fuerte en relación con el dólar.

Dos cosas determinan los precios de las acciones: cuánto dinero gana una empresa, y el múltiplo de las ganancias que los inversores están dispuestos a pagar, es decir, la proporción de PER.

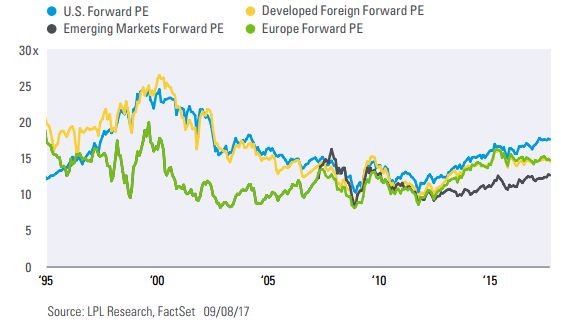

Por una serie de razones, algunos países podrían negociar sistemáticamente con valoraciones superiores o inferiores a otras. Desde comienzos de los años 2000 hasta el comienzo de la Gran Recesión, las acciones europeas estuvieron consistentemente más baratas que las acciones estadounidenses basadas en su ratio PER [Figura 1 – vía LPL Research]. A medida que la economía y los mercados financieros se recuperaban, las acciones estadounidenses y europeas comenzaron a operar casi con la misma valoración.

Más recientemente, ha surgido una dinámica diferente en los Estados Unidos. Las acciones de Estados Unidos, representadas por el índice S&P 500, se han vuelto más caras; es decir, el precio agregado de las acciones nacionales ha aumentado más rápidamente que sus ganancias.

Éste no ha sido el caso de las acciones europeas, cuyas valoraciones han permanecido esencialmente sin cambios durante los dos últimos años. Más importante aún, el PER se ha mantenido estable por la razón correcta, los ingresos han ido en aumento. Durante los últimos 12 meses (hasta el 31 de agosto de 2017), los ingresos de las empresas europeas han aumentado más del 25%, con un crecimiento de ganancias adicional esperado para el resto de este año.Más recientemente, ha surgido una dinámica diferente en los Estados Unidos. Las acciones de Estados Unidos, representadas por el índice S&P 500, se han vuelto más caras; es decir, el precio agregado de las acciones nacionales ha aumentado más rápidamente que sus ganancias.

Algunos gestores internacionales pueden pensar que las acciones europeas han estado fuertes este año y se preguntan si se perdieron la subida. Pero no lo creemos porque el verdadero repunte no ha estado en las acciones europeas, sino en las monedas europeas, en particular el euro. Cuando miramos los rendimientos de las acciones europeas para los inversores en Europa que no se benefician de los cambios en la moneda, los retornos son menos impresionantes. De hecho, han estado por debajo del 9% año hasta la fecha en moneda local. Por el lado positivo, es por eso que no estamos viendo subir las valoraciones en Europa.

Aunque claramente beneficia a aquellos que invierten en una moneda que no es el euro, también hay un inconveniente potencial. Una es que el mercado de divisas podría revertirse, y lo que había estado sumando ganancias a la subida de las acciones podría convertirse en un lastre.

Otro temor, expresado durante la reunión del Banco Central Europeo del 20 de julio de 2017, es que un euro fuerte puede erosionar la competitividad de las empresas europeas. Cuando una empresa reside en un país con una moneda que está demasiado fuerte, puede sufrir cuando compite contra las empresas de países de moneda más débil. Se calcula que, en promedio, alrededor del 50% de las ventas de las empresas europeas proceden de fuera de Europa. Así, mientras que el aumento del euro ha beneficiado a los inversores estadounidenses en Europa, la fortaleza del euro puede obstaculizar el crecimiento de los beneficios que hace que la inversión en la región sea tan atractiva en primer lugar.

Según la Figura 1, a finales de los años noventa hubo una gran diferencia en el ratio PER de los índices MSCI EAFE y Europa, y estos dos convergieron esencialmente en el tiempo. Para la mayoría de los inversores, el Índice EAFE, que significa Europa, Australasia y el Lejano Oriente, es el principal punto de referencia para las inversiones internacionales de los mercados desarrollados. En la práctica, este índice está constituido por más del 60% de las acciones europeas y 23% de las japonesas. A finales de los años ochenta, estos porcentajes casi se revirtieron; sin embargo, el mercado de valores japonés alcanzó su punto máximo el 29 de diciembre de 1989, y sigue bajando un 50% desde entonces. Creemos que los inversores que toman decisiones tácticas de asignación de activos deberían considerar concentrarse en estas regiones por separado, y no necesariamente combinarlas en una clase de activos que abarca todo.

CONCLUSIÓN

La mejora en las ganancias y las valoraciones hace apetecible la inversión en acciones europeas. Cuando miramos a Europa, vemos varios aspectos positivos, como una mejora de la economía, un buen crecimiento de las ganancias y el éxito reciente de los movimientos políticos ya instaurados frente al extremismo de derecha e izquierda. Sin embargo, la región todavía tiene grandes desafíos políticos, incluyendo el Brexit, así como la anticipación del cambio en la política monetaria, que aún merecen cierto grado de cautela.

Fuentes: LPL Research

Carlos Montero

La Carta de la Bolsa