Los imprevistos y caprichos del verano suelen producir estragos financieros en la conocida como vuelta al cole, que también aporta sus propios gastos extraordinarios.

El sector de infraestructuras es el favorito del panel de expertos consultados por este portal para recuperarse de los excesos estivales. Se trata del bloque más repetido en las cinco carteras que han construido Renta 4, Selfbank, XTB, Capital Bolsa y Andbank. Ferrovial, Acciona y Cellnex son las que más repiten, pero también se cuelgan varias medallas la socimi Merlin Properties y la gigante española Telefónica.

Aquí van las cinco carteras cinco estrellas para que septiembre sea más llevadero:

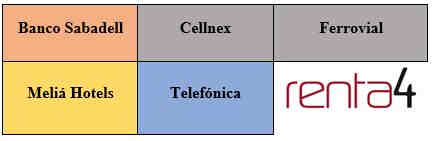

NATALIA AGUIRRE, DIRECTORA DE ANÁLISIS DE RENTA 4

Ferrovial: Para el equipo de analistas de Renta 4 se trata de una compañía “con un gran valor de los activos en los que está presente que suponen grandes entradas de caja por los dividendos que reparten, con buenas perspectivas de crecimiento y una estructura financiera muy sólida”. Si bien es cierto que se observa cierta ralentización de la actividad y presión en márgenes, principalmente en servicios en Reino Unido, la compañía sigue ofreciendo una buena visibilidad para los negocios de sus diferentes divisiones. Un eventual repunte de tipos en EEUU sería positivo para el valor “por la mejora correspondiente en las tarifas”, mientras que la adquisición de la australiana Broadspectrum “abre la puerta al aprovechamiento de oportunidades en nuevas geografías” mientras sigue la “búsqueda de oportunidades” en sus principales mercados, con especial interés en infraestructuras, de transporte y de energía.

Telefónica: Partiendo de una valoración que Aguirre define “en niveles atractivos”, la evolución de su paquete Fusión y apoyo recibido para el plan voluntario de bajas, permiten mejorar márgenes en un escenario de mayor coste de contenidos para televisión. La “gran evolución” de Brasil compensa las “caídas moderadas” en Alemania y Reino Unido. En Latinoamérica, la mayor presión competitiva que vaticinan para mercados como Perú y Chile se adereza con la mejor aportación por efecto divisa a la cuenta de resultados del grupo. Con prioridad en el desapalancamiento, tras la desinversión en Telxius, podríamos ver una operación en O2 Reino Unido o bien en México o Argentina, “un catalizador importante para la cotización”, explica. La reciente división de su política de dividendos, además, es para la experta al mismo tiempo positiva para sus finanzas y atractivo para el inversor, con una rentabilidad a la acción superior al 4%.

Banco Sabadell: En la entidad vallesana subraya la buena evolución del negocio de su filial británica TSB, así como el crecimiento en España. Con un “reducido coste del riesgo y niveles de capital holgados, el banco sigue beneficiándose del resultado de las adquisiciones realizadas en los últimos tres años”. Para el presente ejercicio estima una “mayor aceleración de volúmenes que permita proteger márgenes, un aumento de las comisiones netas y un beneficio neto creciendo a doble dígito bajo”. Del mismo modo, el catalán ha adelantado que utilizará las plusvalías derivadas de las transacciones de Sabadell United Bank y de BancSabadell Vida para aumentar la cobertura de los activos problemáticos hasta el 54%. Desde Renta 4 mantienen la previsión de que “la evolución positiva de los ingresos recurrentes, menores ROF a futuro y la mejora del perfil de riesgo se traducirá en un menor esfuerzo en provisiones”, factores que en su conjunto deberían apoyar la cotización en un momento en el que se se descartan nuevas operaciones corporativas.

Cellnex: De vuelta al sector de las telecomunicaciones, se destaca que “las recientes adquisiciones en Francia permiten al grupo consolidar su posición en el país donde, tras el cierre de la operación en 2022, contará con 3.500 torres bajo su gestión”. Todo ello mientras continúa el estudio de “posibles adquisiciones que le permitan ganar tamaño y consolidar su posición en el mercado europeo”. Este año prevén que se repita la mejora de eficiencia traducida en crecimiento de Ebitda y flujos de caja a ritmo de doble dígito. Estos últimos, según la experta, “permitirá aumentar el apalancamiento de la compañía sin perjudicar su sostenibilidad”, pues todavía dispone de unos 600-700 millones de euros de apalancamiento adicional para cumplir sus objetivos de apalancamiento antes de llegar a tener que realizar una ampliación de capital para financiar adquisiciones.

Meliá Hotels: La cotizada española es, según subrayan desde Renta 4, “la única de las 20 grandes cadenas hoteleras del mundo que cuenta con un mayor componente vacacional frente a urbano”, sin embargo, su diversificación por tipo de hoteles y geografía le favorece frente al componente cíclico del sector. La evolución del grupo está siendo “muy favorable” debido a su elevada exposición a España, donde la afluencia de turistas sigue batiendo récords, y a los hoteles del Mediterráneo, que crecen a doble dígito. El modelo de negocio de Meliá “tiende hacia uno de menor carga de activos y el plan de apertura de hoteles, muy centrado en Asia, así lo demuestra”. Con buenas perspectivas de negocio para los próximos años, una más saneada situación financiera, la recuperación del grado de inversión en rating se presenta como un enérgico “catalizador a medio plazo”, concluye la analista.

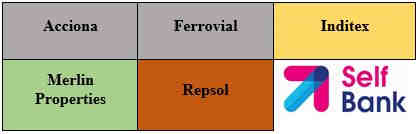

VICTORIA TORRE, RESPONSABLE DE PRODUCTOS DE SELFBANK

Inditex: La textil demostró con sus últimas cuentas que “sigue cumpliendo expectativas” con un beneficio operativo que aumentó un 18% entre febrero y abril, logrando alcanzar un margen bruto del 58% gracias, entre otras cosas, a la evolución de sus ventas online. Su expansión da nuevos bríos a la compañía cuando “empieza a estar saturada en Europa”. En lugares como EEUU “es aún pequeña, por lo que tiene un gran potencial.”

Repsol: La experta analista señala que la petrolera “está aguantando mejor que el resto del sector la caída en el precio del crudo dada su diversificación entre el negocio upstream (exploración y producción) y downstream (refino y comercialización de productos)”. Después de haber fundamentado su estrategia en reducir deuda y preservar rating, Torre cree que “puede comenzar ahora a ‘mimar’ más a sus accionistas” sin descartar, por tanto, que “a partir del año que viene reduzca el scrip dividend y vuelva a repartir en efectivo”, con el consiguiente efecto alcista en cotización. Los últimos descubrimientos garantizan producción a futuro y siguen las sinergias por la integración de Talisman.

Merlin Properties: En este caso se apunta a “la recuperación del sector inmobiliario”, que se palpa especialmente en las grandes ciudades, donde la socimi concentra sus activos. La lectura positiva que el mercado ha concedido a su fusión con Metrovacesa y la compra de Testa ha permitido que la directiva se centre ahora más en gestionar su potente cartera de activos al margen de más operaciones corporativas. Además, “prevé continuar con la venta de activos no estratégicos durante este año”, recuerda la experta.

Acciona: El principal valor añadido de la compañía es, según apuntan desde Selfbank, que posee una visión largoplacista en actividades que seguirán creciendo en un futuro como las energías renovables e infraestructuras. Su negocio en infraestructura, como es habitual, lleva aparejado una gran cantidad de deuda que la deja más expuesta a eventuales cambios en las tasas de interés. “El mercado está especulando con que se retrase la retirada de estímulos y, más adelante, la subida de tipos”, con lo que espera que su cotización lo agradezca.

Ferrovial: Dentro del mismo sector, una compañía que “llevaba una mala racha en Bolsa, pero está remontando”. Hoy por hoy, su gerencia “está más pendiente de lo que suceda en EEUU que en Europa” y, por tanto, su futuro en la plaza bursátil de Madrid “dependerá principalmente de si Trump logra sacar adelante su plan de infraestructuras”. La diferencia de oro respecto a otras comparables está en que “apenas tiene presencia en mercados emergentes”, lo que a juicio de Torre “le hace perder determinadas oportunidades, pero le dota de una mayor estabilidad y visibilidad de sus cuentas”.

FRANCISCO ARCO, ANALISTA DE XTB

Francisco Arco presenta una selección de activos basada en sectores ligados al ciclo y valores con potencial. El nivel de riesgo medio de la cartera contiene una beta media de 0,85 puntos, por lo que hace que sea menos volátil que su índice de referencia, siendo ideal para perfiles moderados. Bajo estos criterios, estos son sus valores favoritos:

ACS: Los expertos recuerdan la potencia internacional de la compañía, con un negocio diversificado y una buena política de gestión de riesgos, que hacen de característica fundamental a la hora de incluir a la compañía en un porfolio. “Su beta es de 1,07 puntos con respecto al índice de referencia y tiene una política de reparto de dividendos premiando con un 3,68%”, recuerda, explicando que “en cuanto a precios, la proyección alcista se sitúa en la recuperación de sus últimos máximos rozando los 37 euros por acción”. En cuanto a niveles a vigilar de soportes, apuntan a la zona de 30 euros por acción.

Gamesa: De los valores más castigados del selectivo español es el que más potencial de revalorización apunta, según explica Arco. “Resuelta su fusión con Siemens y el foco abierto en países emergentes por la adjudicación de contratos, dejan precios muy atractivos a medio plazo. Solo la pérdida del soporte de 10 euros por acción anularía cualquier indicio de recuperación”, indica el analista. A su juicio, la idea de rentabilidad se sitúa al menos a mitad de recorrido bajista en 16 euros por acción, con ideas a recuperar su cotización en los 20 euros. Su beta se sitúa en 0,9 puntos con respecto al Ibex 35.

Grifols: El experto destaca su diversificación y orientación al creciente mercado americano. “Sus buenos resultados semestrales no apuntan nada negativo al valor. Solo la pérdida de valor por debajo de 22 euros por acción empañaría su repunte hasta casi rozar los 27 euros y coincidiendo con sus máximos cotizados”, indica, recordando que su beta con respecto al Ibex 35 se sitúa en 0,62 puntos, situando a la compañía muy por debajo de la volatilidad de su índice de referencia.

Inditex: “Poco que comentar del buen hacer del gigante textil. Buena proyección de resultados macro, apertura y expansión imparable de su mercado de venta on-line y costes controlados en su expansión física mediante adquisición de locales y edificios”, explica el analista de XTB. La beta del valor se sitúa en 0,77 puntos y ofrece una rentabilidad por dividendos del 1,50 % a los inversores. “Esperar repuntes en su cotización hasta máximos que llegaron a rozar los 37 euros por acción es la idea de incorporar a la acción en el porfolio. Sólo la perdida de los 30 euros empañaría la idea de compra”, explica el experto.

Merlin Properties: Para Arco, ahora es el momento de las socimi. El entorno macro propicio por los tipos de interés cotizando en mínimos, hace de un repunte tanto en el negocio como la aparición de dichas compañías. Merlin es de las mayores en el sector, siendo un punto a su favor por su extrema liquidez para entrar o salir de la compañía. “Su beta es de 0,91 puntos, ofreciendo estabilidad al conjunto aun siendo de naturaleza variable por su sector. La idea en precios es superar los 12 euros por acción y seguir batiendo su máximo cotizado”, indica el experto.

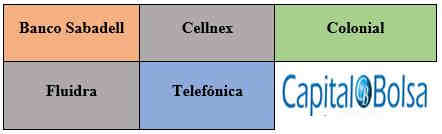

ALBERTO CASTILLO, ANALISTA JEFE DE CAPITAL BOLSA

El responsable de análisis de Capital Bolsa desgrana una cartera modelo para el próximo trimestre en la que se da prioridad a valores que se beneficien especialmente de la continua mejora de la economía española que se ha visto impulsada por el consumo, la inversión y la recuperación del sector inmobiliario, según señala. Asimismo, se favorecen empresas internacionales en sectores “que vayan a experimentar un renovado impulso en medio de un crecimiento mundial cercano a su potencial sin signos de inflación y con unas tasas de interés extremadamente bajas”, lo que de por sí es un marco que define como “propicio” para la inversión en renta variable. Sin olvidar posibles objetivos de operaciones corporativas.

Banco Sabadell: El banco vallesano es una apuesta a la mejora de la economía española, al sector inmobiliario español y a un repunte de los tipos de interés.

Cellnex: Del grupo de infraestructuras de comunicación “nos gusta la tendencia de crecimiento de los puntos de presencia y la posibilidad de operaciones corporativas”.

Colonial: En este caso, la apuesta es por una “clara mejora del sector inmobiliario español”, lo que convierte a la recién reinventada en socimi como “una atractiva apuesta de crecimiento”, explica.

Fluidra: Castillo espera que la sociedad de conducciones y tratamiento de aguas siga beneficiándose del “fuerte incremento del turismo y la recuperación inmobiliaria”. Sin pasar por alto que dada su internacionalización, también podría ser objetivo de una compañía extranjera.

Telefónica: El peso pesado del Ibex 35 se hace hueco entre las favoritas del experto para darle un perfil más conservador. Especialmente atractivos le resultan “la recuperación de ingresos y Ebitda que esperamos para la segunda mitad del año y los bajos múltiplos a los que cotiza”.

DAVID NAVARRO, ANALISTA DE ANDBANK

Acciona: David Navarro, analista de Andbank, apuesta por mantener el valor en cartera. Una compañía que les gusta especialmente por su posición en mercados emergentes, sobre todo en México, “con el peso soportando bien todas las dudas” que se generaron tras la elección de Donald Trump como presidente de EEUU. También apuntan a la fortaleza de su negocio en renovables fuera de España, y recuerdan que los analistas aún deben valorar su nueva etapa en el negocio inmobiliario, que será muy positiva para su cotización, especialmente con el regreso de la compañía al negocio promotor en medio del aumento de la demanda en España.

Dia: Navarro considera que el sector de la distribución en Europa ha sufrido por los precios y el consumo ha estado muy tranquilo en los últimos años, y Dia es uno de los valores que puede aprovechar para subir los precios ahora y mejorar sus márgenes, “ante la mejora del consumo y la recuperación económica en el Continente”.

ArcelorMittal: Es uno de los valores indispensables para las carteras en la recta final del año. “La compañía se ve beneficiada por un factor con el que hasta ahora no habíamos contado, la debilidad del dólar”, explica Navarro, recordando que la empresa está entre esas compañías que dependen mucho del tipo de cambio para sus cuentas de pérdidas y ganancias. “Además, viene de un proceso de reestructuración total que ahora se ve beneficiada con la mejora del sector industrial”, insiste.

BBVA: Dentro del sector bancario, los expertos de Andbank prefieren a CaixaBank y BBVA entre las cotizadas nacionales. Pero para empezar con buen pie el nuevo curso bursátil, se quedan con la entidad presidida por Francisco González. Aunque consideran que actualmente su valoración no puede considerarse ‘barata’, superando los 7,52 euros por acción, sí creen que puede haber sorpresas positivas del lado de su negocio en México, ya que, como en el caso de Acciona, “el país va mejor de lo que se esperaba y pensamos que finalmente sí se terminará de negociar el Tratado de Libre Comercio”. En territorio nacional, Navarro destaca que BBVA tiene todas las de ganar con la mejora de la economía española. “Aunque no cotiza barato, puede tener buenas cifras de rentabilidad sobre el equity”, insiste.

Fuente: Invertia