El BCE está listo para iniciar el estrechamiento monetario, es decir, el inicio del fin del programa de compra de bonos que viene desarrollando el BCE desde marzo de 2015. “Aunque en la última reunión del organismo se limitó a repetir que el programa continuará al menos hasta final de año a ritmo de 60.000 millones al mes, todo parece indicar que después del verano se anunciará la progresiva disminución a partir de enero, hasta su desaparición total en el plazo de un año aproximadamente”, afirma Nicolás López de M&G Valores que añadió recientemente en un artículo de opinión:

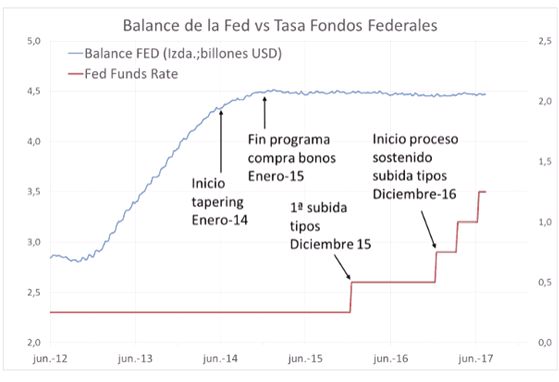

“Se iniciará así en la Eurozona un proceso de «normalización monetaria» que, a juzgar por el ejemplo de EEUU, será largo y muy gradual. La Reserva Federal inició el «tapering» (disminución progresiva del volumen de compras de activos) en enero de 2014 hasta su cancelación total un año después. Desde entonces la Fed mantiene estable el tamaño de su Balance al reinvertir los vencimientos de su cartera de activos que se van produciendo. Dos años después del inicio del tapering se produjo la primera subida de tipos que, sin embargo, no tuvo continuidad en meses siguientes.

Realmente no fué hasta diciembre de 2016, tres años después del inicio del tapering, que se puso en marcha un suave proceso de subidas de tipos de 0,75 puntos al año. Actualmente la tasa de los Fed Funds está en el 1,25% y en teoría se situará sobre el 2,25% a finales de 2018. Y decimos en teoría porque las actuales rentabilidades a largo plazo del bono americano (2,30% a 10 años) plantean serias dudas sobre el alcance de las subidas de tipos de la Fed.

Un impacto limitado sobre los mercados norteamericanos.Si trasladamos esos plazos a la Eurozona, y asumiendo que el tapering se inicie el próximo mes de enero, tendríamos que el QE del BCE se cancelaría totalmente a finales de 2018 y los tipos empezarían a subir a principios de 2020 o 2021. ¿Qué impacto cabe esperar en los mercados de un proceso de este tipo?

Durante el período 2009-2014 en que se implementaron sucesivos QEs en EEUU era habitual leer que la subida de la Bolsa era en buena medida artificial y estaba impulsada por los estímulos monetarios. En favor de este argumento en los meses que siguieron al final definitivo del QE la bolsa americana entró en una fase de corrección durante bastantes meses. Sin embargo, a principios de 2016 la tendencia alcista retornó con fuerza haciendo evidente que la correlación entre el tamaño del Balance de la Fed y la Bolsa fue circunstancial, y no una relación causa-efecto. La corrección de las Bolsas mundiales en el período 2015-16 se explica por la crisis de materias primas – Emergentes y acabó una vez las materias primas hicieron suelo sin provocar daños mayores en las economías desarrolladas. En próximos meses la reserva Federal empezará un proceso gradual de disminución del tamaño de su Balance mientras sigue subiendo los tipos de interés. El comportamiento de los mercados de bonos y acciones refleja claramente que ese proceso no es incompatible con la continuidad de la fase expansiva de la economía en los próximos años.

No vemos el proceso del “tapering” como una amenaza para la bolsa europea. El comportamiento de la Bolsa en Europa no ha tenido una correlación evidente con la expansión del Balance del BCE. Parce por tanto claro que la progresiva eliminación del QE no tiene que tener por sí misma un impacto negativo en los mercados de acciones europeos. El fortalecimiento del crecimiento en la eurozona, así como las buenas expectativas de de crecimiento de los beneficios empresariales, ha favorecido la recuperación de los índices europeos en los últimos meses. Todo indica que este escenario se mantendrá en un futuro predecible. Las expectativas de un proceso de normalización monetaria muy gradual a lo largo de los próximos 5-7 años han favorecido la subida de la bolsa en los últimos meses pues responde a la percepción de que la economía europea ha dejado atrás los riesgos deflacionistas y puede mantener una fase expansiva en los próximos años.

Carlos Montero

La Carta de la Bolsa