El grado de debilidad de las autoridades monetarias se manifiesta según su implicación en los mercados financieros y por el momento es plena, pero el momento Minsky se atisba cada vez más cercano.

Hyman Minsky fue un economista doctor por la universidad de Harvard y”post-keynesiano” profesor de economía en la universidad de St. Louis, quien dedicó parte de sus estudios al análisis de crisis financieras y ciclos económicos.

Basado en su experiencia y análisis, desarrolló la hipótesis de inestabilidad financiera “Financial Instability Hypothesis” y en el año 1974, afirmó que:

- “Una característica fundamental de nuestra economía es que el sistema financiero oscila entre la robustez y la fragilidad, y esa oscilación es parte integrante del proceso que genera los ciclos económicos.”

Las crisis suelen comenzar o venir acompañadas de un detonante, denominado momento Minsky o colapso del precio de los activos financieros.

La FED es consciente y esto explicaría su frenética actividad apuntaladora de la cotización de los activos financieros. Es ilegal manipular el precio de los activos, aunque nadie ha puesto objeción seria a la intervención manifiesta de las autoridades en los mercados que ha proporcionado la impresionante escalada de la capitalización bursátil o del precio de los bonos desde el año 2009 hasta la fecha.

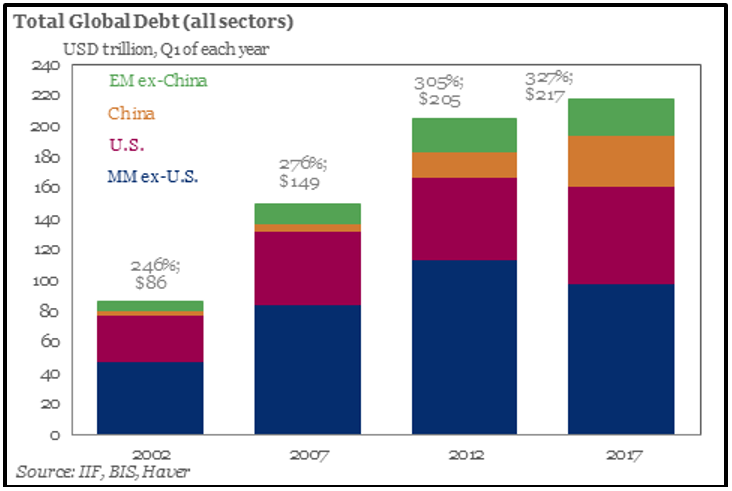

Según el Institute of International Finance, la deuda global se ha disparado en los últimos años hasta alcanzar los 217 BILLONES -trillion- equivalente al mareante ratio de 327% del PIB global.

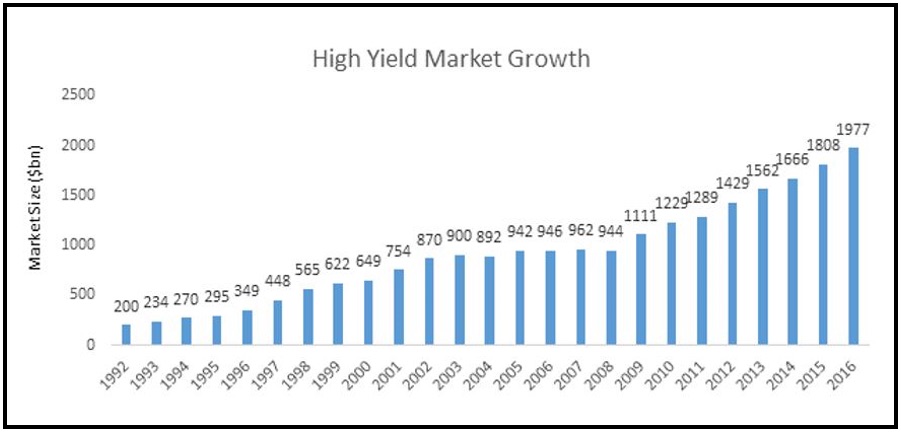

Una de las particularidades más arriesgada de la locura de deuda originada por las políticas de formación de burbujas financieras, son las emisiones de deuda de baja calidad.

Empresas y gobiernos han aprovechado el ambiente complaciente generado por las bondades de la FED, para acumular su actividad a tipos de interés “regalados”.

El mercado de High yield y Junk americano ha aumentado un 37% sólo en el último año.

Monetizar alrededor de $4.5 billones en deuda soberana y activos GSE -Government Sponsored Enterprises- ha distorsionado completamente el panorama financiero o las costumbres de gestión del riesgo, aislando a la economía artificialmente de los efectos de cualquier ajuste normal de los mercados.

La teoría de Minsky también ha sido destrozada por las autoridades, como la Teoría de la Curva de Phillips, en tanto que el gran festival de deuda y aumento de crédito hasta máximos históricos conviven con tipos de interés en mínimos históricos. Según Minsky

- “El aumento del crédito conduce inexorablemente al aumento de la tasa de interés, que finalmente se sitúa por encima de la tasa de beneficio de las empresas”

El momento Minsky puede llegar o no, las autoridades conocen la coyuntura económico financiera y consecuencias de una corrección, temen la vulnerabilidad extrema de los mercados ante la artificialidad actual del sistema, pero necesitan recuperar herramientas y trasladar sensación de normalidad y además de haber comenzado a subir tipos, muy moderadamente, ahora se disponen a comenzar con la reducción del balance.

La FED no divulga su inquietud, pero tampoco la esconde tal como apuntan las actas de la reunión del FOMC de junio:

- “equity prices were high when judged against standard valuation measures.”

- “Some members of teh committee are concerned that subdued market volatility, coupled with a low equity premium, could lead to a buildup of risks to financial stability.

James Dimon, el máximo representante de JPMorgan Chase & Co también aguarda los avances en la normalización de política monetaria con las alertas encendidas, reconociendo que “actuamos como si supiésemos exáctamente qué va a suceder pero no lo sabemos”:

- “We’ve never have had QE like this before, we’ve never had unwinding like this before,” .

- “Obviously that should say something to you about the risk that might mean, because we’ve never lived with it before.”

- “When that happens of size or substance, it could be a little more disruptive than people think,”. “We act like we know exactly how it’s going to happen and we don’t.”

- “That is a very different world you have to operate in, that’s a big change in the tide,” All the main buyers of sovereign debt over the last 10 years — financial institutions, central banks, foreign exchange managers — will become net sellers now“,

- “Central banks would like to provide certainty but you cannot make things certain that are uncertain,”

El impacto en los mercados de bonos de una retirada de la FED será considerable. Veremos!

Mientras que la economía no mejore de manera inercial y autónomamente sostenida, generando inflación, los riesgos de política monetaria serán elevados y crecientes.

La productividad en mínimos, deuda en máximos, demografía en fase de ciclo adverso, etc… son asuntos estructurales a vigilar muy de cerca…

… ya que podrían dar al traste con la tímida recuperación económica (comprada contra deuda) y consecuentemente con la operación de endurecimiento monetario -normalización-, además de presumiblemente obligar a un nuevo giro en política retomando la expansión cuantitativa “ad infinitum“, al estilo del reincidente BOJ.

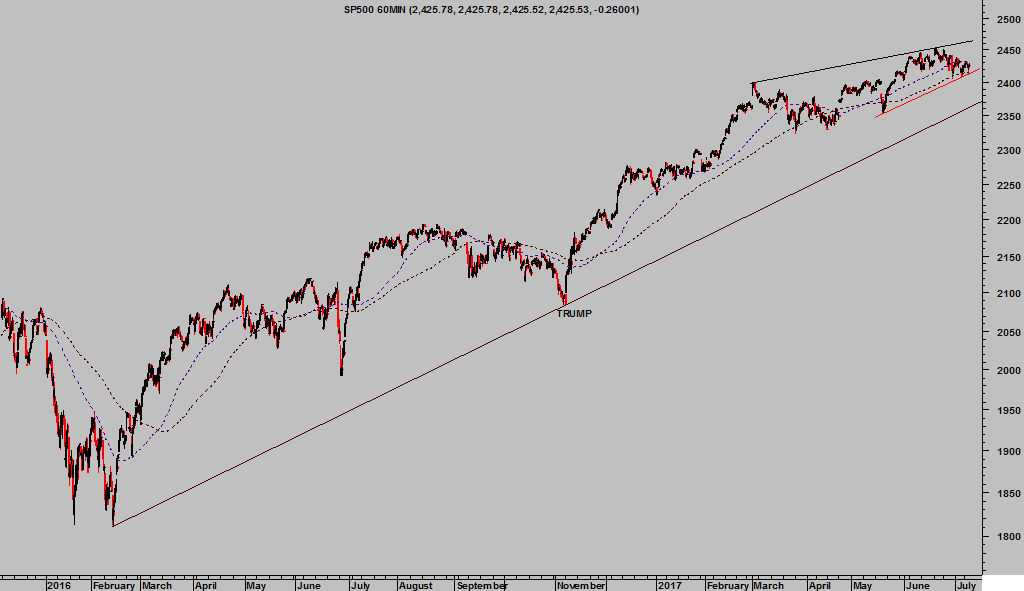

Las bolsas terminaron ayer la sesión sin apenas variaciones de precio, alteración en las pautas técnicas o proyecciones de los principales índices, con el asunto de Trump junior y sus conexiones rusas tratando de debilitar a Clinton en el periodo electoral, pasando completamente desapercibido.

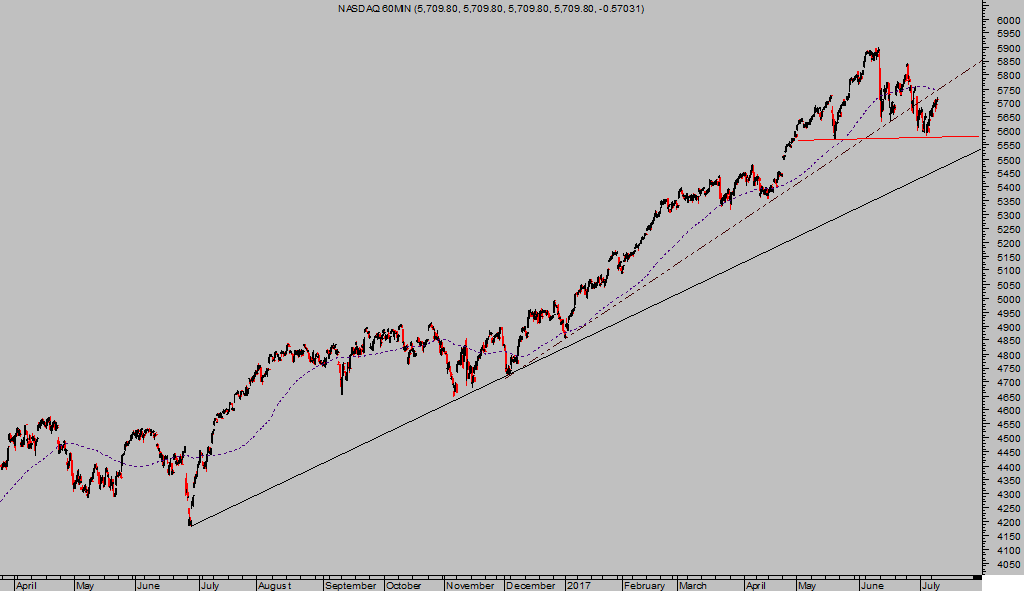

NASDAQ-100 , 60 minutos.

El índice tecnológico presenta una imagen técnica algo más deteriorada que el resto de índices USA, tras haber perforado referencias técnicas y su relevante media móvil de 50 sesiones.

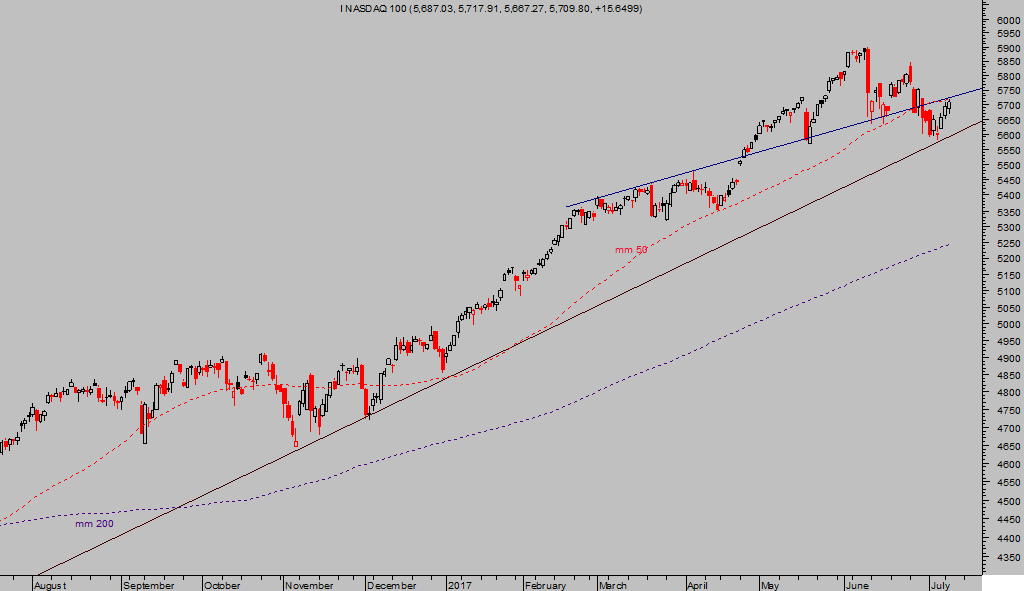

NASDAQ-100, diario

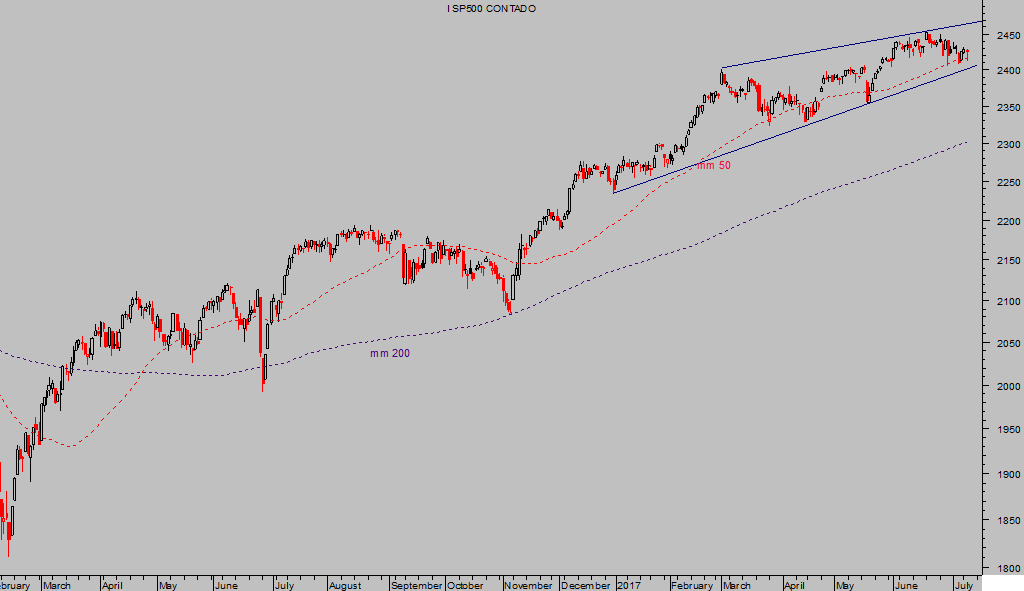

El S&P500 se aferra a su zona de máximos históricos y sin daño técnico patente, ayer consiguió remontar al alza desde su mm de 50 sesiones para cerrar ligeramente por encima.

S&P500 diario

S&P500, 60 minutos.

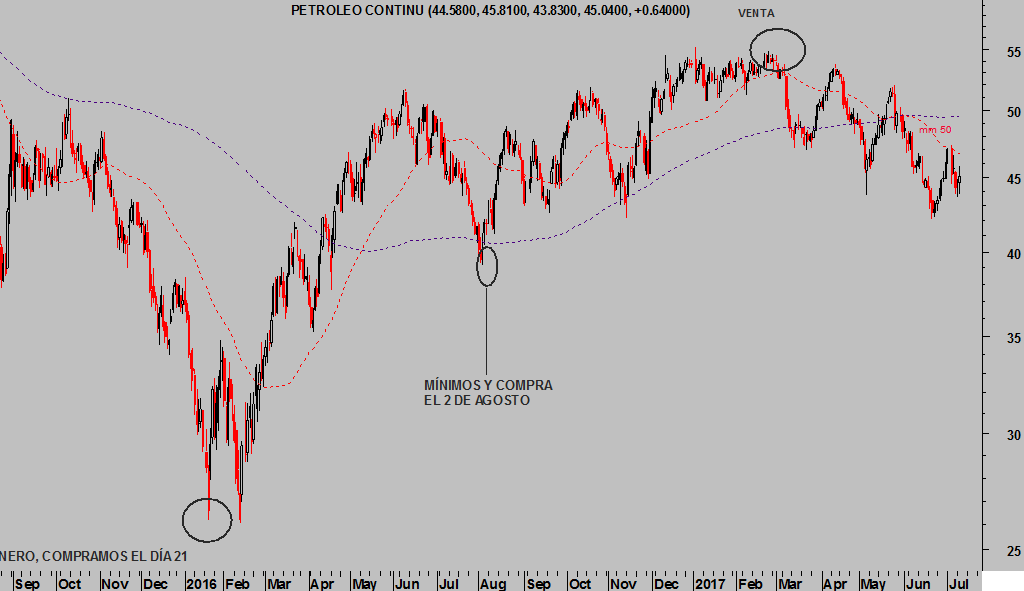

El crudo consiguió repuntar en la sesión de ayer, así como los metales preciosos y particularmente la Plata que consiguió rebotar y zafarse, por el momento, de quebrar referencias técnicas de gran importancia.

WEST TEXAS, diario

Las medias móviles relevantes de 50 y 200 sesiones respectivamente, fueron perforadas hace semanas por el crudo, oro, plata y otros activos, de acuerdo con nuestras previsiones y los ligeros repuntes recientes no han conseguido acercar el precio de vuelta. La debilidad continúa y nuestras posiciones tomadas para aprovechar este escenario avanzan.

Las perspectivas técnicas y fundamentales del crudo y metales – analizadas en numerosos posts- así como el posicionamiento COT o estacionalidad, invitan a -reservado suscriptores- ante posibles giros que confiamos detectar con la antelación debida y necesaria para alinear nuestro posicionamiento en sintonía con el movimiento más probable del mercado.

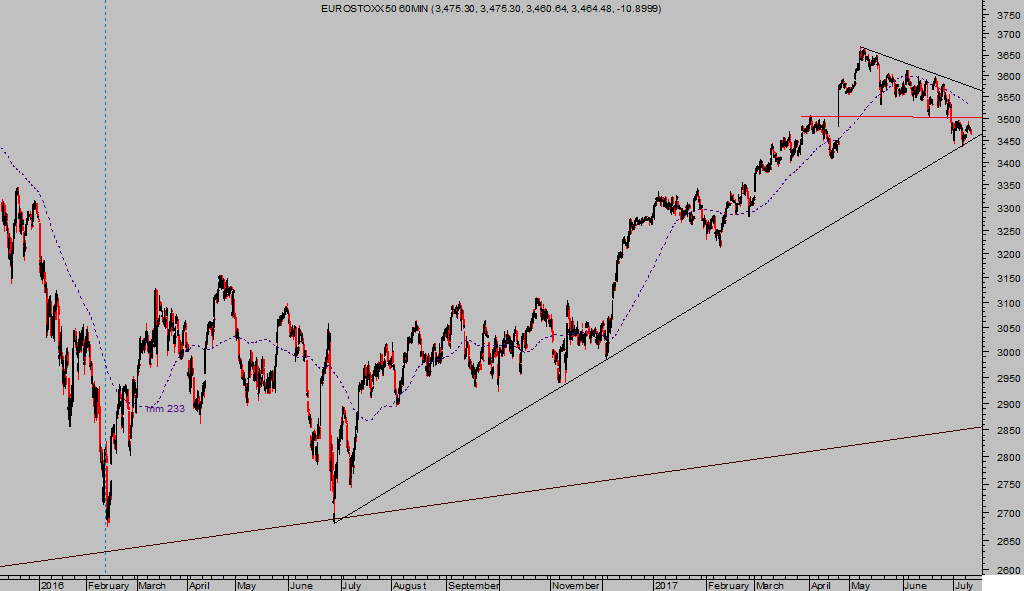

El mercado europeo de acciones se ha salvado, por la campana, de quebrar la directriz alcista que ha mantenido el rally en el último año y presenta una interesante imagen y perspectivas técnicas.

EUROSTOXX-50, 60 minutos

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com