Es un debate teórico sin duda interesante: ¿Por qué no ha crecido más la inversión productiva? La respuesta más habitual es que las crisis con orígenes financieros son difíciles de superar. Y se alude al necesario desapalancamiento financiero y al exceso de capacidad productiva para explicar su lenta recuperación pese a que el producto ha recuperado el nivel anterior a la crisis ¿Son realmente suficientes estas explicaciones tras casi nueve años del inicio de la crisis? Estoy pensando ahora especialmente en la mejora de las condiciones financieras, con los principales bancos centrales aplicando medidas monetarias expansivas tradicionales y no tradicionales llevadas al límite. ¿Han hecho lo suficiente? Quizás simplemente es que rebajar el coste de la inversión no es suficiente. Ya saben que la Fed está normalizando su política monetaria. Y en la última reunión del BOE tres consejeros se mostraron abiertos a subir los tipos. El BCE y el BOJ ya están debatiendo sobre la estrategia a seguir tras poner un suelo explícito en los tipos de interés. Y esto a pesar de la debilidad de la inversión. Pero en un contexto de recuperación económica mundial, en principio más sólido de lo esperado. Con todo, es cierto que el crecimiento de la inversión productiva se está recuperando en los países desarrollados, aunque su stock sigue muy por debajo de los niveles previos a la crisis. Además, es difícil valorar en este fuerte aumento de la inversión cuánto es nueva inversión y cuánto consumo de capital fijo.

Sin embargo, en las economías en desarrollo no solo es el stock como que el ritmo de crecimiento de la inversión es también inferior al nivel previo a la crisis. Y muy por debajo del promedio histórico.

http://www.imf.org/external/pubs/ft/fandd/2017/06/pdf/fd0617.pdf

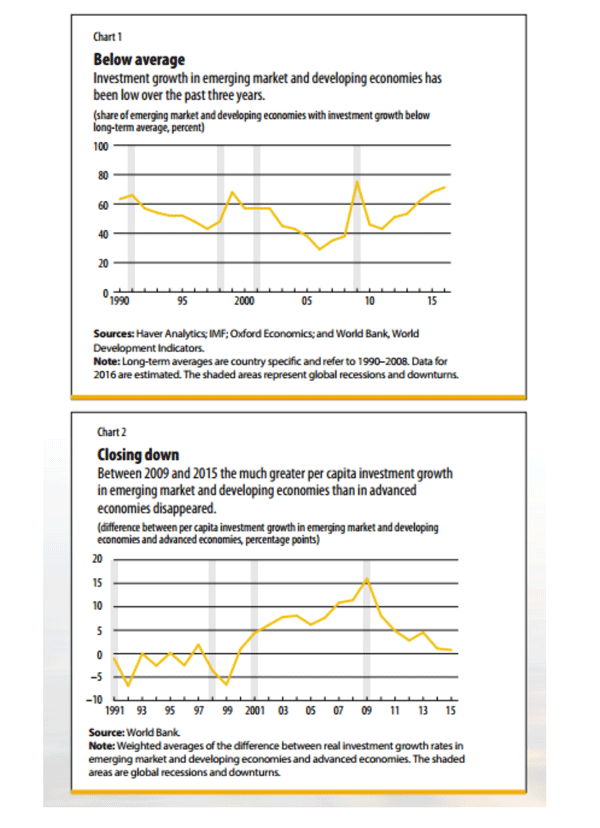

Según los datos del FMI, el ritmo de crecimiento de la inversión productiva se ha desacelerado en las economías emergentes y en vías de desarrollo desde niveles de 10 % en 2010 hasta un 3,6 % en estos momentos. Niveles de crecimiento de un dígito por debajo de los dos dígitos previos a la crisis y de su promedio histórico. Y generalizada: el año pasado más del 60 % de los países mantuvieron un crecimiento de la inversión por debajo de su promedio histórico, la mayor cifra en más de dos décadas (a excepción del año 2009). Aunque el gap ha sido más evidente en las grandes economías y en aquellas exportadoras de materias primas, con un tercio del “ajuste” explicado por China y otro tanto por Brasil y Rusia.

El segundo gráfico anterior refleja el cierre del gap entre el crecimiento per cápita de la inversión en las economías emergentes y desarrolladas. Naturalmente, hay muchos argumentos que oponer para explicarlo: la caída del precio de las materias primas, el descenso del crecimiento del comercio, la propia debilidad del crecimiento de las economías desarrolladas y la incertidumbre. La incertidumbre tiene muchos nombres: económica, financiera y política. Todo esto lo sabemos bien en Europa.

Por lo que respecta a las economías desarrolladas, el crecimiento promedio entre 2010-2015 ha sido del 2,1 % por debajo del ritmo histórico. Aunque en 2016 ha vuelto a niveles promedio históricos.

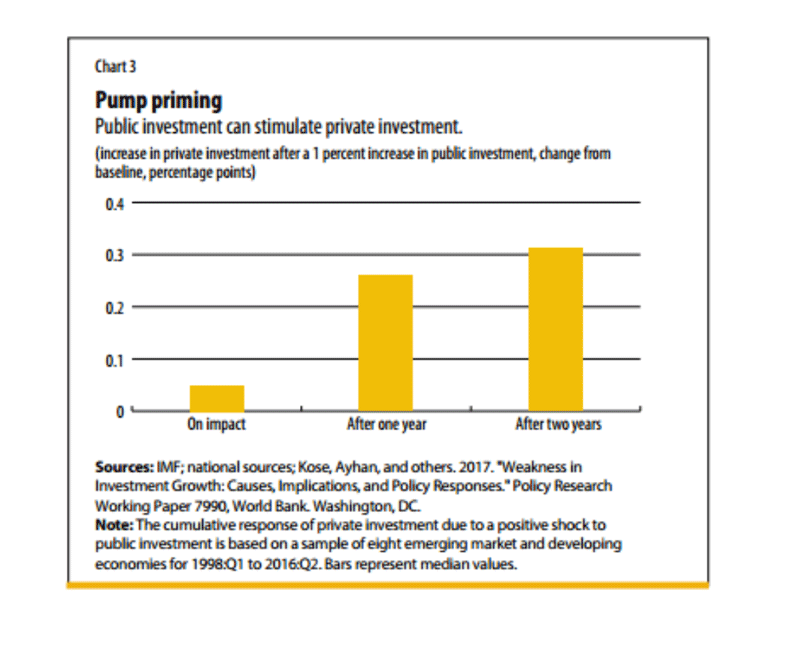

¿Cómo recuperar la inversión? En el siguiente gráfico está parte de la propuesta del FMI, a través de inversión pública y cómo se canaliza a lo largo del tiempo en inversión privada. Obviamente, facilitando un aumento de las expectativas de crecimiento a través de reformas que aumenten el producto potencial. Todo esto mientras se mantienen unas condiciones financieras favorables. Pero en este punto es importante buscar el equilibrio entre los beneficios de unas medidas monetarias extremas y sus costes. No estoy seguro que a medio plazo los beneficios superen a los costes.

José Luis Martínez Campuzano

La Carta de la Bolsa