Las noticias económicas a diario publicadas, junto con los innumerables datos, magnitudes macro oficiales calculadas por los gobiernos y sus respectivas interpretaciones, forman parte de la realidad más inverosímil que se pueda imaginar.

Los modelos de cálculo de los datos macro más relevantes, léase empleo, inflación o PIB, diseñados por los gobiernos contienen importantes sesgos y dosis de “cocina” con el fin de ofrecer una imagen mejorada de la realidad.

Datos e interpretaciones que los medios tienen la misión de divulgar en clave optimista, más si cabe desde que en 2009 diera inicio la recuperación económica aún en curso, la más frágil e inestable, estimulada y débil desde la segunda guerra mundial.

La nueva normalidad económica, acuñada como “new normal”, consiste en una realidad incómoda y marcada por una confluencia de desafíos de gestión muy compleja.

La desinflación, deudas disparadas, envejecimiento y demografía desfavorable, robotización (desplazamiento del empleo) o baja productividad, son retos o factores que contribuyen a afianzar la situación de estancamiento económico secular de nuestros días.

La productividad es quizá el principal motor del crecimiento económico, viene perdiendo fuelle y lo peor, potencial, desde hace años.

Es un problema generalizado de las economías desarrolladas, también la americana donde está literalmente estancada desde hace más de dos décadas. La productividad es la fuente de progreso, de beneficios económicos y de retorno de inversiones.

La administración Trump continúa confiada, al menos de puertas afuera, en su capacidad o habilidades para hacer crecer a la economía USA a ritmos del 3 – 4%. Los escollos a superar para conseguir los apoyos necesarios para aprobar sus programas, detallados en el post de ayer, son de magnitud tan significativa como las dudas que suscita la capacidad de Trump para superarlos.

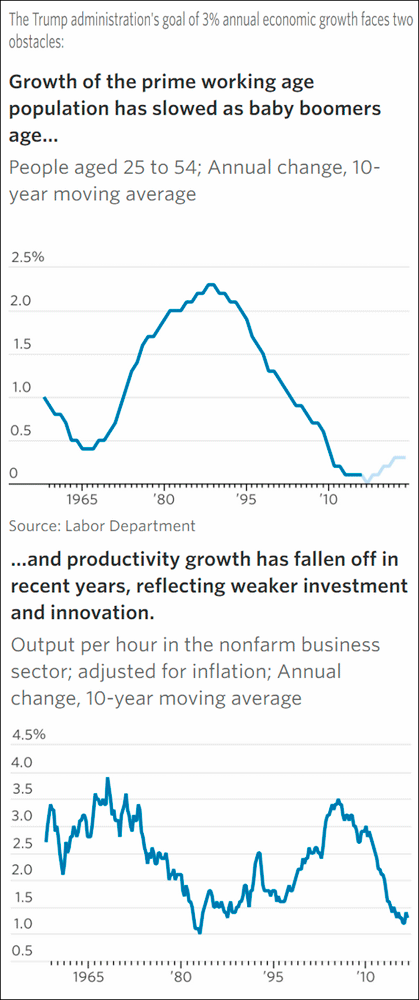

Aparte de otros motivos, son numerosos los expertos que considerando debidamente el impacto que suponen la demografía (descenso del número de personas en edad de trabajar) o la consistente caída de productividad sobre el crecimiento económico, vaticinamos que las posibilidades no juegan a favor de semejantes ritmos de PIB, vean cuadros siguientes:

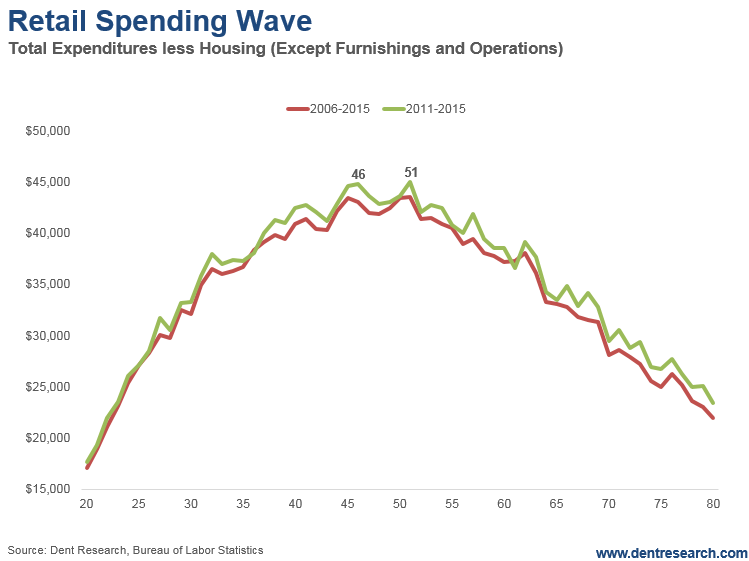

El envejecimiento de la población es un hecho de consecuencias serias para el futuro de la economía, menor población joven y aumento del número de gente mayor impacta en los hábitos de consumo, en la demanda, el crecimiento económico, en la tasa de innovación…

Al caer la actividad laboral, cae la tasa de ahorro, más si cabe considerando el estancamiento que sufren los ingresos USA desde hace más de 15 años, arrastra a la baja la demanda agregada, además de impactar negativamente sobre la inversión empresarial y sobre la productividad.

Observen en el cuadro siguiente el comportamiento medio del consumo según edad:

La caída de natalidad y menor entrada de jóvenes en el mercado laboral desplazarán la curva a la derecha, sin que el envejecimiento de la población pueda suplantar ese vacío.

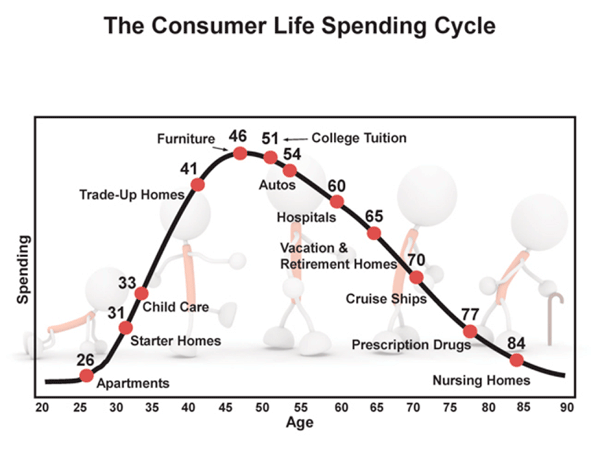

Es por tanto imprescindible analizar la situación “new normal” desde la perspectiva del inversor, entendiendo el ciclo de vida del consumo asociado a las distintas etapas de la vida de la gente.

Encontrar los sectores más favorecidos por los nuevos hábitos y edad del consumidor aumentará la capacidad para afinar en las decisiones de inversión y ponderar la atención, y los fondos, adecuadamente al reconocer los sectores en riesgo.

Vean el interesante resumen del ciclo de vida del gasto USA en el cuadro a continuación:

A tenor del ciclo, es conveniente pensar en, por ejemplo, actualizar carteras de inversión de largo plazo modificando ponderación de activos relacionados con la educación o el cuidado y ropa de bebés por los geriátricos, farmacia o el turismo para mayores.

La demografía y productividad son los grandes pesos que en su momento propiciaron una expansión económica solvente y robusta, que se detuvo en seco con el cambio de siglo y ahora proyectan un futuro complicado.

No sólo para el consumo o determinados sectores de actividad retail, los gobiernos afrontan una serie de problemas de fondo derivados del deterioro demográfico. Los compromisos sociales adquiridos (aumenta el gasto en sanidad o pensiones) y los menores ingresos del Estado (cae la recaudación) pueden terminar ahogando las cuentas de más de una nación en un mar de deudas.

Japón es un ejemplo notorio del daño originado por el envejecimiento de la población. En el año 1990 había 5,8 cotizantes por cada jubilado, actualmente son 2,3 y se espera 1,4 en 2050. Alemania viene de 4,7 en 1990 y se espera una caída hasta 1,7 en 2050.

En España el problema del envejecimiento está además agravado por la elevada tasa de desempleo estructural, es decir, por el bajo número de contribuyentes o cotizantes que deben sostener una bolsa de pensionistas cada vez mayor. La tasa de cotizantes por jubilado es cercana a 2 y el sistema de pensiones actualmente en vigor presenta un muy dudoso futuro pero alguna incómoda certeza.

La demanda agregada no se crea desde los despachos, como venimos explicando desde hace años, aunque los banqueros centrales intenten comprar el aumento de demanda y crecimiento económico con océanos de deuda, políticas de rescate de zombis y represión financiera.

De ahí que mientras las economías desarrolladas siguen débiles y muy vulnerables, los mercados financieros presentan una imagen idílica, gentileza de una política de reflación de activos hiper-activa.

Las autoridades no pueden seguir intentando comprar crecimiento económico “ad infinitum“, pero si comprar activos y manipular mercados “ad nauseam“, secuestrar la libre formación de precios, distorsionar la realidad, disimular los riesgos o disparar las valoraciones.

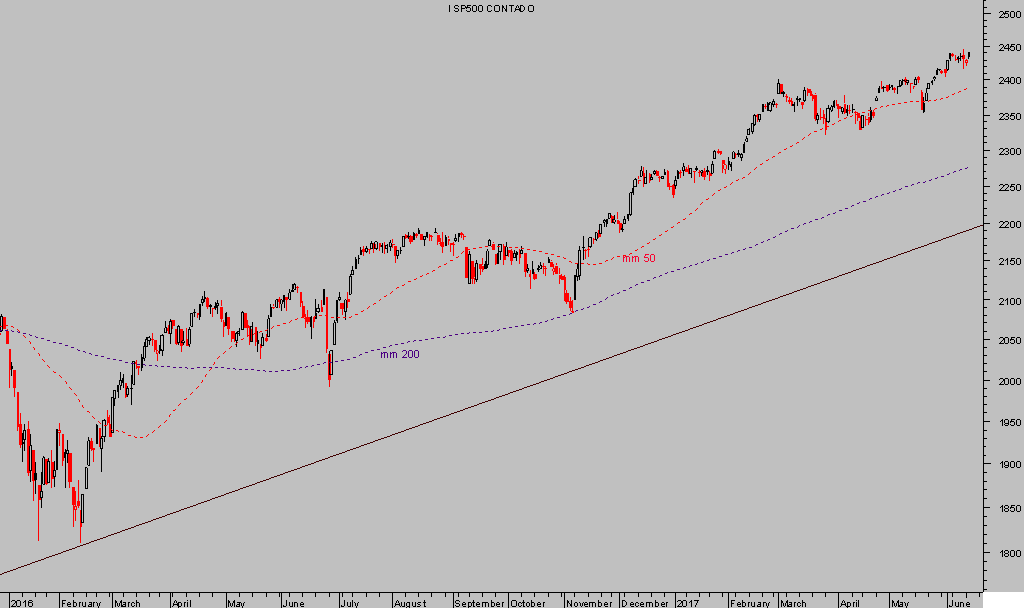

Las bolsas consiguieron ayer cerrar con alzas, después de la breve caída de sesiones anteriores, de acuerdo con nuestro escenario más probable ayer comentado, y el SP500 registró nuevo máximo histórico.

S&P500 diario

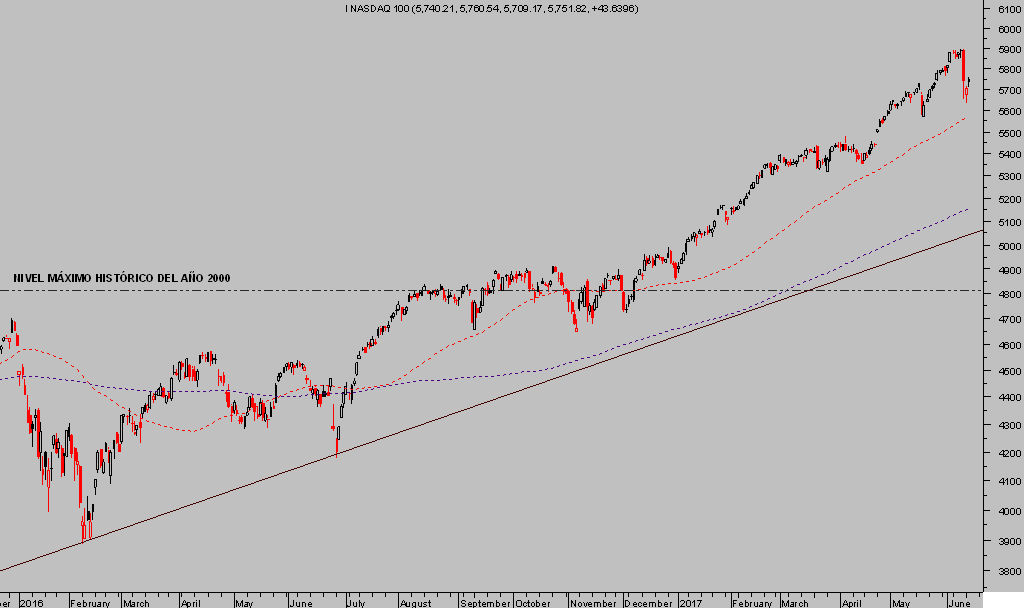

El tecnológico Nasdaq sufrió una fuerte descarga en la sesión del lunes y las subidas de ayer fueron insuficientes para conseguir nuevas referencias record.

NASDAQ-100 diario

Los datos de IPC o Ventas al Menor USA junto con la reunión del FOMC esta tarde, serán muy seguidos por los inversores en la sesión de hoy.

La volatilidad podría escalar al alza y no sólo en los mercados de acciones, el impacto de la decisión de la FED será de gran interés también en activos que se verán afectados como los bonos, Dólar o el ORO y en general los metales preciosos y que además, presentan condiciones y pautas técnicas favorables para (reservado suscriptores).

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com