Todo rally alcista en el mercado de acciones consta de tres etapas. En la primera fase los mercados de acciones se benefician de las expectativas de cambio en las perspectivas económicas. En la segunda fase los analistas mejoran sus expectativas de ganancias que se traducen en mejoras en las recomendaciones de mercado. En la tercera etapa las empresas cumplen con las expectativas de consenso, lo que proporciona un mayor apoyo a las subidas.

¿En qué etapa nos encontramos ahora? Según los analistas de Macquarie fuimos testigos de las dos primeras fases en 2016, y ahora nos encontramos en la tercera fase.

En esta tercera fase del rally, la temporada de los resultados del primer trimestre superó las previsiones de los analistas consenso, lo que impulsó las alzas en los mercados de valores.

En este momento la pregunta a hacerse es ¿qué valores comprar en esta fase del rally? Macquarie añade a esta pregunta, ¿es un buen momento para comprar acciones valor?

El análisis de estacionalidad no apoya la toma de posiciones en acciones valor, ya que muestra que los meses de verano favorecen las acciones de calidad, mientras que el período de noviembre a abril favorece las acciones valor.

A pesar de la valoración anterior, los analistas de Macquaire Research señalan que la correlación histórica entre las acciones valor y las de momento favorece en este momento las acciones valor. Por otra parte, los índices de confianza directiva apoyan la recomendación favorable para las acciones valor.

Por otro lado, las perspectivas de crecimiento en EE.UU. y Europa sugieren que las materias primas reducirán las correlaciones que favorecen un enfoque local de la inversión en valor. La inversión en valor debería tener un mejor rendimiento en los mercados desarrollados que en los mercados de materias primas en la segunda mitad del año.

¿Cuáles son los riesgos para la inversión valor?

Los riesgos de ejecución de las políticas de Estados Unidos y la desaceleración del crecimiento mundial representan los mayores riesgos para la inversión en valor. Los economistas de Macquarie Research esperan que el crecimiento global oscile entre el 2,5% al 3,0%, y creen que hay aspectos negativos para este como posible medidas proteccionistas a nivel global, o políticas de represión financiera.

En cuanto a los factores positivos señalar que tanto el consumidor estadounidense como el de la Unión Europea se están recuperando, lo que debería impulsar el crecimiento económico, y por tanto a los títulos valor.

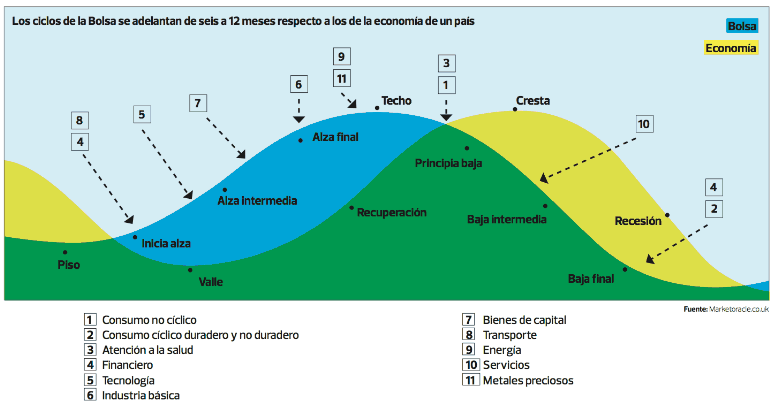

En suma, los ciclos de bolsa adelantan al ciclo económico entre 6 y 12 meses. Los indicadores económicos adelantados prevén posibilidad de recesión económica en EE.UU. y Europa, al menos fuerte contracción del crecimiento, para 2019. En ese caso, podríamos estar al final del rally alcista de las bolsas, o en la tercera fase como señalábamos anteriormente. En este escenario los sectores que mejor se comportan son los de la industria básica, energía y metales preciosos.

Carlos Montero

La Carta de la Bolsa