Los hedge funds que usan herramientas algorítmicas en vez de humanos para la toma de decisiones, ganaron 4.600 millones de dólares en nuevos activos netos en el primer trimestre y ahora manejan la increíble cifra de 932.000 millones de dólares, o alrededor del 30% de los 3,1 billones de activos totales de los hedge funds. Al mismo tiempo, los inversores retiraron 5.500 millones de fondos de cobertura no cuantitativos.

Esto se produce después de que el año pasado los inversores retiraran 83.000 millones de dólares de los fondos de cobertura no cuantitativos e invertido 13.000 millones en fondos del cuantitativos.

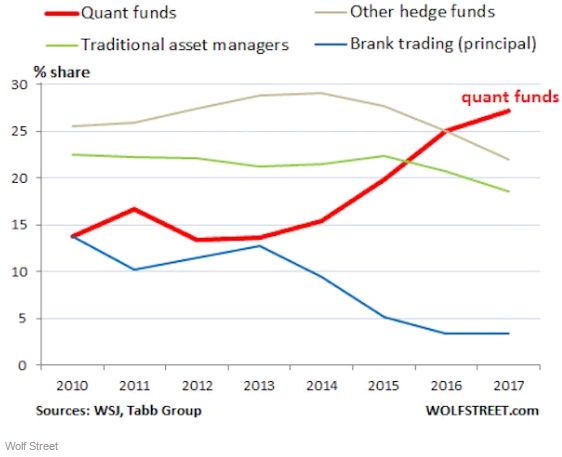

El trading de los fondos cuantitativos se elevó hasta el 27,1% de todas las operaciones bursátiles, frente al 13,6% en 2013, según una serie de informes del Wall Street Journal. Estas operaciones pueden durar desde minutos a meses. Los fondos cuantitativos son diferentes de los algoritmos de alta frecuencia (HFT), donde las operaciones duran sólo milisegundos. Y son diferentes a los ETFs que también utilizan algoritmos.

Este gráfico muestra la gran subida de los fondos de Quant (línea roja), en comparación con los otros tipos de grandes inversores – los administradores de activos tradicionales, los fondos de cobertura no cuantitativos y la negociación exclusiva de los bancos. Otro 25% al 27% de la negociación se realiza por otros tipos de inversores, incluidos los inversores individuales, que no se muestran en este gráfico:

Además, están los ETFs y fondos mutuos de «smart-beta» de rápido crecimiento. También son una forma de fondos cuantitativos centrados en el comercio algorítmico. Los activos en estos fondos en los EE.UU. alcanzaron los 760.000 millones de dólares en lo que va de 2017, desde 108.000 millones en 2008, y desde 208.000 millones en 2011.

El comercio algorítmico ha existido desde hace mucho tiempo – el WSJ se refiere en un artículo a 1974 cuando «apareció el pionero cuantitativo Ed Thorp» – pero es ahora cuando han tomado una parte significativa de la actividad comercial.

Por ejemplo, el fondo de cobertura de 12.000 millones de dólares de Steven Cohen, Point 72 Asset Management, está moviendo a la mitad de sus gerentes de cartera a un enfoque de «hombre más máquina».

Los equipos que utilizan métodos de investigación de la vieja escuela están trabajando junto con los científicos de datos. Los analistas financieros están tomando clases nocturnas para aprender los fundamentos de la ciencia de la información. Point72 está gastando decenas de millones de dólares en un grupo que analiza un montón de datos, incluyendo recibos de tarjetas de crédito y tráfico peatonal capturado por aplicaciones en teléfonos inteligentes. Los resultados se pasan a los traders en la empresa de inversión.

Point72 perdió dinero en la mayoría de sus estrategias de trading tradicional el año pasado, dicen personas familiarizadas con los resultados. Los inversores de la firma ganaron alrededor de 500 millones de dólares.

Los fondos cuantitativos monitorizan todo tipo de datos esotéricos, tratando de obtener algún tipo de ventaja:

Los fondos de cobertura con estrategias cuantitativas han estado investigando encuestas privadas de consumidores chinos y rusos, ventas de productos farmacéuticos ilícitos en la web oscura – una red de sitios web utilizados por piratas informáticos y otros para compartir anónimamente información – y reservas de hoteles de viajeros estadounidenses, de acuerdo con Quandl, una plataforma para dichos datos.

Los algoritmos actuales pueden hacer predicciones continuas basadas en el análisis de datos pasados y presentes, mientras que cientos de entradas en tiempo real bombardean los ordenadores con varias señales.

Algunas empresas de inversión están empujando hacia el aprendizaje automático, lo que permite a las computadoras analizar los datos y elaborar sus propios algoritmos predictivos. Esas máquinas ya no dependen de los seres humanos para escribir las fórmulas.

No es que conduzcan a grandes ganancias. Los fondos cuantitativos ganaron aproximadamente un 5,1% por año en promedio en los últimos cinco años. Mientras que esto supera la media de los rendimientos de los fondos de cobertura del 4,3%, está muy por debajo de la rentabilidad media anual del 15% (incluidos los dividendos) del S&P 500 durante el mismo período.

Pero, ¿qué sucede con los mercados cuando unas cuantas máquinas y no millones de seres humanos toman cada vez más decisiones de trading? ¿Qué sucede cuándo muchos de ellos utilizan las mismas variables y fórmulas por los mismos doctorandos de las mismas escuelas?

«¿El mercado caerá en cascada, desplomando a todos los activos?», se pregunta el Wall Street Journal. Estos fondos podrían dar «una falsa sensación de seguridad sobre la estabilidad del mercado». Por ejemplo:

En 2007, lo que se conoció como el «desplome cuantitativo» fue causado en gran medida por la similitud de estrategias entre los quants, que a la vez se apresuraron a vender, causando pérdidas en otras empresas y más ventas.

El matemático William Byers, que escribió el libro de 2010 «Cómo piensan los matemáticos», advierte que representar el mundo en números puede dar a los inversores una creencia engañosa de que las predicciones producidas por las computadoras son más fiables de lo que realmente son. Cuantos más inversionistas se acerquen a complicados modelos algorítmicos, más probable es que algunos algoritmos sean similares entre sí, alimentando trastornos más graves al mercado, dicen algunos analistas.

Parece que los algos están programados con un sesgo para comprar. Las acciones individuales han subido a niveles absurdos que dejan a los humanos racionales rascándose la cabeza. Pero como todo sube, e incluso pequeñas caídas parecen grandes oportunidades de compra para estos algos, el aprendizaje de la máquina enseña a los algos precisamente eso, y se convierte en una máquina de propagación propia, hasta que algo rebosa en alguna parte.

Y de repente suceden cosas que no formaban parte del escenario. Para hacer frente a ello, las máquinas, tal vez en sintonía, se revierten a una parte del código que dice «vender». Los descensos de los mercados desencadenan más señales de venta, y así sucesivamente. Y en este paroxismo de venta de las máquinas, puede que no haya suficientes traders humanos a la compra – porque han sido relevados de su trabajo hace años. Claro que esto no tiene que suceder obligatoriamente, nos dicen. Hasta que sucede.

¿Y todos están comprando el mismo puñado de acciones? «El nuevo 1%» de estas acciones ganó 260.000 millones de dólares desde el 1 de marzo, mientras que el 99% restante perdió 260.000 millones.

Fuentes: The Wall Street Journal – Wolf Street

Carlos Montero

La Carta de la Bolsa