Después de que el mercado ignorara las noticias durante un largo período, los mercados están finalmente mostrando señales de que no aprueban las últimas controversias que emanan de la Casa Blanca del presidente Donald Trump. Pero no todo es malo, ya que las principales acciones, específicamente las grandes tecnológicas, todavía están en sólidas tendencias alcistas. Y el índice Standard & Poor’s 500 está cerca de los máximos históricos.

Pero tenemos que preguntarnos sobre el mensaje que proviene de otros mercados, incluyendo el dólar estadounidense, el oro y los bonos del Tesoro de Estados Unidos.

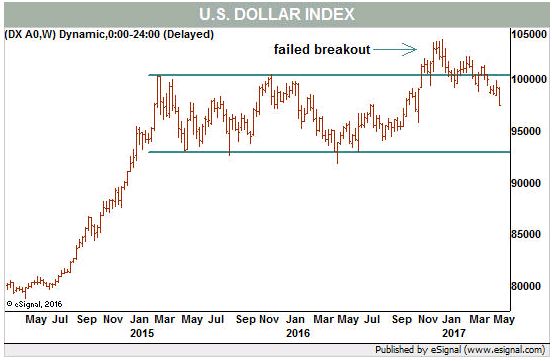

El dólar estadounidense ha descendido continuamente durante todo el año tras sus máximos de diciembre y ha alcanzado un mínimo de seis meses recientemente (véase el gráfico 1).

La debilidad en el dólar podría sugerir una falta de confianza, especialmente porque las subidas de tasas de interés y una administración favorable a las empresas sugieren lo contrario. Y eso repercute en otros mercados.Técnicamente, esta caída anuló la ruptura de noviembre de 2016 del techo del rango de trading de dos años. Las rupturas fallidas generalmente se convierten en señales bajistas, y eso sugiere el regreso a la parte inferior del rango anterior cerca de 93.30.

El oro y los bonos suelen hacerlo bien cuando hay incertidumbre. Y con la agenda de Trump aparentemente enquistada gracias a las preguntas sobre la interferencia rusa en las elecciones y el despido del entonces director del FBI, James Comey, hay mucha incertidumbre por recorrer.

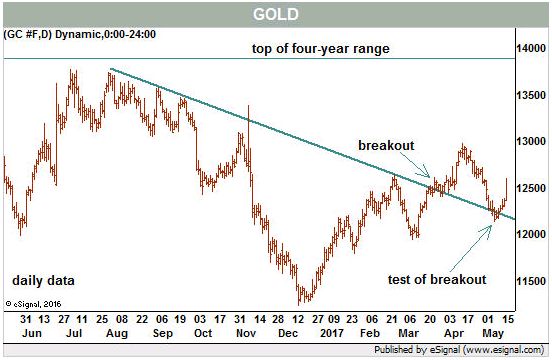

El mes pasado, el oro se estaba afianzando en el corto plazo con algunos desarrollos técnicos positivos. A pesar de que su perspectiva a largo plazo sigue siendo algo oscura, la trayectoria a corto plazo del oro todavía parece ser alcista, a pesar del último tropiezo de abril (véase Gráfico 2).

Los bonos del Tesoro, representados por el fondo negociado en bolsa iShares 20+ Year Treasury Bond (ticker: TLT), también muestran fortaleza (ver Gráfico 3). En marzo, este mercado rompió a la baja, mientras los expertos hablaban sobre la reactivación económica. Junto con los planes de la Reserva Federal de aumentar las tasas de interés a corto plazo, parecía que el siguiente gran movimiento del precio de los bonos sería a la baja (aumentos de rentabilidad).Seamos claros: el oro está lejos de marcar una ruptura convincente y emerger de su rango de comercio de cuatro años. Aún así, podemos obtener pistas sobre el sentimiento de los inversores de sus ganancias recientes y entradas de dinero, como lo indican los estudios de volumen técnico. Hasta ahora, parece haber duda y no pánico.

Finalmente, el Índice de Volatilidad CBOE, o VIX, subió fuertemente después de varias semanas a la baja. El llamado índice del miedo tiende a mantenerse bajo cuando el mercado bursátil está en calma y al alza. A los expertos les gusta decir que un VIX bajo significa que el mercado es complaciente y no está preparado para los posibles shocks que puedan ocurrir, es decir, que las acciones probablemente corregirán.Esa ruptura se invirtió rápidamente, y de nuevo, una señal técnica fallida normalmente significa un movimiento en la dirección opuesta. Al igual que con el oro, mi opinión es que esta es una expresión de duda más que de pesimismo económico general.

Sin embargo, el VIX no es muy bueno en predecir tales movimientos. Es mucho mejor encontrando suelos de mercado cuando toca un pico. Hasta ahora, incluso con la gran ganancia de la semana pasada, sigue siendo bastante bajo, por lo que su valor actual no indica mucho.

No sorprende que no haya simetría en las habilidades del VIX para pronostica suelos y techos. Pero la enorme ganancia porcentual del miércoles todavía puede hablar de un cambio abrupto en la psique del mercado después de las noticias.

Con las pocas señales que marcan las acciones, los bonos, el oro y el VIX, los mercados sólo han relajado sus espíritus animales, no abandonados por completo. La línea entre la duda y la señal bajista válida todavía no se ha cruzado.

Fuentes: Michael Kahn – Barron’s

Carlos Montero

La Carta de la Bolsa