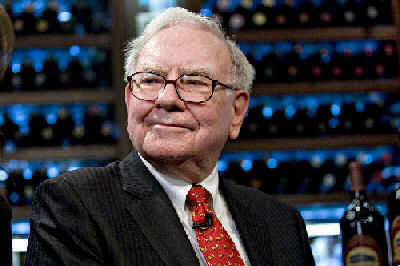

En 2010, Buffett respondió a varias preguntas sobre qué es lo que había causado la burbuja inmobiliaria y crédito que provocó la última crisis financiera en una entrevista con la Comisión de Investigación de Crisis Financieras (FCIC). A mitad de camino de la entrevista, también dio una explicación clara de cómo se forman las burbujas, que extraemos y compartimos a continuación.

Es una lectura impresionante para cualquier persona interesada en la inversión o la economía de comportamiento – o, más ampliamente, en el comportamiento humano.

La entrevista proviene de un volcado de documentos de los Archivos Nacionales, que publicó transcripciones, agendas de reuniones y acuerdos de confidencialidad de la FCIC. El grupo lo estableció el Congreso de Estados Unidos después de la crisis para examinar las causas del evento.

Esto es lo que dijo Buffett:

«… Mi antiguo jefe, Ben Graham, hizo una observación hace unos 50 años que se me quedó en la mente y ahora he visto evidencias de ello.

Él dijo, ‘Usted puede meterse en un lío con más facilidad con una premisa verdadera que con una falsa premisa«.

Si usted hace un razonamiento partiendo de la premisa de que la luna está hecha de queso verde o algo así, quedaría ridículo. Si usted sale con una premisa de que las acciones se comportan mejor que los bonos […] eso se convirtió en el baluarte subyacente para la burbuja de 1929. La gente pensaba que las acciones iban a ser maravillosas y después se olvidaron de las limitaciones de la premisa original [….] Así que después de un tiempo, la premisa original, que se convierte en una especie de impulso para lo que más tarde resulta ser una burbuja se olvida y la acción del precio toma el control.

Ahora, vimos lo mismo en la vivienda. Es una premisa totalmente sólida que las casas se revalorizan con el tiempo porque el dólar tiende a valer menos […]

Y puesto que el 66% o el 67% de la gente quiere poseer su propio hogar y porque se puede pedir prestado dinero y soñar con la compra de una casa, si usted realmente cree que las casas van a subir de valor, usted compra una tan pronto como puede. Y esa es una muy buena premisa.

Así que esta premisa sugiere que es una buena idea comprar una casa este año porque probablemente va a costar más el próximo año y usted quiere una casa, y el hecho de que usted pueda financiar la compra se distorsiona con el tiempo si los precios de la vivienda suben un 10 por ciento al año y la inflación sube al dos por ciento al año.

Pronto, la acción del precio asume el control, y usted quiere comprar tres casas y cinco casas y usted quiere comprarla sin una red de seguridad debajo y acuerda pagos que no se puede permitir y todo ese tipo de cosas, porque no importa: va a valer más el próximo año.

Y el prestamista siente lo mismo. Realmente no importa si un préstamo es «falso» […] Porque incluso si se tiene que asumir el préstamo, la vivienda va a valer más el próximo año. Y una vez que eso gana impulso y se ve reforzado por la acción de precios y la premisa original se olvida, sucede lo que en 1929.

Internet fue lo mismo. Internet iba a cambiar nuestras vidas. Pero eso no significaba que cada compañía valiera 50 mil millones de dólares.

Y la acción del precio llega a ser tan importante para la gente que asume el control de la mente de las personas. Un recurso tan enorme. Era muy comprensible para el público. La gente podría no entender las acciones, o no entender los bulbos de tulipanes, pero sí entendía de casas y que quería comprar una de todos modos. La gente podría apalancarse hasta el cielo y eso creó una burbuja como nunca hemos visto».

Carlos Montero

La Carta de la Bolsa