La reactivación económica parece que va a ser mundial a medida que comience el segundo trimestre de 2017. Las expectativas de crecimiento a nivel global están en alza, e incluso algunas de las gestoras más importantes del mundo, como BlackRock, cree que habrá sorpresas positivas. El modelo de BlackRock, que combina indicadores económicos tradicionales con big data como las búsquedas en Internet, apunta a un aumento en las estimaciones de crecimiento del G7 en los próximos meses. Otros signos de la reactivación global incluyen un repunte de las expectativas de inflación a partir de mediados de 2016, una caída de la inflación subyacente y de los salarios, y un repunte sincronizado de los indicadores de actividad económica y de las ganancias corporativas.

¿Cuáles son los riesgos de esta tesis de trabajo? Primero sería que se superaran las expectativas de ajuste monetario que provocaría un fuerte aumento del dólar estadounidense, endureciendo las condiciones financieras mundiales. En segundo lugar, la inversión corporativa podría ser más lenta de lo que las encuestas han indicado. Esto podría decepcionar a los mercados, sobre todo en los EE.UU. Cualquier aumento en el proteccionismo también podría frenar el crecimiento y elevar la inflación. Vemos un riesgo al alza en Europa, donde no esperamos que las elecciones produzcan los resultados populistas que los mercados temen.

En este contexto, creemos que es probable que tres temas interrelacionados configuren la inversión este trimestre (vía BlackRock):

Tema 1: Una reactivación a nivel mundial

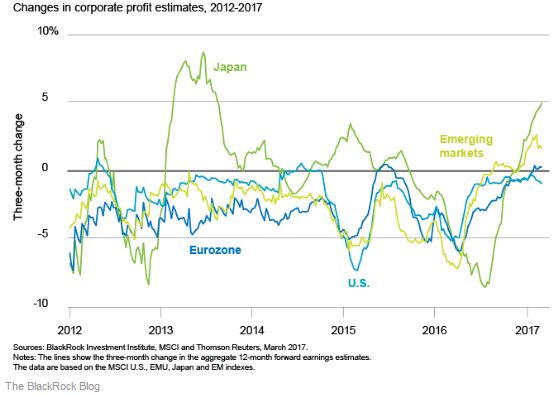

Creemos que operar esperando un repunte económico mundial – sobreponderando las acciones cíclicas – tiene todavía recorrido, especialmente fuera de los EE.UU. Vemos un punto de inflexión en el crecimiento, la inflación y la política monetaria, y los mercados están moviéndose ante estas dinámicas de rápido cambio. La expansión de la inflación mundial está impulsando un esperado rebote de las ganancias globales de las empresas, con un mayor efecto fuera de Estados Unidos. Esta recuperación sincronizada mundial de los beneficios empresariales está apoyando las acciones. La disciplina de costes (recursos), las esperanzas de flexibilización regulatoria (finanzas) e innovación (tecnología) también están contribuyendo a las fuertes expectativas de ganancias de 2017. El impulso de las ganancias es particularmente fuerte en Japón y mercados emergentes (EM), mientras que es sólido en Europa. Esto respalda nuestra preferencia por las acciones en esas regiones.

En los Estados Unidos, el «Trump trade» parece estar tomándose un respiro. Las empresas de baja capitalización de Estados Unidos y las acciones de valor, como los bancos, han tenido un peor comportamiento este año después de la subida posterior a las elecciones. Sin embargo, la fortaleza de la renta variable a nivel mundial, incluyendo las acciones de pequeña capitalización japonesas, sugiere que nuestro tema de la reactivación está intacto. El fortalecimiento de la reactivación también refuerza nuestra visión de que hemos visto el fondo en los rendimientos de los bonos a nivel mundial después de un descenso de varias décadas. Como resultado, vemos dificultades en la mayoría de los mercados de bonos del gobierno este año. Muchos carecen de los amortiguadores para defenderse contra las pérdidas de capital a medida que aumentan los rendimientos. Sin embargo, vemos límites a la subida de los rendimientos. Los bancos centrales de Europa y Japón parecen estar preparados para seguir con políticas ultra-suaves. Muchos inversores están dispuestos a comprar ante una subida de rendimientos para asegurar ingresos. Las poblaciones envejecidas y las tasas históricamente débiles de crecimiento económico también actúan como frenos. Nuestra expectativa de mayores rendimientos subraya nuestra preferencia general por las acciones sobre los bonos.

Tema 2: Bajos retornos futuros

En los próximos cinco años vemos bajos rendimientos en las clases de activos, ya que las dinámicas estructurales, como el envejecimiento de la población, nos ayudan a mantenernos en un mundo de bajos ingresos. La búsqueda del rendimiento se mantiene presente en este entorno de bajo retorno y los activos que producen ingresos son escasos. Algunos de los mayores sectores de renta fija, como los bonos del Estado, ofrecen rendimientos insignificantes o incluso negativos. V

Los pocos sectores que ofrecen rendimientos decentes son relativamente pequeños y están caros. Entre los ejemplos se incluyen el alto rendimiento en EE.UU. o la deuda corporativa de los Mercados Emergentes. Este desajuste es una de las razones para ser cauteloso y dinámico en la renta fija y protegerse contra el riesgo de repentinas subidas de las rentabilidades.

Tema 3: Diversificación diferente

La volatilidad del mercado de valores es históricamente baja, a pesar de la persistente incertidumbre política. De hecho, la volatilidad parece inusualmente deprimida en todas las clases de activos, con la excepción de las divisas. Las correlaciones entre las acciones y los sectores de renta variable han disminuido notablemente en Estados Unidos y Europa, según muestra nuestra investigación.

La volatilidad deprimida también está maquillando las correlaciones descendentes entre las clases de activos. Nuestro índice de Concentración de Activos Múltiples – una medida de correlaciones entre 14 clases de activos globales – está muy por debajo de su promedio después de la crisis, según nuestro grupo de Análisis Cuantitativo y de Riesgo.

Carlos Montero

La Carta de la Bolsa