«Las Bolsas globales se han convertido en mundos absurdos por obra y gracia del espíritu, que mueve las máquinas. Bolsas globales a merced de las datos que interpretan los ordenadores de penúltima generación. El canto a lo absurdo lo encontramos en las últimas horas en la banalización de la subida de los tipos USA. Claman los predicadores, que han vendido todo y más, que el alza de los tipos es muy mala, supermegamala para las Bolsas y que, además, se produce en un contexto de malos augurios para la economía de la primera potencia del mundo: pregonan una recesión inmediata en USA y la Yellen con esos pelos, subiendo tipos al..1%. Me provoca este asunto una risa incontenible «¿De que te ríes», me pregunta mi mujer. «De las cosas de la Bolsa», la respondo. «Fíjate, se rasgan algunos las vestiduras porque la señora Yellen ha subido tipos hasta el 1% y anuncia dos subidas más este año hasta el 1,5% ¿Terrible, verdad?», le digo. «Si eso es una mierda. Nosotros tuvimos hipotecas al 17,5%. Nunca los tipos de interés estuvieron tan bajos. Eso sí que es malo, muy malo», concluye mi mujer, que, por cierto, no sabe nada de Bolsa. Sigo leyendo a los que adelantan el fin del mundo y la risa se convierte en pena. Nos quieren mandar a los refugios, como si hubiera estallado la guerra nuclear de los tipos de interés», me dice A. M. gran bolsista, gran predicador antaño, de las cosas de la vida y de la Bolsa.

«Ni miedo, ni horror, ni pánico. Tampoco refugios. Ha llegado la buena noticia de la normalización monetaria, a la que, indefectiblemente, tiene que unirse el Banco Central Europeo. Sí, la máxima autoridad monetaria europea. Europa no puede quedarse descolgada de USA…»

«Lo importante es mirar la evolución de los tipos largos, como escribía el miércoles usted en Lacartadelabolsa:

Hoy como ayer, la clave está en la estabilización de los tipos largos ¿Cuál es el precio a pagar? ¿Cuál la referencia concreta? El precio, que los Mercados están primando en este prolongado rally post-Truman de Wall Street, al que con más o menos desempeño, siguen el resto de los mercados del mundo es de una estabilización de los tipos largos entre el 2,5% y el 3%. Es la franja en la que están situados desde hace tiempo y que para los mejores gurús explicaría la complacencia actual de las Bolsas ¡Llevan tanto tiempo esperando este fenómeno! No obstante, la Bolsa es un ser vivo y lleno de contradicciones y de sentimientos opuestos. Por eso es Bolsa. Por eso unos compran y otros venden. Por eso el pregón de los que han vendido a una potencial recesión económica sin precedentes, que se volvería en contra de mayores alzas en los rendimientos de los bonos USA. Es lo que Greenspan llamó conundrum. En nuestra gestora tenemos claro, al menos por ahora, que la estabilidad en los bonos del primer mercado del mundo da paz y sosiego en el resto de los mercados del mundo. Ello choca con la actitud tozuda de algunos actores en el mercado al apostar por una gran recaída de la economía USA. Pero eso no ha llegado», me dice el CEO de una gran gestora de fondos.

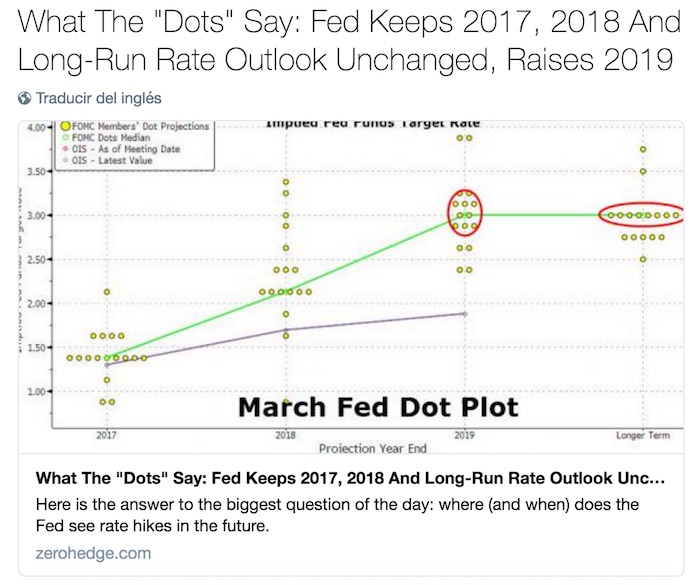

Miren este gráfico vía ZeroHedge:

A propósito de esto, Antonio Iruzubieta escribió hace tiempo, que un importante factor a considerar y que de momento garantiza el alejamiento del riesgo de recesión, es la PUT de la FED sobre economía y mercados. La intervención de las autoridades en el ciclo económico, distorsión de los mercados y control sobre cada tramo de la curva de tipos, se traducen en mullido colchón de seguridad anti recesiones. La curva de tipos se encuentra exactamente en el lugar y forma que la FED desea, extremadamente positiva.

La inversión de la curva de tipos es uno de los indicadores más fiable para anticipar recesiones, al advertir deterioro en el ciclo del crédito, que después siempre traslada problemas a la economía. La actual posición de control de la FED sobre la curva de tipos es clave, podría darse el caso de que la FED induzca o permita “abultar” la parte intermedia de la curva para facilitar el crédito. No conviene esperar una curva invertida.

Tratándose de un fiel síntoma de recesiones, las autoridades incidirán, como están haciendo, sobre la curva de tipos para alejar cualquier atisbo recesivo y colaborar con el crecimiento económico.

En tanto que la política -ZIRP- de tipos cero continúe vigente, la probabilidad de sufrir recesión es remota… sin la presencia de un “black swan”, cisne negro o shock inesperado. Bajo el supuesto de que la economía USA mantenga crecimiento, aunque a ritmo moderado, los tipos de interés del tramo largo eventualmente acompañarán subiendo y facilitarán así a la FED salir de su política ZIRP sin riesgo de invertir la curva ni dañar al crédito y la economía.

Asunto distinto es alcanzar el “escape velocity”. Dado el telón de fondo adornado con una situación demográfica desfavorable, márgenes y beneficios empresariales en zona de máximos que difícilmente podrán extenderse y mejorar su aportación al PIB.

La utilización de la capacidad productiva es aún baja y permite margen suficiente para que las empresas puedan posponer un aumento decidido de la inversión -capex-. La capacidad del consumidor está ahogada y los salarios cayendo junto con la capacidad de poder adquisitivo…

Moisés Romero

La Carta de la Bolsa