«Ha llegado la hora del Ibex, de la mano de SuperMario Draghi y de los bancos, que son los títeres de la máxima autoridad moentaria europea (lo mismo sucede en USa y en el resto del mundo). El BCE no ha cambiado los parámetros del programa de compra de activos (QE). En marzo, el volumen de la compra de activos es de 80.000 millones de euros, y en el periodo de abril a diciembre se reducirá a 60.000 millones de euros al mes. Mientras, los analistas esperan que la Fed suba las tasas la próxima semana. Hasta aquí, todo ajustado al guión previsto. La noticia de la reunión del BCE ha estado este jueves en que ha elevado de manera importante sus previsiones de inflación y de crecimiento para este año y el próximo, a la vez que las ha mantenido para 2019. SuperMario ha apuntado, además, que hay indicios de una recuperación global algo más fuerte, aunque ha resaltado que el crecimiento de la zona euro se ve frenado por «unas reformas tibias». Así, dentro de su revisión trimestral el BCE ha elevado sus pronósticos de IPC para este año hasta el 1,7% para 2017, cuatro décimas por encima del 1,3% que vaticinó en diciembre. Para 2018 espera un aumento de los precios de la zona euro hasta el 1,6%, desde el 1,5% anterior, mientras que para 2019 ha mantenido sus pronósticos en el 1,7%. También ha indicado que espera un crecimiento de la economía de la zona euro del 1,8% para este año, frente al 1,7% que avanzó anteriormente. Para 2018 también ha revisado una décima al alza sus previsiones, hasta el 1,7%, mientras que para 2019 mantiene su pronóstico de que la economía crecerá a un ritmo del 1,6% ¿Por qué la Bolsa española ha recogido con alborozo este nuevo esquema?», argumenta Tom P. analista de la City londinense.

«Porque la Bolsa española, a diferencia del resto de los grandes mercados globales de acciones, está en manos de los bancos: son las que más pesan, en conjunto, en la confección del Ibex. Luego están Telefónica, Repsol e Iberdrola. En las grandes Bolsas del mundo el peso de la tecnología, apenas representada (en torno al 2%) en el principal índice de la Bolsa española, es mayor. El Ibex es un índice muy de provincias y especialmente sujeto a los ciclos explosivos. Recuerden lo que pasó en su día con Terra, luego con las constructoras-inmobiliarias y ahora, con los bancos. Los bancos son como el Guadiana, que dicen ustedes los españoles, en este sentido…»

«Si se cumplen los apuntes del BCE, miel sobre hojuelas para los bancos, pese a la frialdad con la que SuperMario ha hablado de la inflación o del mantenimiento prolongado de los tipos CERO. Eso hay que verlo para creerlo, porque a mayor inflación y mayor crecimiento, tipos al alza y Euribor saliendo de las tinieblas. Podemos afirmar, por tanto, que la Bolsa española está ahora más sujeta que nunca a los movimientos del BCE…», sentencia.

***

Interesante artículo, enviado ayer antes de conocerse el discurso de SuperMario de Michael Boye, experto en renta fija de Saxo Bank: España podría ser uno de los beneficiados tras la reunión del BCE.

En medio de todo el ruido sobre el calendario de la próxima subida de los tipos de interés por parte de la Reserva Federal de Estados Unidos, la reunión del Banco Central Europeo este jueves ha pasado casi desapercibida.

El presidente del BCE, Mario Draghi, volverá a tener a toda la comunidad de inversiones pegada a la pantalla buscando cualquier pista sobre la futura dirección de la política monetaria en la zona euro. Específicamente, los inversores se concentrarán en la suerte del programa de flexibilización cuantitativa del banco central, que durante mucho tiempo ha sido el centro de acalorados debates y que según se anunció en diciembre se reducirá a 60.000 millones de euros al mes la compra de bonos en abril a diciembre de este año.

Dada la reciente fortaleza de los datos económicos fundamentales y el creciente optimismo a través de la unión monetaria, muchos participantes en el mercado (incluidos nosotros) buscamos que el BCE reduzca aún más su intervención en los mercados de bonos. La implicación masiva -incluyendo las tasas de depósito negativas y la fuerte compra de bonos gubernamentales de referencia- está siendo “culpada” por los muchos efectos secundarios negativos, como la presión sobre las ganancias bancarias y el daño a la liquidez en activos de garantía. Y, con la funcionalidad del mecanismo de transición en duda, muchos analistas se preguntan si los tipos negativos ya superan los positivos.

Sin embargo, la doctrina de «lo que sea que se necesite» del BCE dirigido por Draghi puede no requerir que el banco central quite el pie del acelerador por el momento, pero podría ofrecer un cierto giro a sus operaciones del programa QE, con lo que podría potencialmente incluso matar dos pájaros con un tiro: mitigar algunos de los problemas con las tasas de interés negativas en el norte de Europa, así como apoyar a los países miembros en el sur de Europa.

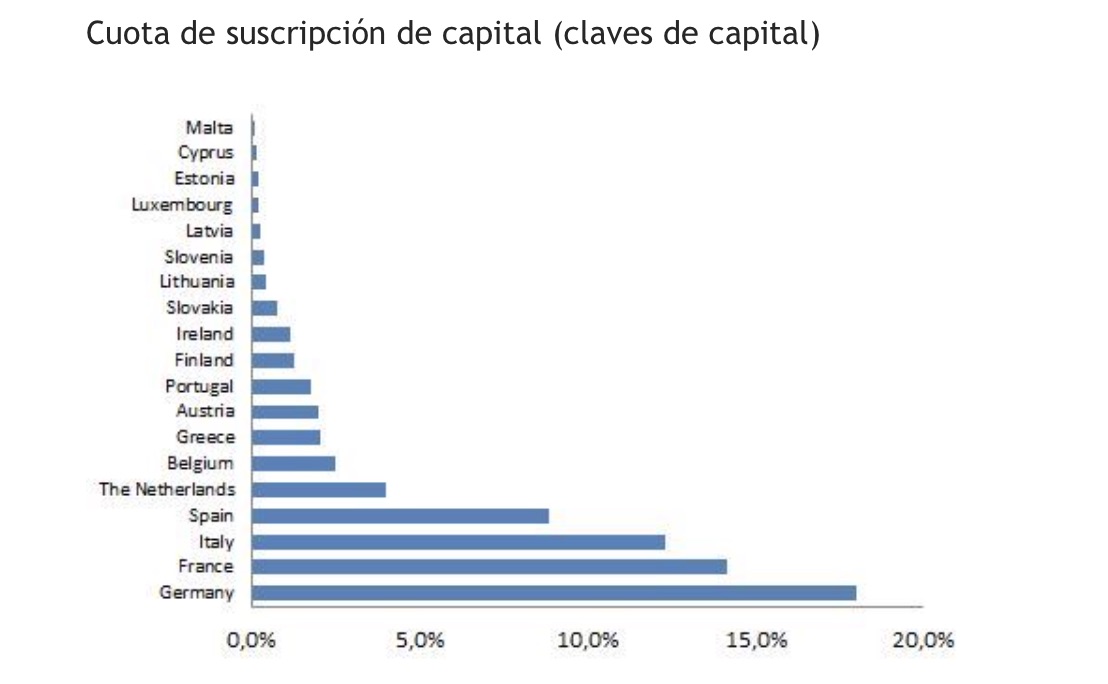

Ya dejó caer una pista en las minutas de la última reunión en enero, publicada a principios de este mes, que decía que «las desviaciones limitadas y temporales» de la clave de capital eran «posibles e inevitables». Las claves de capital regulan la parte de las compras de bonos asignadas a cada país miembro, donde Alemania es el peso pesado por defecto.

Las desviaciones significarían casi con seguridad una asignación más grande para países periféricos como España, Italia, Portugal e incluso Grecia, y podría ser una bendición si la incertidumbre política masiva vuelve a sondear el mercado.

Tal vez en previsión de tal movimiento, o un paso más hacia la disminución de las compras de bonos del BCE, los rendimientos de los bonos del gobierno alemán recientemente han vuelto a subir, después de una caída hacia finales de febrero. Sin embargo, si el BCE da hoy otro paso para normalizar su política de acomodación de los niveles sin precedentes actuales, el aumento de los rendimientos del gobierno europeo apenas comienza.

Moisés Romero

La Carta de la Bolsa