Los datos macro USA publicados en los últimos días ofrecen lecturas enfrentadas con el optimista sentimiento económico, la elevada confianza de los inversores o también de la razón que ha promovido la fuerte subida de las cotizaciones desde el pasado mes de noviembre.

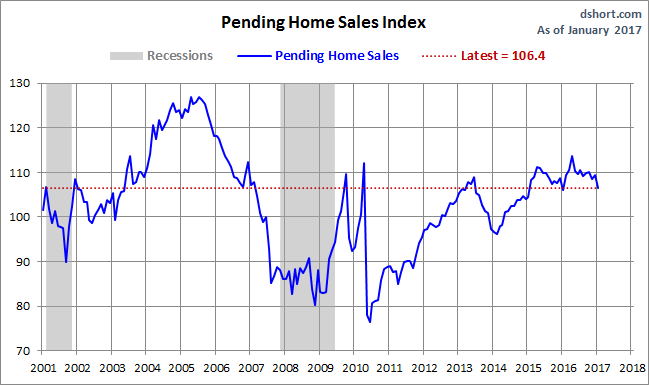

Los agridulces macro datos proceden áreas directamente relacionadas con el consumo, Los Pedidos de Bienes Duraderos (ex autos) han caído. La venta de viviendas se ha estancado y las casas pendientes de escriturar han sufrido un cierto varapalo, mientras el IPC ha subido en tasa interanual hasta el 2.5%.

Según National Association of Realtors (NAR), la caída se debe a la fuerte revalorización de la vivienda así como a la subida de los tipos hipotecarios. “The significant shortage of listings last month along with deteriorating affordability as the result of higher home prices and mortgage rates kept many would-be buyers at bay,”

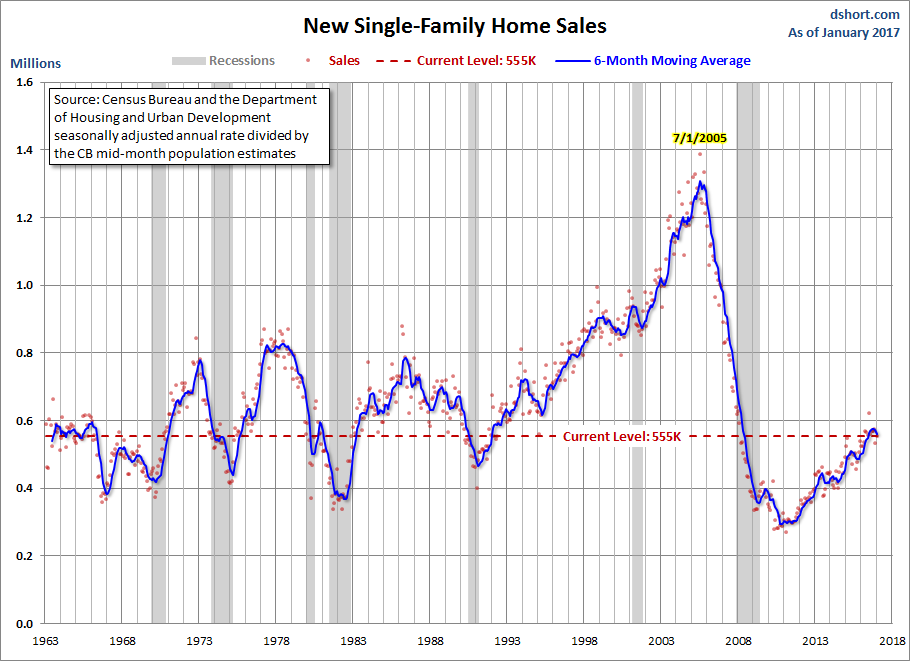

La Venta de Vivienda Nueva, dato publicado la semana pasada, mejoró ligeramente aunque por debajo del nivel estimado y lejos de su media histórica.

El mercado inmobiliario USA continúa en proceso de estabilización. Los programas QE, represión financiera y prebendas para los menos necesitados (bancos, firmas de inversión, private equity…) de los últimos años han provocado distorsiones también en el inmobiliario ahora dislocado, con los precios de los distintos segmentos cada vez más alejados.

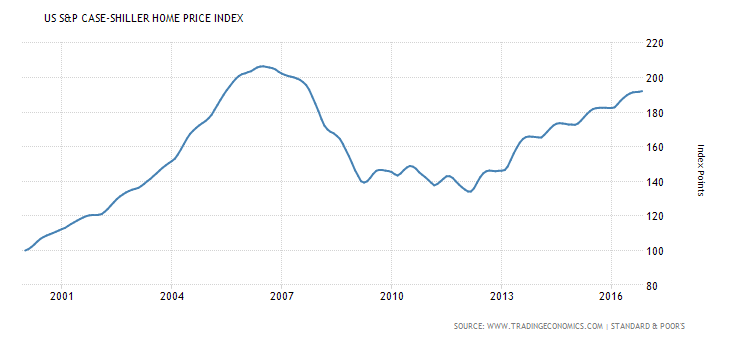

El precio del segmento alto y especialmente de lujo se ha disparado, es desorbitado, y así la media de precios es ya similar al de antes de la crisis.

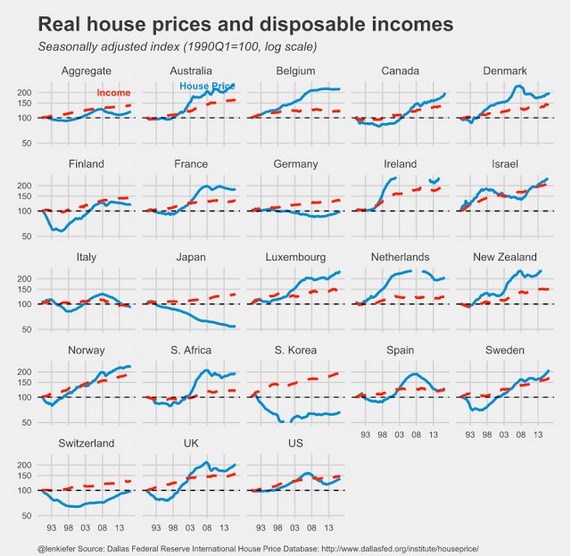

Sin embargo, los ingresos reales siguen estancados y por debajo de los de entonces, dificultando así la capacidad de acceso a nueva vivienda. También complicado el acceso del ciudadano medio al crédito. Tanto el precio de las casas como del de financiación es paulatinamente más caro.

Observen la interesante relación entre Ingresos y Precio de la vivienda en diferentes países.

La vivienda y las cotizaciones bursátiles han sido objeto de intervención de las autoridades, políticas de reflación o apuntalamiento con objeto de incidir en el denominado “efecto riqueza”.

En la medida que el precio sube y los ingresos se estancan, (incluso los reales caen) la salud del mercado de la vivienda seguirá en entredicho, y dislocada, más si cabe con los tipos de interés todavía lejos de su media histórica y amenazando con subir.

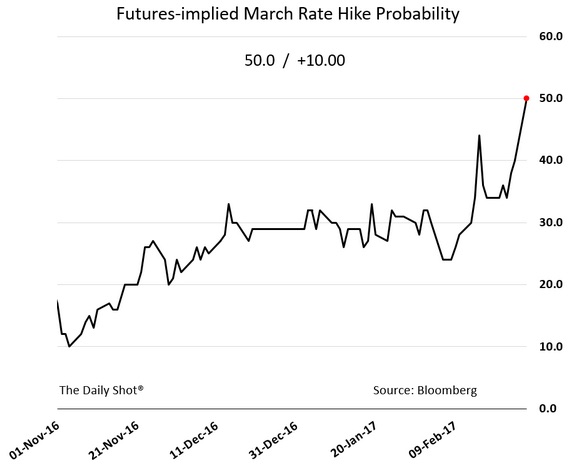

En este sentido, los futuros sobre FED FUNDS otorgan una probabilidad del 50% a que el FOMC suba tipos en su reunión del 15 de marzo.

En los post de los días 22 y 23 de este mes se exponen pistas, argumentos sobre la realidad y proyecciones del IPC y PCE o declaraciones de algunos miembros del FOMC que pueden preparar el ánimo de los inversores ante un evento de subidas (aunque en diciembre se ha manifestado como un no-evento para el mercado, aún!).

La FED desea informar en detalle de sus intenciones para evitar sorpresas y así, los inversores estarán muy pendientes esta semana de su frenético calendario de declaraciones. Once miembros de la FED tienen anunciado hablar, incluida la Sra Yellen que comparecerá el viernes.

El presidente de la FED de Dallas, Robert Kaplan, anunció ayer la primera pista: “feel like it’s better to raise rates sooner rather than later”.

Hay tres declaraciones previstas para esta tarde, después de la publicación de los datos de PIB del cuarto trimestre, de la FED de Filadelfia, Patrick Harker (3:00 PM), de San Francisco, John Williams (3:30 PM) y de San Luis, James Bullard, que hablará a las 6:30 PM.

También esta tarde el mercado estará pendiente de la primera comparecencia de Trump en el Congreso, donde se espera avance algunas de sus medidas, además de proponer un aumento del gasto en defensa de $54.000 millones, un +10%, suculento importe que será recortado de otras partidas no militares.

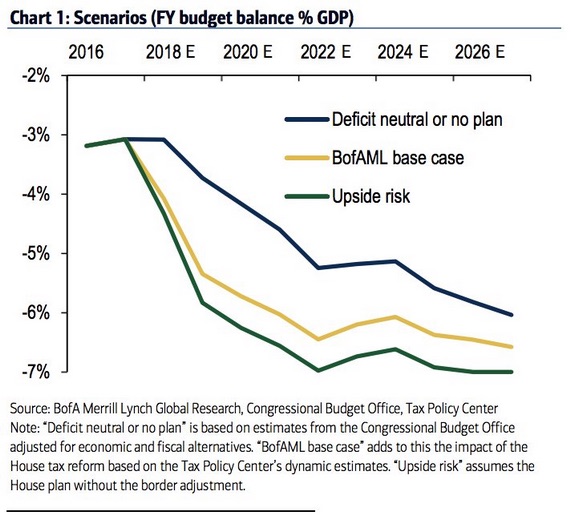

Los expertos comienzan a mostrar su preocupación con el descontrol presupuestario que supondrá la expansión fiscal y aumento del gasto previstos por Trump.

La Reserva Federal tiene en las políticas de Trump otro desafío que abordar. Si, como parece, prevé impacto en precios debería comenzar a virar el rumbo de los tipos, a subir, con al menos 9 meses de antelación para aplacar cualquier brote de inflación descontrolado que pudiera surgir.

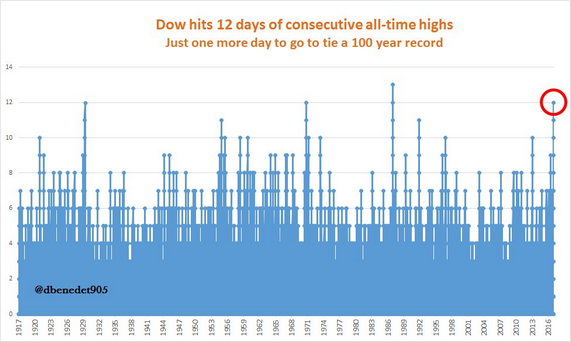

Las bolsas avanzan sin pausa, ayer el Dow Jones volvió a subir aunque un ligero +0.08% consiguió avanzar en su hazaña y ya acumula 12 sesiones consecutivas de alzas registrando nuevos máximos históricos. Una sesión más en verde y conseguirá record absoluto.

En la medida que avanzan los índices a máximos…

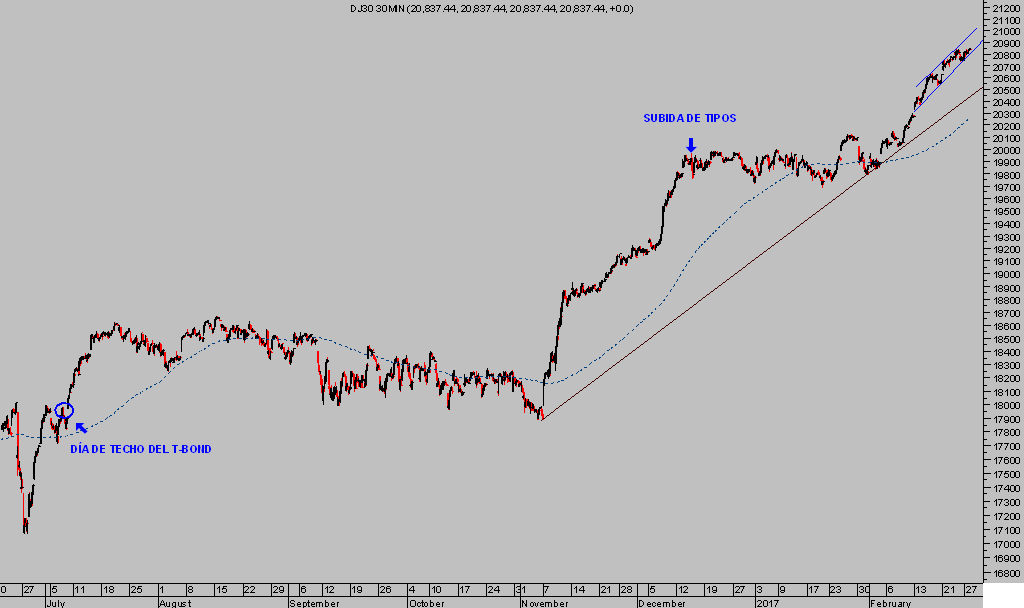

DOW JONES 30 minutos

… los datos internos revelan rotación sectorial e información de gran interés (vean post de ayer) para el futuro de las cotizaciones.

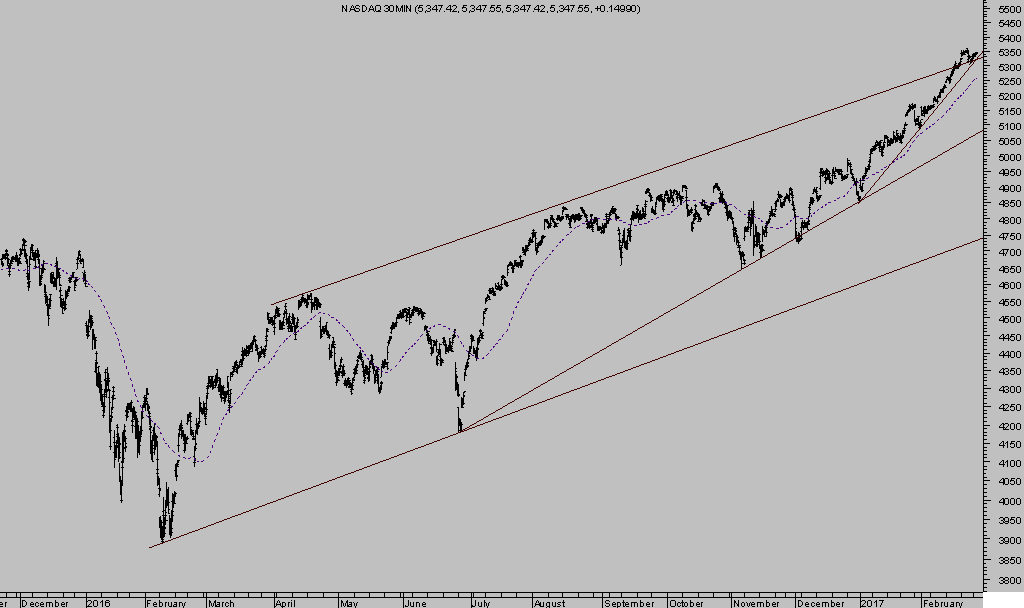

El tecnológico Nasdaq se encuentra en el techo de su carril de aceleración en que ha convertido la subida con origen en febrero de 2016 y con la posibilidad abierta de estar desarrollando una pauta “blow off” cuyas consecuencias pueden surgir muy pronto.

NASDAQ-100, 30 minutos

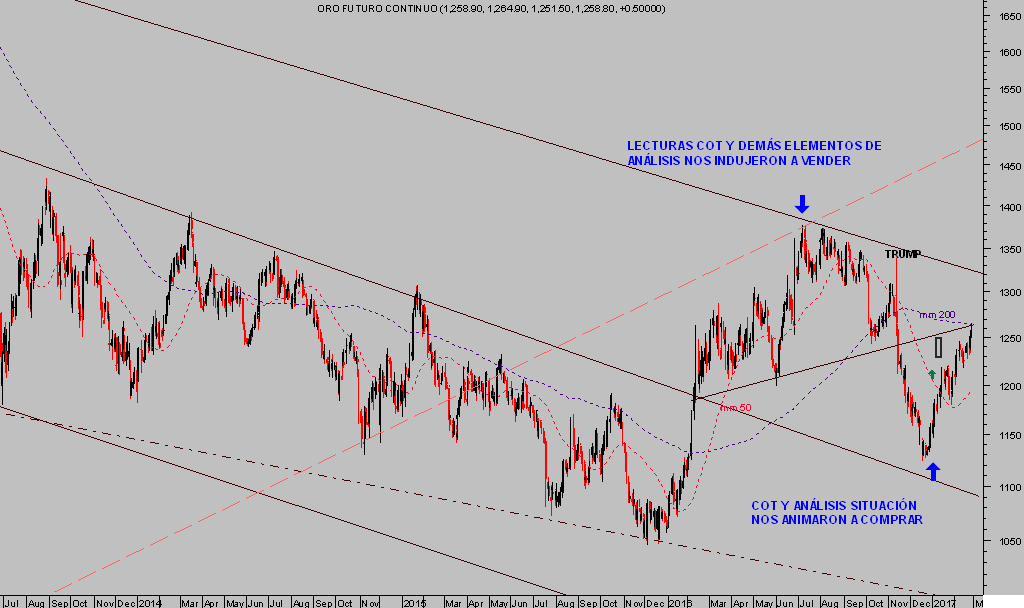

También el precio del crudo o de los metales preciosos ha alcanzado referencias de gran interés y optimismo generalizado que se manifiesta de manera “contrariamente” peligrosa en las lecturas de posicionamiento proporcionadas por Commitment of Traders -COT-.

ORO diario

Pronto analizaremos situación y perspectivas.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com